הדרך אל החיסכון תתקצר: השינויים שישפיעו על הכיס שלכם בתשע"ח

הנחה קלה בעמלות משיכת מזומן, משיכת כספים מהחיסכון בקלות רבה יותר, וקנס לעצמאים שלא יפקידו לפנסיה. אלו השינויים שישפיעו על הכיס שלכם בשנת תשע"ח וזה מה שכדאי לכם לדעת

שנת תשע"ח מתחילה ולא מעט שינויים הנכנסים לתוקף בתחומי הבנקאות, החיסכון והפנסיה, צפויים להשפיע על הכיס של כל אחד מאיתנו. לרגל השנה החדשה, ynet עושה לכם סדר בשינויים הצפויים בעולם הצרכנות הפיננסית ובודק איך הם ישפיעו עלינו. מדריך.

- עוד על צרכנות פיננסית בערוץ הכסף שלי

חוק "אשראי הוגן"

ב-1 באוקטובר, ימים ספורים לפני חג הסוכות, ייכנס לתוקף חוק הסדרת הלוואות חוץ-בנקאיות, או בשמו האחר "חוק אשראי הוגן".

הסעיף המרכזי בחוק הוא קביעת ריבית מקסימאלית בהלוואה. כל מי שנותן הלוואה לא יוכל לגבות ריבית גבוהה מריבית המקסימום שתעמוד על ריבית בנק ישראל (העומדת כיום על 0.1%) בתוספת 15%.

עד היום על המערכת הבנקאית לא הייתה כל הגבלה בחוק בנוגע לגובה הריבית ולגבי המערכת החוץ בנקאית, למרות שקיימת הגבלה – היא לא נאכפה כמעט בכלל.

כאמור, בחוק אשראי הוגן הוחלט לשים תקרת ריבית אחידה לכל הגופים - הן במערכת הבנקאית והן במערכת החוץ בנקאית.

נציין כי למרות הכוונה הטובה, החוק מציב למעשה רף עליון בריבית, מה שעלול לגרום לבנקים ליישר קו כלפי מעלה ודווקא להעלות ריבית – בעיה שהפיקוח יהיה חייב לעקוב אחריה היטב, אחרת יצא שכרנו בהפסדנו.

החוק בא לעשות סדר גם בהפקרות שחלה בריבית הפיגורים. לא פעם במקרה של אי עמידה במועדי החזר ההלוואה, הגופים המלווים קבעו ריבית פיגורים שערורייתית. כעת הריבית הזו הוגדרה בחוק והיא תהיה בטווח של עד 3% (שיעור העלות המרבית של האשראי כשהוא מוכפל ב-1.2, בחישוב שנתי). כלומר, בהתחשב בריבית בנק ישראל כיום, מקסימום הריבית האפשרי הוא ריבית בנק ישראל + 15% + 3% ריבית פיגורים, כלומר ריבית בנק ישראל + 18%. זה המקסימום האפשרי.

במקרה של הלוואה קצרת מועד (עד 3 חודשים), נקבע כי הריבית המקסימלית הינה ריבית בנק ישראל + 20% (לא כולל ריבית פיגורים, שבמקרה כזה תעמוד על עד 4%).

מלבד סוגיית הריבית, החוק קובע סנקציות ברורות כנגד מי שמפר אותו ומחייב להגביר את הגילוי הנאות ללקוח, כך שהלווה יידע טוב יותר לאיזה סוג של התחייבות הוא נכנס כשהוא לוקח הלוואה.

פנסיה חובה לעצמאים – היזהרו מקנסות

החל משנת 2017 כל עצמאי מחויב להפקיד לחיסכון פנסיוני עד גובה השכר הממוצע במשק לפי השיעורים הבאים: 4.45% בגין מחצית השכר הממוצע + 12.55% בגין החלק מעל מחצית השכר הממוצע ועד לגובה השכר הממוצע. "בתמורה" לכך, הופחתו שיעורי הביטוח הלאומי לרוב העצמאים ושופרו הטבות המס הניתנות לעצמאי בגין הפקדה לחיסכון פנסיוני ולקרן השתלמות.

בנוסף, קבע החוק כי רשות המסים תעביר לרשות האכיפה והגבייה, אחת לשנה, רשימה של עצמאים שלא הפקידו לחיסכון פנסיוני. עצמאי שלא יפקיד לחיסכון פנסיוני ייקנס על ידי רשות האכיפה והגבייה ב-500 שקל.

עצמאים, שימו לב - הדיווחים והקנסות הצפויים בעקבותיהם יחולו מינואר 2018, בגין מי שלא יפקיד החל משנת 2018 ואילך.

משיכת מזומן בעלות מופחתת

הוראה חדשה שתיכנס לתוקף מיד אחרי ראש השנה קובעת כי כל לקוח יוכל למשוך כסף באמצעות הכרטיס הבנקאי, מכל כספומט של הבנק שלו, בין אם מרוחק או צמוד לסניף (כולל מכשירים בקניונים ובמתחמים שונים), בעלות של פעולה ישירה במקום עמלה הנעה סביב 5 שקלים. נציין כי כיום חלק מהבנקים מעניקים הנחה על משיכה כזו וחלק לא, כעת כאמור זה יהפוך להוראה מחייבת.

בנוסף נקבע כי עלות משיכת מזומן ממכשיר מרוחק שהפיקוח הכריז עליו כ"מכשיר נדרש", כלומר שהבנק נדרש להשאירו כתנאי לסגירת הסניף, תהיה בעלות מופחתת של פעולה ישירה ללקוחות כל הבנקים.

מנגד נקבע כי בנק יוכל לגבות עמלה גבוהה יותר מלקוח מזדמן (שאינו מנהל חשבון בבנק זה), שעושה פעילות מול הטלר.

מושכים כספים מהחיסכון? הדרך אל הכסף תתקצר

כיום, קרוב ל-50% מהפניות של החוסכים לקופות הגמל הן בנושא משיכת כספים. למרות שמדובר באירוע נפוץ ובמיוחד – אירוע שלשמו כולנו חוסכים במשך שנים רבות, מסתבר שאין כיום הוראות המסדירות באופן מקיף את הליך הטיפול בבקשה למשיכת כספים, לרבות טפסים ומסמכים נדרשים, משך הטיפול בבקשה ועוד.

במציאות זו קופות הגמל מחליטות על דעת עצמן מהי פרוצדורת משיכת הכספים ולא פעם לקוחות נתקלים בשלל דרישות ועיכובים שנמשכים אף חודשים רבים.

אחרי הפקרות מתמשכת, הוחלט להסדיר את הנושא ובין היתר יוגדרו טפסים אחידים לכל הקופות, אלו מסמכים נלווים הקופות רשאיות לדרוש, כיצד הגופים נדרשים לטפל בבקשות לא תקינות ועוד.

טיוטת חוזר פורסמה בחודש מרס 2017 וחוזר סופי צפוי להתפרסם בתקופה הקרובה.

מקבלים קצבה מקרן הפנסיה? לא תהיו לקוחות שבויים

כיום, מקבלי קצבאות בקרנות הפנסיה ובביטוחי המנהלים (שפרשו כבר מעבודתם) אינם יכולים לנייד את הכספים בין חברות שונות והם למעשה לקוח שבוי.

"בניסיון לעודד את התחרות, יתאפשר למקבלי קצבאות בקרנות הפנסיה ובביטוחי המנהלים לנייד את כספיהם בין הגופים ובין אותם סוגי מוצרים כך שיוכלו להמשיך לקבל קצבה מכל חברה בה יחפצו", מסביר אייל סיאני, סמנכ"ל מקצועי בהלמן אלדובי קופות גמל ופנסיה. "מהלך זה ייתן, בין היתר, כוח מיקוח למקבלי הקצבאות אשר יאפשר להם להוריד את דמי הניהול שהם משלמים מחד ולהגדיל את הקצבה מאידך".

משרד האוצר פרסם טיוטת תקנות בנושא לפני כשנה. ההערכות הן כי התקנות יאושרו בשנה הקרובה.

סוף להבדלים בין תקנוני קרנות הפנסיה

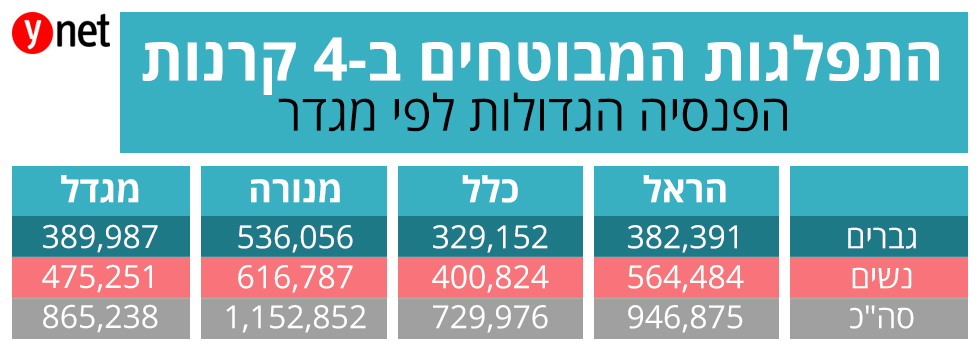

כיום יש 9 קרנות פנסיה חדשות מקיפות המנהלות כ-280 מיליארד שקל לכ-4.4 מיליון מבוטחים. כל קרן מתנהלת על פי התקנון שלה במסגרתו נקבעים, בין היתר, זכויות המבוטחים.

"במהלך השנים נוצרו הבדלים בין תקנוני קרנות הפנסיה החדשות. שוני זה הקשה על החוסך בבחירת קרן הפנסיה ופגע בתחרות מאחר שהוא הסיח את המיקוד בבחירת קרן הפנסיה מהפרמטרים המרכזיים", מסביר סיאני.

"על מנת להגביר את המודעות של החוסכים בדבר זכויותיהם בקרנות הפנסיה, להגדיל את כוח המיקוח שלהם ולהביא להגברת התחרות בענף קרנות הפנסיה, נקבע נוסח של תקנון תקני לפיו תנוהל כל קרן פנסיה. הנוסח הזה יצמצם באופן משמעותי מאד את ההבדלים בין קרנות הפנסיה".

התקנון האחיד ייכנס לתוקף בינואר 2018.

קיבלתם הצעת משכנתא מהבנק? התוקף יהיה ארוך יותר

בנק ישראל צפוי בחודשים הקרובים לשנות את ההוראות לגבי מתן אישור עקרוני למשכנתא. על פי הנוהג הקיים היום, האישור העקרוני שנותן הבנק למי שמתעניין בהלוואה, בו מפורטות הצעת המשכנתא והריביות, תקף למשך 12 יום.

בבנק ישראל נעתרו לדרישות הרבות להאריך את התוקף הקצר של הצעת המשכנתא, והיא תוארך ל-24 יום.

קבלו הנחה בדמי ניהול ל-5 שנים

כיום, כאשר חוסך מקבל הנחה בדמי ניהול, ההוראות קובעות כי תוקף ההנחה יהיה לכל הפחות למשך שנתיים. כמו כן, ישנם מקרים בהם קופת הגמל יכולה להעלות את דמי הניהול גם לפני שעברו שנתיים כגון במקרה של עובד שקיבל הנחה בדמי ניהול בשל מקום עבודה שבו הועסק, ועזב את מקום העבודה.

הוראות חדשות קובעות שההנחה בדמי ניהול תוארך ותהיה בתוקף לתקופה של 5 שנים לפחות. במסגרת הוראות אלו נקבעו כללים נוספים כגון איסור העלאת דמי ניהול לעובד שעזב מקום עבודה, הודעות ללקוחות על מתן הנחות ו/או העלאות דמי ניהול ועוד.

ההוראות ייכנסו לתוקף באפריל 2018 ויחולו על מצטרפים חדשים או כאלו שמחדשים/מאריכים את ההטבה בדמי הניהול.

יש לכם חוב בפיגור לבנק? קצת יקלו עליכם

אלפים רבים של חייבים שפיגרו בהחזר התשלומים לבנק – במקרים רבים בשל אירועים בלתי צפויים ש"נפלו" עליהם ושינו את מצבם, גילו במרוצת הזמן כי מדובר בחוב בלי תחתית.

הם נאלצים להתמודד עם שיטות גביה אגרסיביות וחובות מנופחים בריביות מופרזות, הוצאות משפטיות ושכר טרחת עורכי דין, כשלעתים כלל לא ידעו על החוב.

החייבים נאלצו מצד אחד להתמודד עם התנהלות הבנקים שפעמים רבות לא מאפשרת גישה ישירה וניסיון אמיתי להגיע להסדר, ומצד שני עם הליכי גביה וריבית מטורפת בהוצאה לפועל.

למעשה גם בבנק ישראל מודים כי קיימת הפקרות בהתנהלות הבנקים בעניין. כך למשל הבנק לא נותן גילוי נאות מפורט לגבי החוב. אין פירוט של הריביות, מה גובה ריבית הפיגורים וכיצד היא מחושבת, ולא ברור הממשק שבין ריבית הפיגורים בבנק לבין הריבית שנגבית בהוצאה לפועל.

הוראות חדשות שצפויות להיכנס לתוקף בפברואר 2018 נועדו לתת מענה בדיוק לבעיות הללו - הסדרת הפעולות שיש לנקוט לצורך הגברת ההוגנות והשקיפות בעת גביית חובות מלקוחות.

ההוראה קובעת בין היתר כי הבנקים חייבים להקים יחידה נפרדת לטיפול בגביית חובות, אשר תפקידה להבטיח את הטיפול הנאות של הבנק בהליכי הגבייה. על הבנקים לאפשר בין היתר שקיפות מלאה ולהודיע ללקוח מה מצב החוב בכל רגע נתון כולל פירוט מדויק של ריבית הפיגורים ודרך חישובה.

מי תהיה קרן הפנסיה המוזלת?

לפני כשנה פרסם משרד האוצר לראשונה מכרז לבחירת קרנות פנסיה מוזלות, אליהן יוכל להצטרף כל חוסך שירצה בכך. במכרז זכו הלמן-אלדובי ומיטב-דש, אשר הציעו דמי ניהול נמוכים במיוחד של 1.49% מכל הפקדה+0.001% מהצבירה ו- 1.31% מההפקדה +0.01% מהצבירה, בהתאמה.

"דמי הניהול הללו מוצעים לכל חוסך שיצטרף לאחת מקרנות הפנסיה האלה ולמשך 10 שנים לפחות. כמו כן, כל מעסיק בישראל אשר מחויב להפקיד עבור עובד חדש שלא בחר מוצר פנסיוני, יהיה חייב להפקיד את הכספים לאחת מ-2 קרנות הפנסיה הזוכות כאמור (במידה ולא ערך מכרז מיוחד)", מציין סיאני.

במהלך השנה הקרובה צפוי להתפרסם מכרז חדש בו יבחרו קרנות ברירת המחדל לתקופה של 3 שנים.

לפנייה לכתב/ת

לפנייה לכתב/ת