הלוואות לסטודנטים: אל תמהרו לשלם ריבית גבוהה

שכר לימוד, שכר דירה, מחיה ובילויים - עם הוצאות שיכולות להגיע לעשרות אלפי שקלים בשנה, לא זול להיות סטודנט בישראל. אם אין לכם מספיק הכנסות והחלטתם לקחת הלוואה, חשוב שתבדקו היטב מה מציעים לכם ואם תוכלו להשיג מימון בזול יותר. מדריך

סטודנטים, זקוקים למימון? כתבה שפרסמנו לאחרונה על הלוואות שנוטלים סטודנטים בריבית נשך והחובות הגדולים שצוברים לא מעט צעירים בתחילת דרכם גררה תגובות ופניות רבות למערכת. החלטנו לעשות לציבור הסטודנטים קצת סדר בעולם ההלוואות ולבחון עבורם את האפשרויות השונות למימון.

ברור כמובן שמלכתחילה עדיף לא להיכנס לחובות אלא למצוא מקורות עצמיים למימון ולא "לצרוך" הלוואות, אלא שהמציאות לא תמיד מאפשרת זאת. אז הנה הדברים שכדאי לכם לדעת לפני שאתם לוקחים הלוואה.

יש הלוואות ללא ריבית

נכון, אף אחד לא ממהר לתת הלוואה ללא ריבית, וזה אכן מצרך נדיר, ובכל זאת - האפשרות הזו קיימת. אחת מהן היא קרן שכ"ל (שקט כלכלי לכל).

הקרן הוקמה לפני כשבע שנים, והיא מסייעת לעשרות אלפי סטודנטים ברחבי הארץ לשלם את שכר הלימוד באמצעות הסדרי מימון, המאפשרים תשלומים חודשיים נמוכים ונוחים. כמדיניות, קרן שכ"ל לא גובה תשלום מהסטודנט, לא באופן ישיר ולא באופן עקיף, וממומנת על ידי גורמים פרטיים ועל ידי המכללות עצמן.

לקרן יש הסדר עם כ-60 מוסדות לימוד אקדמיים, ובמסגרתו אפשר לקחת שני סוגי הלוואות: הלוואה ללא ריבית למימון שכר לימוד בסכום שיכול להגיע עד 20 אלף שקל והחזר של עד 60 תשלומים, וכן הלוואה משלימה למימון כל ההוצאות בסכום דומה בריבית מוזלת שעומדת כיום על 2.1% (פריים +0.5%).

הסטודנט נדרש לפתוח חשבון הלוואה בבנק שעימו קיים הסדר הלוואה (הסטודנט לא חייב לנהל את ענייניו הכספיים בחשבון זה). החשבון הוא ללא עמלות וניתן לסגור אותו לאחר סיום החזר ההלוואה.

אפשרות נוספת היא האגודה הישראלית להלוואות ללא ריבית. האגודה, הממוקמת בירושלים, היא עמותה פילנתרופית הפועלת בישראל משנת 1990 במטרה לסייע בהלוואות ללא ריבית לאזרחים פרטיים ולעסקים קטנים וזעירים. במהלך 2015 חילקה האגודה 2,537 הלוואות ללא ריבית בסך כולל של 80,203,840 שקל.

כדי לקבל הלוואה אתם נדרשים להיות אזרחי ישראל עם הכנסה נטו של שלושת אלפים עד 20 אלף שקל בחודש. סטודנט שהכנסתו נמוכה יותר, שאינו עובד או שגילו פחות מ-22 יידרש להחתים את אחד ההורים או אדם נוסף כלווה נוסף ושני ערבים.

ההלוואות ניתנות בסכום הנע בטווח של 30-20 אלף שקל, בהתאם להכנסה ומספר הנפשות במשפחה. סטודנטים בתחומי לימוד מסוימים יכולים לקבל הלוואה שמגיעה במצטבר גם עד 60 אלף שקל. כדי לקבל הלוואה יש למלא טפסים במשרדי האגודה ולשלם עמלה בסכום של 140 שקל.

גם חלק מהבנקים מציעים לסטודנטים שפותחים אצלם חשבון סטודנט, הלוואה ללא ריבית בסכום של 15-5 אלף שקל. בדרך כלל ההחזר הוא עד 24 חודשים.

הלוואה ללא ריבית מבני המשפחה גם היא אפשרות. אומנם זה לא תמיד נעים ולא תמיד מקובל, אך במקומות שבהם זה אפשרי - שווה לנסות.

בדקו והשוו את הריבית

נאלצתם לקחת הלוואה בריבית? ככלל הריבית על ההלוואה נגזרת משני דברים, הפרופיל האישי של הלווה, כלומר הערכת מצבו הכלכלי והיכולת שלו להחזיר את ההלוואה, ומשך זמן ההלוואה.

ככל שהפרופיל גבוה יותר, ומדובר בלקוח עם איתנות פיננסית - הריבית תהיה נמוכה יותר, וכן להפך. במקביל, ככל שתקופת ההחזר תהיה ארוכה יותר, כך תגדל הריבית. במילים אחרות, נקודת הפתיחה של מרבית הסטודנטים אינה מזהירה לפי תנאי זה, בהתחשב בכך שלרובם אין היסטוריה בנקאית מפוארת, שהכנסותיהם נמוכות ושבדרך כלל הם צריכים לפרוס את ההלוואה על פני זמן רב יותר.

עם זאת, הבנקים מעוניינים לגייס את הסטודנטים הצעירים לשורותיהם. מתוך ראייה לטווח ארוך הם מאמינים שבמרוצת השנים יישאר הסטודנט בבנק, משכורתו ונכסיו יגדלו, הפעילות הפיננסית שלו תתרחב - והבנק ירוויח. לכן, הבנקים מעניקים הטבות בחשבון הכוללות בחלק מהמקרים גם הלוואה ללא ריבית (בסכום מוגבל), שאותה הזכרנו קודם, או הלוואה בריבית מוזלת.

הלוואה בריבית מוזלת שנותן הבנק במסגרת הטבה לסטודנט יכולה להיות אטרקטיבית, אולם הלוואה שניתנת על פי הפרופיל האישי של הלקוח, גם אם היא נושאת כותרת של "הלוואה לסטודנטים", סביר שתהיה בריבית גבוהה הרבה יותר.

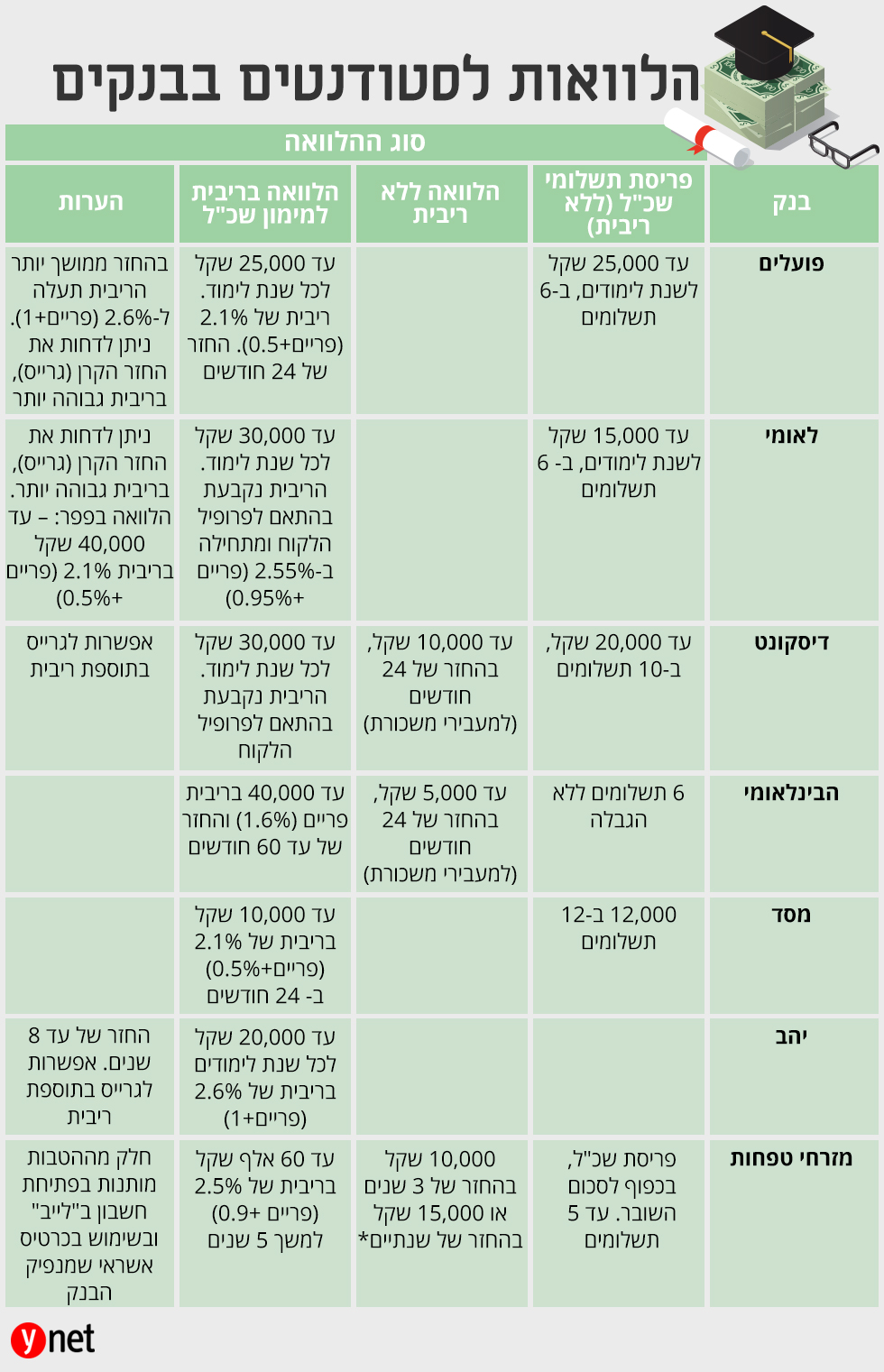

אז מה מציעים הבנקים?

![]() פריסת שכר הלימוד - אפשרות לפרוס את תשלום שכר הלימוד ל-12-6 תשלומים ללא ריבית וללא הצמדה.

פריסת שכר הלימוד - אפשרות לפרוס את תשלום שכר הלימוד ל-12-6 תשלומים ללא ריבית וללא הצמדה.

![]() הלוואה לצורך מימון שכר הלימוד - רוב הבנקים מבחינים בין הלוואה למימון שכר לימוד לבין הלוואה לכל מטרה לסטודנטים. ההלוואה לשכר הלימוד בדרך כלל תהיה זולה יותר, והריבית מתחילה סביב 2.1% (ריבית הפריים, המשמשת את הבנקים לתמחור הלוואות ופיקדונות ועומדת כיום על1.6%, בתוספת 0.5%), ויכולה לטפס בהתאם לפרופיל הלווה ומשך החזר ההלוואה.

הלוואה לצורך מימון שכר הלימוד - רוב הבנקים מבחינים בין הלוואה למימון שכר לימוד לבין הלוואה לכל מטרה לסטודנטים. ההלוואה לשכר הלימוד בדרך כלל תהיה זולה יותר, והריבית מתחילה סביב 2.1% (ריבית הפריים, המשמשת את הבנקים לתמחור הלוואות ופיקדונות ועומדת כיום על1.6%, בתוספת 0.5%), ויכולה לטפס בהתאם לפרופיל הלווה ומשך החזר ההלוואה.

- הלוואה לכל מטרה - ההלוואה מוצעת לכיסוי שלל הוצאות המחיה של הסטודנט והיא מתחילה לרוב בריבית מעט גבוהה יותר.

![]() בשני סוגי ההלואות קיימת בדרך כלל אפשרות ל"גרייס" - דחייה של החזר קרן ההלוואה. כלומר הסטודנט מחזיר רק את הריבית במשך מספר חודשים (סכום נמוך), ובסוף הוא מחזיר גם את הקרן.

בשני סוגי ההלואות קיימת בדרך כלל אפשרות ל"גרייס" - דחייה של החזר קרן ההלוואה. כלומר הסטודנט מחזיר רק את הריבית במשך מספר חודשים (סכום נמוך), ובסוף הוא מחזיר גם את הקרן.

חשוב לזכור שדחייה בהחזר עולה כסף, ובדומה לפריסה רחבה יותר של תשלומים - דחיית הקרן גם היא כרוכה בתוספת משמעותית של הריבית.

כמו כן יש לשים לב לכל תנאי ההלוואה, גם זו שהבנק נותן ללא ריבית או מתנה שהבנק מעניק לסטודנט - כל אלו מותנות בדרך כלל בדרישה כזו או אחרת מעבר לפתיחת חשבון, כגון העברת משכורת, הנפקת כרטיס אשראי ושימוש בו ועוד. חשוב לשים לב לאותיות הקטנות.

אפשרויות מחוץ לבנק

אפשרויות נוספת להלוואה נמצאות מחוץ לבנקים - קרן ההשתלמות, קופת הגמל או קרן הפנסיה מציעות הלוואה לחוסכים. לרוב מדובר בריבית נמוכה במיוחד והיא מתחילה בחלק מהקופות בקצת יותר מ-1% (פריים מינוס 0.5%).

אז נכון, בהתחשב בגיל הממוצע של הסטודנטים סביר שלרובם אין קופת גמל או קרן השתלמות, וגם אם יש, ספק אם צבור בה סכום של כמה עשרות אלפי שקלים שכנגדו ניתן לקחת את ההלוואה. אולם לחלק גדול מההורים יש קופה כזו, וכדאי לבחון את האפשרות לבקש מההורה לקחת את ההלוואה, כאשר את ההחזר ישלם הסטודנט.

עוד אפשרות להלוואה היא שיטת הלוואות ההמונים - מצד אחד אנשים המעוניינים להלוות את כספם ולהרוויח תשואה על ההשקעה, ומצד שני לווים המעוניינים בהלוואה תמורת תשלום ריבית. המתווכים, מפעילי המיזמים, גובים עמלה עבור השירות. רעיון זה מתפתח מאוד ברחבי העולם, וגם בישראל קיימות כבר שלוש חברות כאלו - מיטב דש הלוואות, טריא ובלנדר.

עכשיו תזכרו מה הסברנו קודם לגבי אופן חישוב הריבית, כאן אין "מבצעי סטודנט": הריבית נגזרת באופן ישיר מפרופיל הלווה, והפרופיל הפיננסי של סטודנט בהכללה, כאמור, הוא לא גבוה. הריבית בהלוואות הללו נעה סביב 4%-14%, וסביר להניח שסטודנט ממוצע יקבל הלוואה כזו בשיעורי ריבית הנוטים יותר לכיוון המספרים הגבוהים.

מקורות נוספים להלוואה מחוץ לבנק הם חברות כרטיסי האשראי, שם הריבית הממוצעת נעה סביב 7%-11%, או חברות מימון, כמו "מימון ישיר". גם כאן הריבית נקבעת בהתאם לפרופיל הלווה. שוב, זוהי מציאות שלא משחקת לטובת סטודנט ממוצע דל הכנסות, שצפוי לשלם ריבית לא זולה - הרבה יותר מהריבית הממוצעת.

אפשרות נוספת, נפוצה הרבה פחות, היא לקבל הלוואה ממקום העבודה. לסטודנטים שעובדים במקום עבודה מסודר (בדרך כלל עסקים, חברות או ארגונים גדולים) מומלץ לברר אם מקום העבודה מאפשר הענקת הלוואה לעובדים, או שקיים הסדר בין המעסיק לגוף פיננסי מסוים שמעניק הלוואה בתנאים טובים.

עוד דברים שחשוב לדעת

כדאי לשים לב לכך שבמקרים רבים, בנוסף לריבית, נגבים מהלווה סכומים נוספים הכוללים עמלות ודמי טיפול למיניהם, ויש לקחת גם אותם בחשבון לצורך חישוב עלות ההלוואה.

כמו כן, הריבית הנקובה היא לא הריבית שתיגבה בפועל - הריבית האפקטיבית, וזו עשויה לגדול בכמה עשיריות האחוז. תמיד תבקשו לדעת - מהי הריבית האפקטיבית שתשלמו וכן אלו עמלות כרוכות בה.

נסו להפחית מהסכום. לא משנה איפה תלוו את הכסף בסופו של דבר, ככל שתמצאו מקורות אחרים, ללא ריבית, ותפחיתו את הסכום של ההלוואה בריבית – כך תשלמו פחות. לדוגמה, בהלוואה בסכום של 20 אלף שקל לתקופה של שלוש שנים, בריבית שנתית אפקטיבית של 7%, תשלמו 664 שקל ריבית. אם תיקחו רק 10,000 שקל, תשלמו 313 שקל - חיסכון של 350 שקל (הריבית מחושבת רק על מחצית מהסכום וכן בגלל שהסכום קטן יותר הריבית שנגבית מעט נמוכה יותר).

בכל מקרה, גם אם אתם זקוקים למימון גדול יותר ולא מצאתם מקום שילווה לכם, בשום אופן אל תתפתו אחרי מודעות שונות ומשונות שנתקלתם בהן, המבטיחות לכם לפתור את מצוקתכם הכלכלית. לא פעם מתברר כי מדובר בהלוואות מהשוק האפור.

הריבית בשוק זה מגיעה למאות אחוזים בשנה (למרות שהיא אסורה על פי חוק), ולעיתים מתברר כי אם לא עמדתם בהחזרים, אפילו אם התעכבתם רק טיפה בתשלום ההחזר החודשי - הריבית המופקעת תהפוך לבעיה הקטנה ביותר שלכם.

לפנייה לכתב/ת

לפנייה לכתב/ת