מחצית ממשקי הבית בישראל נכנסו למינוס; "בזבוז של 100 אלף שקל"

נתונים של הלמ"ס שהגיעו ל-ynet מצביעים על תמונה עגומה, לפיה כארבעה מיליון איש נמצאים במשיכת יתר - כשליש מהם במינוס תמידי. רוב המשפחות שיש להן חשבון בנק נמצאות באוברדראפט בגלל משכנתא. מומחה לכלכלת משפחה באולפן ynet: "עמלה רבעונית בעו"ש של 100 שקל אולי נראית שולית - בפועל במקום לממן תואר לילדים, הכסף שלנו הולך לבנק"

חשבון הבנק שלכם נמצא במינוס? אתם ממש לא לבד. על פי נתונים של הלשכה המרכזית לסטטיסטיקה (הלמ"ס), שהגיעו לידי ynet, כמעט מחצית ממשקי הבית בישראל (46%) - שיש להם חשבון בנק - היו במשיכת יתר (אוברדראפט) לפחות למשך חודש אחד. מדובר בכ-1.14 מיליון משקי בית, הכוללים כ-4.15 מיליון נפשות. ואם זה לא מספיק, כשליש ממשקי הבית האלה נמצאים במינוס תמידי, כאשר הרוב שייכים לחמישון ההכנסה הרביעי, או במילים אחרות: מעמד הביניים (שמרוויח בין 15-20 אלף שקל בחודש למשפחה ממוצעת בת חמש נפשות).

![]() חוק המזומן: בוועדת חוקה מאיימים לדחות את החוק; רשות המסים: "תהיה תקופת חסד"

חוק המזומן: בוועדת חוקה מאיימים לדחות את החוק; רשות המסים: "תהיה תקופת חסד"

![]() רוצים הנחה? אל תחכו שקרנות הפנסיה יתנדבו לעדכן בעצמן את התעריף

רוצים הנחה? אל תחכו שקרנות הפנסיה יתנדבו לעדכן בעצמן את התעריף

![]() עוד יותר זול: הקרב על הפנסיה שיוריד את דמי הניהול לתחתית

עוד יותר זול: הקרב על הפנסיה שיוריד את דמי הניהול לתחתית

הנתונים של הלמ"ס נשאבו מסקר ארוך טווח, שמלווה לאורך שנים מדגם קבוע של נפשות במשקי בית, המייצגים את כלל אוכלוסיית ישראל. המדגם כולל 5,000 משקי בית שהחלו להשיב לסקר החל משנת 2012 והסקר עצמו בחן ב-2016 את הנכסים הפיננסיים שלהם. מהנתונים עולה כי ל-2.9% ממשקי הבית כלל אין חשבון בנק - כ-74.3 אלף משקי בית הכוללים כ-251 אלף נפשות. בקרב אלה שכן יש להם חשבון בנק (כ-97%), ל-4% מהם נחסם לשימוש חשבון הבנק לפחות פעם אחת; ל-59% מהם נחסם חשבון הבנק למשך חודש עד חודשיים; ול-41% מהם נחסם חשבון הבנק למשך שלושה חודשים עד שנה.

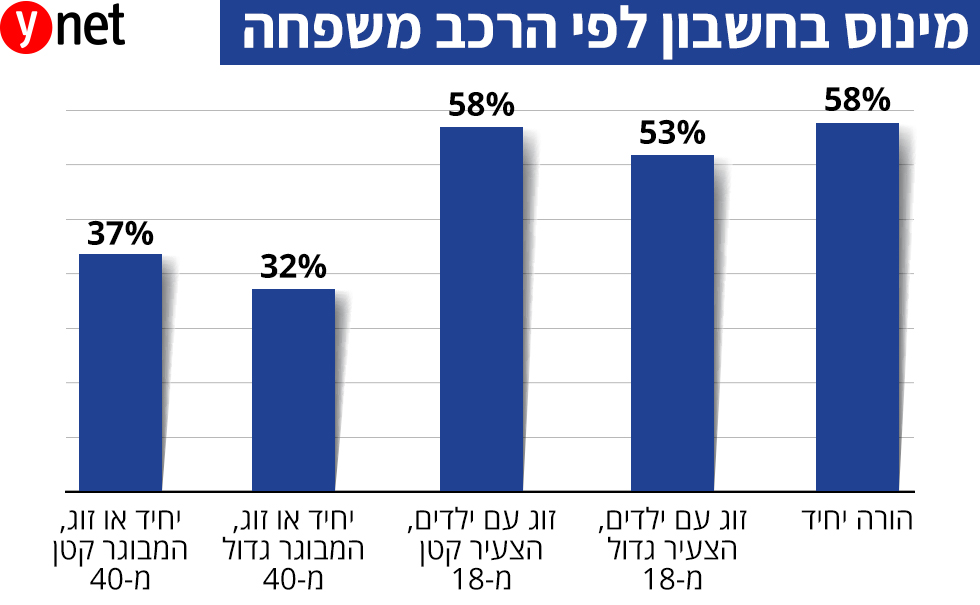

עוד עולה מהנתונים כי משפחות של הורה יחיד ומשפחות של זוג עם ילדים, שהקטן בהם בן פחות מ-18, נוטים יותר להיות באוברדראפט משאר הרכבי המשפחות. 58% ממשקי הבית עם המאפיינים האלה היו במשיכת יתר לפחות חודש אחד, לעומת 32% ממשקי הבית המורכבים מיחיד או בני זוג, שהמבוגר בהם הוא בן 40 ומעלה. בקרב משקי בית שבהם זוג עם ילדים, שהצעיר בהם הוא בן יותר מ-18, היו 53% במשיכת יתר.

השוואה בין אוכלוסיות ממגזרים שונים מעלה שיותר משקי בית ערבים מיהודים נטולים חשבון בנק (ל-1.2% ממשקי הבית היהודים אין חשבון לעומת 14.3% ממשקי הבית הערבים). עם זאת, משקי בית מהאוכלוסייה הערבית נוטים יותר להיות באוברדראפט ממשקי הבית היהודים. במגזר הערבי 55% ממשקי הבית היו באוברדראפט, לעומת 44% בקרב משקי הבית היהודים.

בשני המגזרים, מרבית משקי הבית שהיו באוברדראפט היו נתונים במצב זה למשך 10 עד 12 חודשים - 60% מבין משקי הבית באוברדראפט במגזר היהודי ו-79% מבין משקי הבית באוברדראפט במגזר הערבי. כרטיס האשראי הפך לחברו הטוב של הצרכן הישראלי, ובכל זאת 16% ממשקי הבית לא משתמשים בכרטיס אשראי. בקרב משקי הבית היהודים ל-11% אין כרטיס אשראי לעומת 48% במגזר הערבי.

בסיכון גבוה לאוברדראפט: משפחות עם משכנתא

המשכנתא, כך נראה, היא אחד הגורמים המרכזיים למינוס. לפי הנתונים, מרבית משקי הבית שלקחו הלוואה לדיור (62%) נמצאים באוברדראפט. מכלל משקי הבית באוכלוסייה, ל-28% יש משכנתא עם אומדן ממוצע של יתרה לסילוק (סכום ההחזר שעוד נותר לשלם) בסך 460 אלף שקל.

זוגות עם ילדים, שהצעיר בהם קטן מגיל 18, הם משקי הבית עם הנטייה הגדולה ביותר להחזיק במשכנתא. ל-44% מהם יש משכנתא, לעומת 10% בלבד בקרב יחידים או בני זוג ללא ילדים, שהמבוגר בהם צעיר מגיל 40. בקרב משפחות חד הוריות 29% נטלו משכנתא.

בלמ"ס מציינים כי משקי הבית בחמישון ההכנסה הרביעי - אחד לפני העליון (בו השכר לנפש הוא כ-7,000 שקל בחודש ברוטו, וכאמור לכל המשפחה בין 15-20 אלף שקל בחודש) - נוטים יותר להיות באוברדראפט. כך, 51% ממשקי הבית המשתייכים לחמישון זה (לפי הכנסה ברוטו לנפש) היו במשיכת יתר, לעומת 39% - השיעור הנמוך ביותר בקרב החמישונים - במשקי הבית מהחמישון העליון. בחמישון התחתון 42% היו במשיכת יתר.

נזכיר שהשכר לנפש ברוטו במשק בית מהחמישון התחתון הוא כ-1,000 שקל, בחמישון השני הוא כ-2,600 שקל, בחמישון השלישי הוא כ-4,300 ובחמישון החמישי הוא כ-15,800 שקל. הכי מעט משקי בית עם אוברדראפט שנמשך 10-12 חודשים בשנה נמצאו בחמישון ההכנסה העליון – 19% בלבד. זאת לעומת 33% בקרב משקי הבית המשתייכים לחמישון השלישי האמצעי, 32% בחמישון הרביעי, 31% בחמישון השני ו-29% בחמישון התחתון.

כך, בחלוקה לחמישוני הכנסה, יתרת המשכנתא הגבוהה ביותר לתשלום היא בקרב החמישון העליון - 545 אלף שקל. זאת לעומת יתרה של 298 אלף שקל בחמישון השני וכ-307 אלף שקל שקל בחמישון התחתון. אין זה מפתיע, אם כן, שבקרב משקי הבית בחמישון העליון יש יותר בעלי משכנתא - 38% לעומת 16% בלבד בחמישון התחתון, 19% בחמישון השני, 31% בחמישון השלישי ו-35% בחמישון הרביעי.

נתון מעניין נוסף של הלמ"ס מתייחס לחלוקה למספר שנות לימוד: משקי הבית עם 16 שנות לימוד ומעלה היו עם השיעור הגדול ביותר של נוטלי משכנתא - 34%. זאת לעומת 7% בקרב משקי הבית שנציגם סיים עד שמונה שנות לימוד; 20% בקרב משקי הבית שנציגם סיים 9-12 שנות לימוד; ו-31% בקרב משקי הבית שנציגם סיים 13-15 שנות לימוד.

לא רק משכנתא מובילה למינוס - אז איך אפשר לצאת ממנו?

אם חשבתם שרק משכנתא מובילה למינוס, בלמ"ס מוכיחים אחרת: גם מרבית משקי הבית שיש להם הלוואה מסוג אחר (למשל הלוואה לרכישת מכונית, פתיחת עסק וכו') נמצאים במשיכת יתר. מדובר בשיעור של 77%. עם זאת, צריך להדגיש ש"רק" 30% ממשקי הבית נטלו הלוואות מסוגים אחרים שאינם משכנתא (וכל השאר לקחו הלוואה לדיור). מדובר בכ-773 אלף משקי בית המכילים כ-2.8 מיליון נפשות שצריכים להחזיר לבנק 86,700 שקל.

על פי הנתונים, משקי הבית המשתייכים לחמישון הרביעי והשלישי נטו יותר מכולם להחזיק בהלוואות שלא לדיור - 36% בקרב משקי הבית בשני החמישונים. זאת לעומת 27% בחמישון העליון ובחמישון השני ו-23% בחמישון התחתון. יתרת הסילוק הממוצעת של הלוואות שלא לדיור בחמישון העליון עמדה על 103,900 שקל לעומת 71,400 שקל בחמישון השני ו-80,200 שקל בחמישון התחתון.

אז איך אפשר לסגור את האוברדראפט? בראיון באולפן ynet עם יוסי אש, יו"ר איגוד היועצים לכלכלת המשפחה, הוא מבהיר כי הצרכן שנמצא במינוס תמידי עלול לשלם מחיר כבד - לא רק כלכלי כי אם גם אישי. "כשאתה מקבל מהבנק פעם ברבעון שאתה צריך לשלם 100-200 שקל ריבית על האוברדרפט - אז זה לא נראה לך נורא", הוא מסביר, "אבל כשאתה מסתכל על זה בראייה שנתית או רב שנתית - משק בית שנמצא 40 שנה במינוס של 10,000 שקל ולא יוצא מזה - משלם לבנק 98 אלף שקל במהלך חייו".

הבעיה היא, ממשיך אש, שמרבית משקי הבית בישראל נמצאים באופן תמידי במינוס של 20 אלף שקל ולא "רק" של 10,000 שקל. "במקום לתת לילדים תואר ראשון ושני, נותנים את הכסף לבנק". ואם לא די בכך, מציין אש את המחיר האישי: "72% מהזוגות שמתגרשים אומרים שזה היה בגלל דיאלוג לא טוב על כסף".

אש הציע למפקחת על הבנקים להגביל את האוברדרפט, "לפחות במשקי הבית בעשירונים התחתונים, הם לא מקבלים מזה שום דבר, הם רק משלמים. או אמהות חד הוריות ששם הבעיה". הוא השווה את המצב לחג הנוכחי: "זה כמו סופגניות בחנוכה. אם נאכל הרבה - נשמין, אז אנחנו מסתפקים באחת. אותו הדבר בכלכלת המשפחה".

אם המפקחת על הבנקים לא תיענה לקריאה שלך - מה יקרה במדינה הזאת?

אש התייחס לעובדה שהנתונים של הלמ"ס מ-2016 והזהיר מפני תרחיש גרוע יותר היום ובהמשך: "אנחנו נמצאים על תוואי של עליית ריבית. בעשור האחרון כמעט הכפלנו את האוברדרפט וההלוואות - עלינו מ-106 מילארד שקל ל-196 מילארד שקל. כלומר משקי הבית נכנסים עמוק ועמוק למינוס. עליית הריבית שהתחילה לפני שבוע תיקח את משקי הבית ותקשה עליהם עוד יותר. יהיו יותר משפחות בסיכון". בשורה התחתונה, הוא אומר, "צריך לאט לאט לצמצם את האוברדרפט בטווח הארוך".

בהכנת הכתבה השתתפה אלכסנדרה לוקש

לפנייה לכתב/ת

לפנייה לכתב/ת