זה מרגיש שבית ההשקעות מור נכנס לחיינו רק לפני זמן קצר וכבר התברג כשם שגור ביום יום של שוק ההון הישראלי לצד שמות ותיקים יותר כמו אלטשולר-שחם וילין-לפידות. הבית שנמצא בבעלות משפחת מאירוב, יוסי לוי, ובנו אלי לוי, השיק בשנת 2017 את פעילות הגמל שנסקה ומיצבה את הבית, שהתמחה עד אותה העת בקרנות נאמנות ובניהול תיקים, בקדמת הבמה. חיש מהר הפך למותג הנפוץ ביותר אצל סוכני הביטוח והיועצים הפנסיונים.

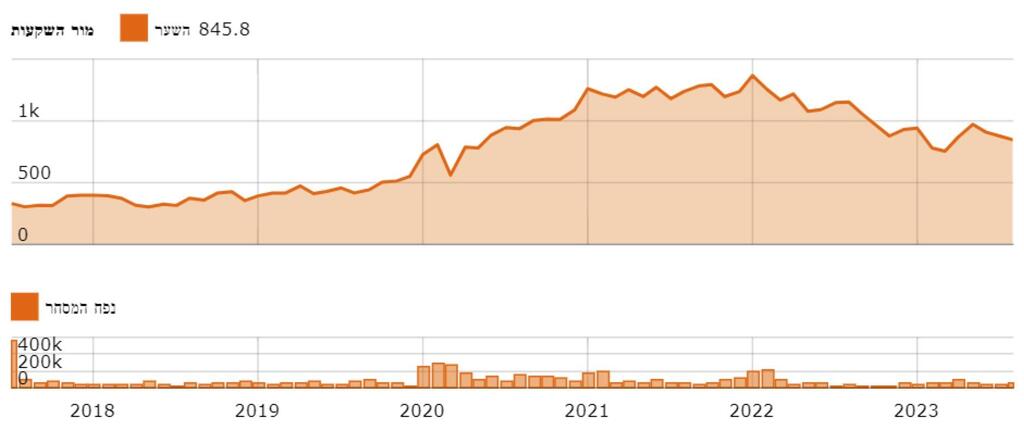

בתחילת 2022, מור השקעות הנפיקה גם את פעילות הגמל המוצלחת שלה לפי שווי של 750 מיליון ש״ח (אחרי הכסף) אחרי פחות מחמש שנות פעילות. מאז החברה המשיכה להתברג בראש טבלאות התשואות והגיוסים, אך מניית החברה נמצאת באותה הנקודה, ואף חזרה לשער של ינואר 2020 טרום תקופת הקורונה ושנתיים לפני ההנפקה המוצלחת של פעילות הגמל.

מה מונע את פריצת מניית את בית ההשקעות? איך יכול להיות שאחרי הצלחה עסקית כבירה כזו, מניית החברה נמצאת באותה נקודה בה הייתה לפני יותר מ-3 שנים?

כשבית ההשקעות מור הונפק באמצע שנת 2017 היו בו 3 תחומי פעילות:

1. קרן גידור קטנה

2. ניהול תיקים בהיקף 2.3 מיליארד ש״ח

3. קרנות נאמנות בהיקף 16.5 מיליארד ש״ח - פנינת הפעילות

בשונה ממה שרבים חושבים, מור השקעות הוא בית ותיק הקיים משנת 2006, אז הפעילות התמקדה בניהול תיקים וקרנות נאמנות ולקח יותר מ-10 שנים עד הכניסה המיוחלת לתחום הגמל-פנסיה.

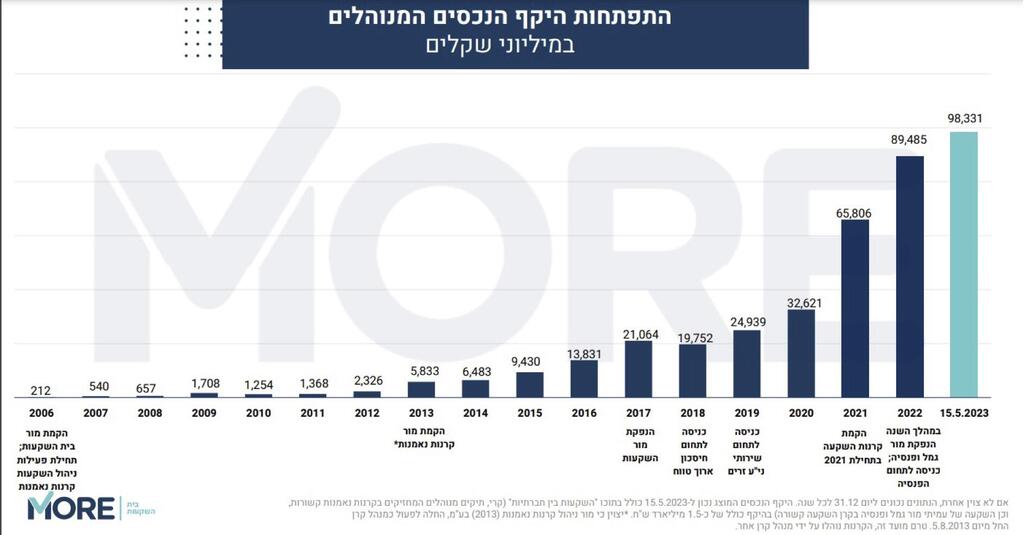

אם נחזור לשנת 2017, הבית ניהל בסך הכל כ-19 מיליארד ש״ח. ההכנסה השנתית עמדה על כ-110 מיליון ש״ח והרווח הנקי על פחות מ-10 מיליון ש״ח. היום, שש שנים אחרי אותה ההנפקה, סך הנכסים המנוהלים של הבית עומדים על יותר מ-98 מיליארד ש״ח נכון למאי 23 - פי חמישה מהסכום אותו ניהלה ב-2017. זאת ועוד, הרווח הנקי ברבעון הראשון לשנת 2023 היה בשיעור של 16.7 מיליארד ש״ח, הרבה מעל לאותם 10 מיליון ש״ח של כל שנת 2017.

אם בזמן ההנפקה הפוקוס היה בקרנות הנאמנות, ההצלחה בתחום הגמל שינתה את התמהיל דרמטית, כאשר תחום הקרנות אמנם גדל ל-25 מיליארד ש״ח נכסים מנוהלים, אך 63% מסך הנכסים מגיע מפעילות הגמל החדשה יחסית.

כלומר, הפיזור גדל, הסיכון ירד, ההכנסות צמחו בצורה מהותית ואיתן הרווחיות, אך מניית מור השקעות עדיין נמצאת מאחורה. כשמור השקעות הקימה את פעילות הגמל, היא נכנסה לשותפות עם אורי קרן שהיה מנהל השקעות בכיר בילין-לפידות. בשביל להתחיל את הפעילות היא רכשה את השליטה בחברת אינטרגמל לה היתה פעילות קטנה של 111 מיליון ש״ח תחת ניהולה.

כשהחברה החדשה, שנקראת היום "מור גמל פנסיה", החלה את דרכה, איש לא האמין כי כל כך מהר תגיע לנקודה שהיא אחת החברות הכי מדוברות בשוק המקומי ושתהפוך לנכס ליבתי בפעילות בית ההשקעות כולו. שנה לאחר הקמת הפעילות כבר ניהלה מור גמל כ-5 מיליארד ש״ח, אך הקפיצה האמיתית הגיעה בתקופת הקורונה, אותן שנים בה נחלה הצלחה אדירה ותשואות שלא נראו בשוק המקומי.

כמובן שצריך גם מזל. בזמן שמור גמל נסקה, המלכה של השנים האחרונות, אלטשולר שחם גמל, מצאה את עצמה בכמה שנים עם תשואות מהגרועות בתעשייה מה שהביא לפדיונות גדולים ומעבר של ניהול כספים למור. קצב העזיבה היה כה מהיר עד שבשנת 2021 הבית הכפיל את שווי הנכסים המנוהלים מ-32 מיליארד ש״ח לכמעט 66 מיליארד ש״ח.

כמובן שכל זמן שחברת הגמל מצליחה, חברת האם המחזיקה 66.36% נהנית במקביל.

פרט לפעילות חברת הגמל, בית ההשקעות הקים פעילות ברוקראז' המנוהלת על ידי רון סירני, מנהל הבורוקראז׳ במיטב דש לשעבר. הפעילות בהובלת סירני, המחזיק 15% ממניותיה, הכניסה 25 מיליון ש״ח בשנת 2022, כאשר הפעילות בתחום הביטוח ובתחום ההשקעות האלטרנטיביות כבר מכניסה מעל ל-2.5 מיליון ש״ח לקופה.

כלומר, בבחינה של בית ההשקעות שנסחר כיום לפי שווי של 600 מיליון ש״ח, ההחזקה בפעילות הגמל לבדה שווה כ-508 מיליון ש״ח. גם אם נוריד דיסקאונט כמקובל בחברות החזקות בגובה 20% ניתן להעריך כי הפעילות שווה לחברת האם של מור השקעות כ-400 מיליון ש״ח מהשווי.

אך מה לגבי 200 מיליון השקלים הנותרים לשווי בית ההשקעות?

הפעילות המסורתית של הבית מכניסה סביב 200 מיליון ש״ח בשנה וברווחיות גבוהה יותר מהגמל. זאת כיוון שאיננה כוללת עלויות גבוהות של פעילות צמיחה כמו עמלות לסוכני ביטוח ולמשווקים אחרים.

פעילות הקרנות וניהול התיקים לבדה אחראית לרווחים של כ-60 מיליון ש״ח בשנה, כך שהמשמעות היא שהשוק נותן לפעילות המסורתית מכפיל של 3.5, נתון סולידי בהחלט ואף סולידי מידי.

ניכר כי חשיפת בית ההשקעות בצורה משמעותית לשוק הישראלי גוררת חוסר אמונה ביציבות החברה וביכולתה לשמור על רף התפקוד הגבוה גם בשנים הבאות. בכל מקרה, הנבואה ניתנה לשוטים, וכעת ניכר כי החברה מצויה בהערכת חסר לעומת שווי החזקותיה.

נועם מדר, בהשכלתו בוגר כלכלה ומנהל עסקים מאוניברסיטת בר אילן וניתוח מערכות מידע מהטכניון. בעברו המקצועי כיהן במגוון תפקידים בשוק ההון הישראלי, ביניהם ברוקר גידור סיכוני מט"ח וחתם בהנפקות אג"ח ומניות של כמה מהחברות הגדולות במשק. ניתן לעקוב אחריו כאן ובאתר האינטרנט שלו כאן.

אין לחברת ידיעות תקשורת בע״מ, לאתר ynet או לחברת המברקה פתרונות תקשורת בע״מ זיקה כלשהי לתוכן במובן של ניגוד עניינים או של עניין מיוחד. הכתוב אינו מהווה ייעוץ השקעות ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. אין לראות במידע בסקירה זו כעובדתי או כמכלול כל המידע הידוע, ולכן אין להסתמך על הכתוב בה ככזה.