קרנות הנאמנות הן מוצר שקיים כבר עשרות שנים בשוק. אותו כלי מנוהל על ידי מנהל השקעות על בסיס המדיניות הנכתבת בתשקיף הקרן. את התשקיף של כל קרן ניתן למצוא באתר המאיה כדי להבין במה בדיוק היא עשויה למקד את השקעותיה.

תשואת הקרן נמדדת על בסיס התשואות של הנכסים המנוהלים, בין אם מדובר במניות, באג"ח, או בהשקעה במכשירים משולבים, הקרן הכספית היא מוצר מעט שונה מקרנות הנאמנות היותר מפורסמות.

בקרנות, שהושקו בארץ בשנת 2008, המשקיע מוגבל בכך שיכול להיחשף לאג"ח ממשלתי או קונצרני, אך במח"מ (משך חיים ממוצע) של מתחת ל-90 ימים. בנוסף יכולה הקרן להשקיע בפיקדונות בנקים, ובזכות נזילותה וכמות ההון הגבוה של הקרנות, הן נמצאות בעמדת מינוף המאפשרת לצאת למכרז בין הבנקים ולקבל ריבית מיטבית בעבור השקעות הפקדון בו.

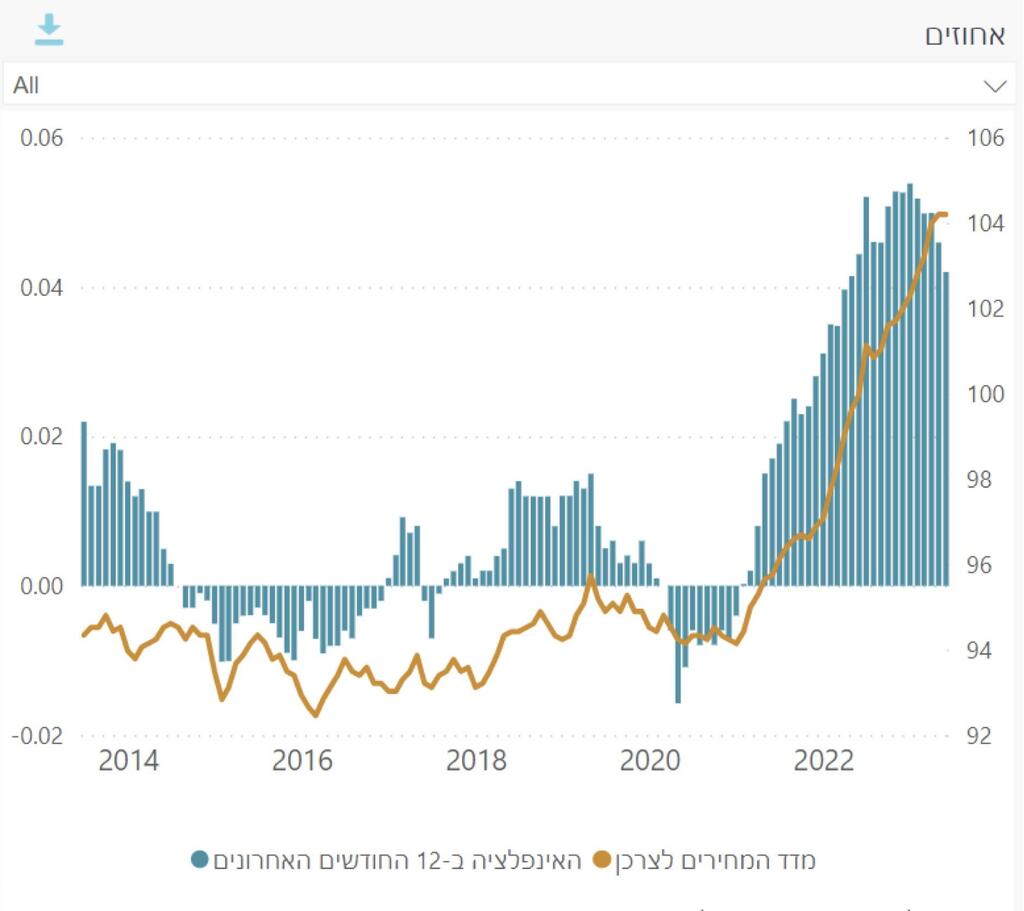

עם זאת, בזמנים של ריביות אפסיות, הקרנות הכספיות נתנו תשואה הקרובה ל-0 מה שהפך את המוצר ללא רלוונטי. אך בשנת 2022 קרה משהו בעולם, האינפלציה חזרה, והריביות עלו.

לאחר שמשנות ה-80 לא ראינו עולם אינפלציוני ומשנת 2008 נכנסנו לעולם כלכלי של סביבת ריבית אפסית, האינפלציה והריבית סוג של נשכחו. אם בעבר מנהלי השקעות, אנליסטים וכלכלנים היו ממתינים בקוצר רוח לדוח האינפלציה, בעשור האחרון הסביבה הנמוכה הפכה את יום הפרסום לעוד נתון חדשותי שבעיקר עורר אדישות.

וכשאין אינפלציה, אין צורך בריבית שתרסן אותה.

אך בתחילת שנת 2020 העולם נכנס לסחרור. מגיפת הקורונה הביאה איתה סגרים מוחלטים לתקופות ארוכות ובכך טרפה את קלפי הייצור והשינוע של מפעלים, כורים, ספינות ושאר גורמים הקשורים בצורך בחלקים. פסי ייצור נסגרו, חלקם לצמיתות, ולוקח זמן להפעיל אותם מחדש וכך נוצר צוואר בקבוק של ביקושים שלא ניתן היה לספק.

המחסור בחלקים ובשבבים וצוואר הבקבוק הימי שנוצר הביא לעלייתה מחדש של האינפלציה, אשר במהלך שנת 2022 הביאה את הבנקים המרכזיים להחזיר את הריבית לקדמת הבמה ואיתה החייתה את הקרנות הכספיות.

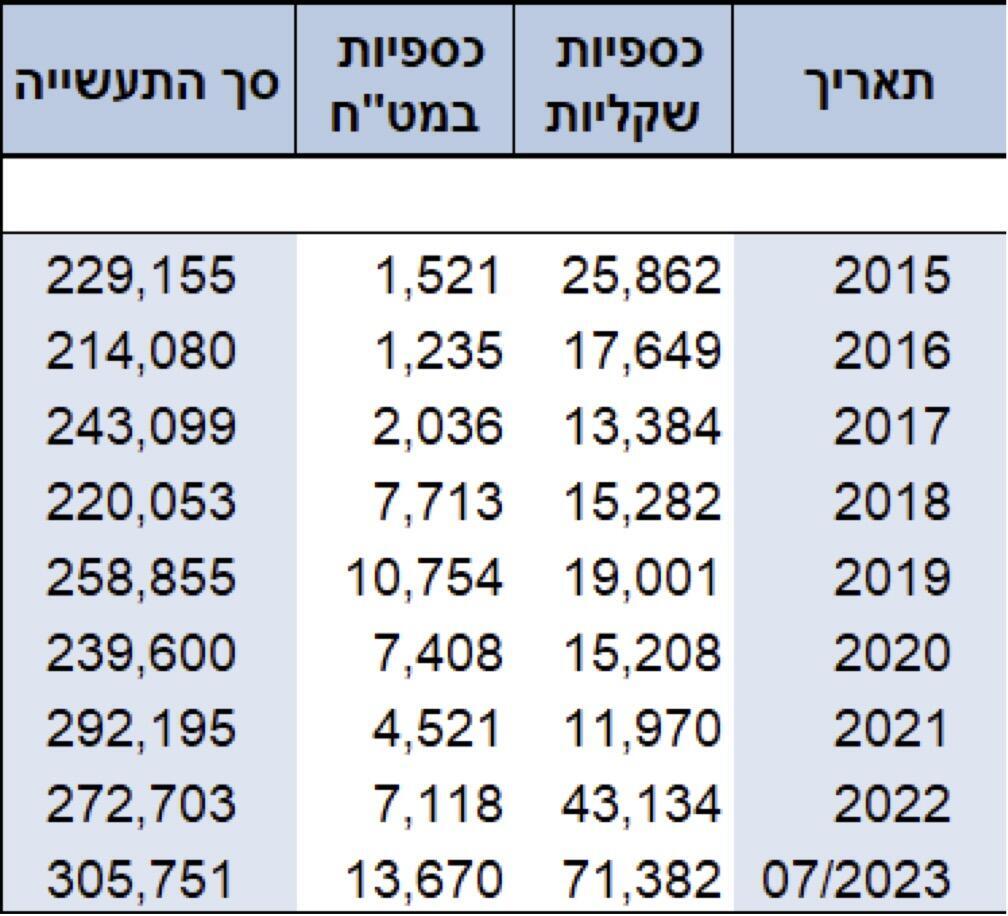

הקרנות הכספיות, שבשנת 2019 היוו כ-13% מתעשיית קרנות הנאמנות, ניהלו כספים בהיקף של פחות מ-30 ש״ח, קפצו בחזרה לנתוני העבר, ונכון לחודש יולי 23 על פי נתוני בנק ישראל הקרנות הכספיות מנהלות 85 מיליארד ש״ח ומהוות 28% מתעשיית קרנות הנאמנות המקומית.

העובדה שגם ראינו ירידות חדות בשווקים בשנת 2022 הביאה לכך שמשקיעים רבים נהרו לקרנות הכספיות מתוך מטרה לקבל כ-5% אחוזי תשואה בשוק של אי ודאות וירידות.

המשקיעים המנוסים, אלו הנקראים "ידיים חזקות", לא ממהרים למכור בכל ירידה בשווקים ורואים בשנה מסוג זה חלק מחוקי הפורמט. אך המשקיעים הפחות מתוחכמים בוחרים למכור בשיא הירידות ובכך להוציא מהשוק את מה שמוגדר "כסף טיפש".

אותם משקיעים שבזמן הירידות בחרו להעביר לקרנות הכספיות, עשויים גם לחזור בשלב מסוים לשוק המניות, כיוון שעוד תגיע הורדת ריבית. במצב כזה הקרנות הכספיות אף יניבו תשואות נמוכות יותר ואילו שוק המניות אמור לתת תשואה עודפת משמעותית.

משקיעי הריטייל שאינם מתוחכמים נוטים להגיע באיחור למסיבה. המסקנה מכך היא כי ברגע שהשוק ייכנס לתקופת עליות, בשילוב עם ירידת ריבית, צפויה תנועת מלקחיים שעשויה לדחוף את השוק למעלה בעוצמה.

מצד אחד אנו צפויים לראות עליית מכפילים עקב ירידות הריבית, ומן הצד השני העליות בשווקים ידחפו את משקיעי הריטייל להעביר את כספם מהקרנות הכספיות אל שוק המניות מה שיניח אותו מעלה אף יותר. סוג של שורט סקוויז, רק בלי השורט קודם.

אז האם נכון לכם להמתין עם הכסף בקרנות הכספיות?

למשקיע המבוגר שצופה שימוש בכספים בשנים הקרובות או משקיע שמחפש מקום "להחנות" את הכסף עד לרגע רכישת נכס מסוים הפתרון של קרן כספית הוא מעולה. עם זאת, למשקיע הצעיר או לזה עם כסף פנוי עודף אין סיבה לזגזג משוק המניות לקרנות הכספיות, כי כשאותו אפקט מלקחיים יתחיל בשווקים הוא עשוי לפספס את החגיגה.

אין לחברת ידיעות תקשורת בע״מ, לאתר ynet או לחברת המברקה פתרונות תקשורת בע״מ זיקה כלשהי לתוכן במובן של ניגוד עניינים או של עניין מיוחד. הכתוב אינו מהווה ייעוץ השקעות ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. אין לראות במידע בסקירה זו כעובדתי או כמכלול כל המידע הידוע, ולכן אין להסתמך על הכתוב בה ככזה.