שנת המסחר של 2023 הסתיימה לה כבר לפני מספר שבועות, ובשונה ממרבית הבורסות ברחבי העולם, הבורסה הישראלית היא מהבורסות הבודדות אשר נשארו במקום ולא נוצר בהן שינוי מהותי. יש אף שיגידו כי כיום הבורסה הישראלית היא מהזולות ביותר שיש.

שנת 2023 עבור בורסות ברחבי העולם

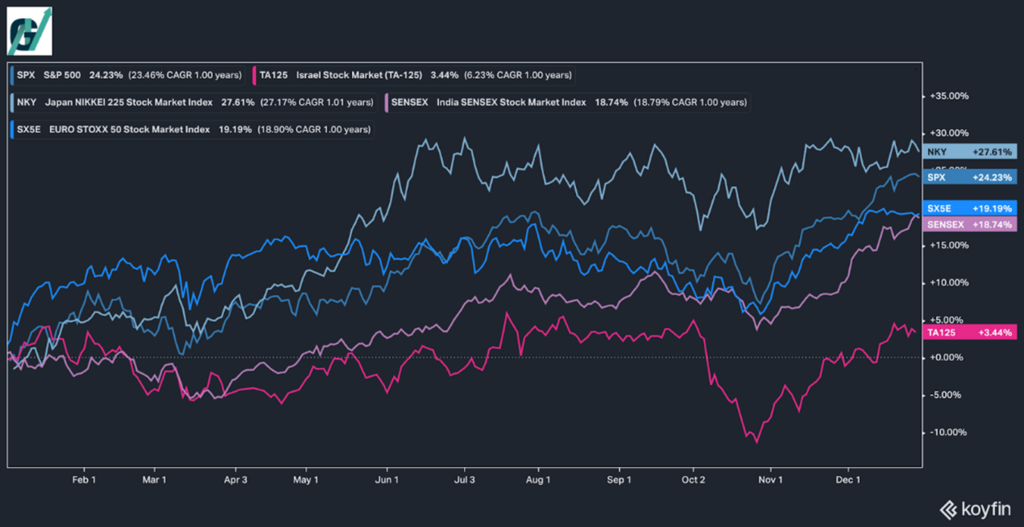

שנת 2022 הייתה מהגרועות ביותר שידעו מרבית הבורסות בעולם בשנים האחרונות, אך 2023 סיפקה תוצאות שונות לגמרי באחוז גדול מהמדדים המובילים. ראינו מגמה רוחבית במרבית המדינות במהלכה האינפלציה החלה לרדת ברוב העולם. כתגובה מיידית השווקים תימחרו את סוף גל העלאות הריבית ואף החל שיח באשר להורדת ריבית עתידית. אלו יצרו שנה חיובית במיוחד עבור מרבית הבורסות ברחבי העולם, למעט קבוצה מצומצמת של בורסות בה אפשר למצוא את הבורסה הקטנה שלנו.

כדי להמחיש את הפער שנוצר נצטרך להתחיל לבצע השוואות על מספר נתונים של כמה מדדים מובילים ברחבי העולם.

האם הבורסה הישראלית נחשבת אטרקטיבית?

התמונה הבאה מסכמת לנו את שנת 2023.

חמישה מדדים שונים לגמרי, כל אחד מייצג מדינה/אזור שונה, כלכלה שונה ומניות שונות.

מדד TA125 - בורסה ישראלית

מדד SENSEX- בורסה הודית.

מדד SX5E- הבורסות האירופאיות.

מדד SPX- בורסה אמריקאית.

מדד NKY - בורסה יפנית.

מעבר לתשואות של אותם המדדים, רגע לפני שיבחרו להשקיע את כספם המשקיעים המוסדיים ירצו גם לבצע השוואה בין מכפיל הרווח של כל מדד ולראות איזה מדד נחשב ״זול״ ביחס לאחר.

כיום בעקבות סביבת הריבית הגבוהה מרבית הכספים חונים בקרנות כספיות, מוצר פיננסי אשר הופך להיות אטרקטיבי בסביבת ריבית גבוהה. בשנה הקרובה שינוי הכיוון של הריבית צפוי להתחיל ובמקומות מסוימים ברחבי העולם כבר ראינו הורדות ריבית ראשונות. הורדות הריבית יהפכו את הקרנות כספיות להרבה פחות אטרקטיביות להשקעה והכסף המוסדי יצטרך לחפש מקום חדש לעבור אליו. בסיטואציה שכזאת, המוסדיים יחפשו את הבורסה האטרקטיבית ביותר להשקעה בעת הנוכחית.

העליות שראינו במדדים השונים גרמו לשווקים מסוימים להיות פחות אטרקטיביים עבור כספם של המשקיעים הגדולים. שימו לב לפער שנוצר בין המכפיל של מדדים בארץ לבין מדדים ברחבי העולם. בארה״ב נוכל לראות כי המכפיל על מדד ה-S&P500 ועל ה-NASDAQ100 עומד על 23 ועל 32.8 בהתאמה. גם בהודו רמת המכפילים נחשבת לגבוהה מבדר״כ בעוד המכפיל הוא 25.4. באירופה עוד נוכל למצוא מקומות מעט זולים יותר, כאשר בגרמניה ובצרפת המכפיל הוא 14.5 ו-13 בהתאמה (בשל מצב החוב האירופי ונושא הפליטים).

לעומת זאת, כיום מכפיל הרווח של מדד ת״א 35 ושל מדד ת״א 90 עומד על 11.7 ועל 15.5 בהתאמה. שנת 2023 הייתה שנה לא פשוטה בלשון המעטה עבור הכלכלה הישראלית. תחילה ראינו את ההשפעה של סביבת הריבית הגבוהה שהתחילה לעלות לאחר יותר מעשור של סביבת ריבית אפסית, לאחר מכן השיח סביב הרפורמה המשפטית ויציאת הכספים מהבורסה בארץ, ולבסוף אסון 7 באוקטובר שייתכן ועוד עתיד להמשיך להשפיע. לכך נוסיף חשש מפני הורדת דירוג האשראי של ישראל אשר עומד על הפרק. סיבות אלו יוצרות עננה גדולה סביב המניות בבורסה הישראלית. כל משקיע יודע שהדבר המפחיד ביותר זהו חוסר הוודאות, ונכון לכיום חוסר הוודאות סביב הכלכלה הישראלית נראה כמעט אינסופי.

בין כל הערפל ניתן לראות כיצד תעשייה אחת עומדת מעל כולן וכספי המשקיעים ממשיכים לזרום למניותיה – זוהי כמובן התעשייה הביטחונית בישראל. עם פרוץ מלחמת ״חרבות ברזל״ היה ברור לכולם שדברים הולכים להשתנות, מדינת ישראל תצטרך להתרגל לאווירה עוינת יותר ולהיות מוכנה לכל תרחיש. אם לפני ה-7 באוקטובר תקציב הביטחון במדינה היה חלק מרכזי, אז לכולם היה ברור שעכשיו הוא עשוי לגדול אף יותר ובצורה שתשפיע באופן ישיר על המעורבים בתעשייה.

במהלך המלחמה ממשלת ישראל הבינה כי התלות הגדולה שיש בשאר העולם ובעיקר באמריקאים בתחום הביטחון גדולה מכפי שהמדינה יכולה להרשות לעצמה. ראש הממשלה דיבר על הנושא ואמר כי ״מכינים את התעשיות הביטחוניות לניתוק התלות מהעולם״. זה קורה לאחר שממשלת ארה״ב עיכבה מספר מכירות של ציוד מלחמה והייתה לאחד הגורמים המרכזיים שדחפו לשינוי. בנוסף, מעבר לביקוש הבלתי נגמר שיש לחברות הנשק מהגופים הממשלתיים שלנו, גם מעבר לים אנו עדים לתופעה של מדינות שמתחילות לבצע הזמנות ולצמצם תלות באחרות.

כל אלו הופכים את החברות בתעשייה הביטחונית לאחת הקבוצות האטרקטיביות ביותר להשקעה בתקופה הקרובה. חברות כמו אורביט, נקסט ויז'ן, עשות, אימקו, אימאג'סאט ועוד חברות רבות חוות רמת ביקוש עצומה שלא הכירו כמותה. ההזמנות מגיעות בעיקר מגופים בארץ כמו צה״ל ומשרד הביטחון, אך בנוסף רואים עסקאות רבות גם עם ממשלות, חברות וגופים של מדינות זרות. רק בתחילת החודש ראינו את אימאג'סאט חותמת על עסקה של 37 מיליון דולר עם ממשלה זרה. אליה אפשר להוסיף את חברת עשות שממשיכה לבצע עסקאות נוספת עם משרד הביטחון, כאשר ביום הראשון של השנה שני הגופים ביצעו עסקה בשווי של 60 מיליון ש״ח.

שימו לב מה קרה למניות החברות האלה מאז 1 בנובמבר 2023:

מניית אורביט טכנולוג'יס בע"מ עלתה ב-44%.

נקסט ויז'ן מערכות מיוצבות בע"מ עלתה ב -43%.

ח.מר תעשיות בע״מ עלתה ב-150%.

אימקו תעשיות בע״מ עלתה ב-120%.

2023 הייתה נקודת התפנית. ממשלות וחברות ברחבי העולם מבינות כי המצב הגיאו-פוליטי בעולם נפיץ וכל אחד רוצה להכין את עצמו. ניתן לראות כיצד נפח העסקאות של אותן חברות רק צומח וצומח, כיצד כמות שווי ההזמנות גדלה בצורה משמעותית ואיך לא - המניות מגיבות בהתאם.

לכל אלה אשר מעט חוששים מהבורסה הישראלית, נראה כי במדינה הקטנה שלנו יש יהלום, כזה שמשקיעים רבים עוד לא מכירים ולא מספיק מעריכים אותו, למרות הסיטואציות הפוליטיות והכלכליות הלא פשוטות אשר פוקדות אותנו. נראה שמכאן שום דבר לא יכול לעצור את חברות הביטחון בדרך למעלה, על אף שהיינו רוצים לדבר עליהן בהקשר אחר.

גיא נתן חי את עולם המאקרו כלכלה, הפיננסים, ושוק ההון למעלה מחמש שנים. בנוסף, הוא הבעלים של חברת גיא נתן בע''מ העוסקת בליווי פיננסי ובהכשרת משקיעי ערך. בעל הפודקאסט המצליח ''מפת החום'' שבו מתארחים מדי שבוע בכירי המשק הישראלי, המתעסקים בתחומי הכלכלה. ניתן לעקוב אחריו בערוץ האינסטגרם ובאתר האינטרנט שלו.

אין לחברת ידיעות תקשורת בע״מ, לאתר ynet או לחברת המברקה פתרונות תקשורת בע״מ זיקה כלשהי לתוכן במובן של ניגוד עניינים או של עניין מיוחד. הכתוב אינו מהווה ייעוץ השקעות ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. אין לראות במידע בסקירה זו כעובדתי או כמכלול כל המידע הידוע, ולכן אין להסתמך על הכתוב בה ככזה