בכתבות הקודמות הזכרתי את ההשקעה הפאסיבית ואת יתרונותיה שמתבטאים בעיקר בפיזור הרחב ובכך שהמדד מתעדכן אוטומטית אחת לתקופה מבלי שנצטרך לבצע פעולות השקעה יקרות. אך לצד היתרונות הרבים של ההשקעה הפאסיבית ישנו גם חסרון אחד בולט אשר נעוץ בעובדה המצערת שכשאנו קונים מדד אנו קונים את כל המדד, כלומר גם את המניות הפחות טובות ואף את המניות ההפסדיות, אשר לא היינו מעלים בדעתנו לרכוש אם היינו נדרשים להרכיב לעצמנו תיק מניות פרטני.

עובדה זו גורמת לתהות האם ניתן להשיג את היתרון של השקעה פאסיבית (פיזור ויעילות) לצד ביטול החיסרון של ההשקעה במניות הפחות טובות של המדד. לאחר ניתוח יסודי של מניית מבטח שמיר, אני נוטה להאמין כי מצאתי את המניה האופטימאלית, שמחד תעניק לי את הפיזור המבוקש על פני מספר ענפים שונים ומאידך תאפשר לי לרכז את ההשקעה בחברה רווחית וצומחת.

אז בואו נכיר את מניית מבטח שמיר

מבטח שמיר נוסדה בשנת 1992 כאשר איש העסקים מאיר שמיר רכש את השליטה בה ושינה את אופי פעילותה. חלקכם זוכר אולי את שיתוף הפעולה עם קרן אייפקס ברכישת תנובה ומכירתה לברייטפוד הסינית ברוח עתק של 700 מיליון שקלים. רווח זה סיפק את ההון הדרוש לביסוס והרחבת פעילות החברה בשוק במקומי וגם מעבר לים.

כיום מבטח שמיר מרכזת את פעילותה בארבעה ענפים שונים: אנרגיה, נדל"ן, מימון וטכנולוגיה ובכך למעשה היא מאפשרת למשקיע לנצל את היתרון המשמעותי של פיזור הסיכון על פני מספר פעילויות, במקום להיחשף לתחום פעילות בודד, המאפיין בדרך כלל השקעה במניה ספציפית בבורסה.

נסקור בקצרה את תחומי הפעילות השונים של החברה ונתחיל בתחום החם: האנרגיה

כידוע, צריכת החשמל במדינה רק הולכת וגדלה. מידי מספר חודשים אנו שומעים על שיאים חדשים של צריכת חשמל ואף על השבתה יזומה של הרשת על מנת למנוע את קריסתה. נראה שהנהלת מבטח שמיר השכילה להבין זאת כבר לפני 5 שנים ובהתאם היוותה חלק משמעותי מהקבוצה שרכשה את תחנת הכח אלון תבור מידי חברת החשמל. מבטח שמיר מחזיקה שליש מהבעלות על התחנה ושוקדת בימים אלה על הרחבת כשר היצור שלה לכ- 1,000 מגה שיהוו כ 7% מכלל כושר ייצור החשמל במדינה. בנוסף, לפני מספר חודשים התבשרנו כי החברה קיבלה את אישור הממשלה להקמת תחנת כח נוספת באזור ראש העין – תחנת קסם (חלקה של מבטח שמיר 53%), אשר תהיה בעלת כשר ייצור של 780 מגה נוספים.

גם תחנה זו ניתנת ככל הנראה להרחבה עתידית, כך שתסריט בו מבטח שמיר מחזיקה בחמישית מכושר ייצור החשמל בישראל בהחלט אפשרי. בנוסף יש לחברה פעילות בתחום החשוב של אגירת אנרגיה, חשמל סולארי וביוגז. כל שכל מי שקורא את הכתבה הזו כשהמזגן מקרר ברקע, ונוסע להנאתו ברכב חשמלי, או חושב לרכוש רכב חשמלי בעתיד, סביר להניח כי החשמל לכך יגיע מאחת מתחנות הכח של מבטח שמיר.

תחום הפעילות השני של החברה הינו נדל"ן

לחברת מבטח שמיר אחזקה משותפת עם חברת אשטרום במספר בנייני משרדים בהוד השרון, בנוסף יש לחברה פרויקט מסחר ומגורים בהרצליה פיתוח, ופרויקטים נוספים בשלבי ייזום שונים. לאחר שנכחתי במספר מפגשי משקיעים של החברה, קיבלתי את הרושם שבכוונתה לייצר תזרים שנתי של כמה עשרות מיליוני שקלים מפעילות זו ולא למכור את הפרויקטים לאחר סיום בנייתם. אני חושב שזה צעד נכון, שעם העלייה במחירי הנדל"ן במדינה, יכול בהחלט להשיא ערך רב לבעלי המניות.

תחום הפעילות השלישי הוא המימון, כאשר עיקר הפעילות מתרכזת בחברת מניף הבורסאית, הנסחרת בשווי של כ- 575 מיליון שקלים ומייצרת רווח שנתי של כ- 100 מיליון ₪, שמחציתו מועבר אחר כבוד לבעלת השליטה בה מבטח שמיר.

בתחום המימון יש למבטח שמיר אחזקות בחברת פינרג'י העוסקת במימון מיזמי אנרגיה בארה"ב ואחזקה בחברת לנדבאז (8%) העוסקת במימון רכישת רכבים בארה"ב שהוערכה בגיוס ההון האחרון בשווי צנוע של 900 מיליון דולרים.

תחום הפעילות האחרון של מבטח שמיר הוא התחום הטכנולוגי בו החברה משמשת מעין קרן הון סיכון. מי שיבקר באתר של מבטח שמיר בכתובת msgroup.co.il ימצא פירוט על החברות והמיזמים בהן היא משקיעה. אציין כאן את חברת סופלאנט העוסקת בניהול ושיפור תהליכי השקיה ותצרוכת מים באמצעות A.I, את חברת סטרים אלמנט העוסקת בניהול שידורי לייב של משחקים אלקטרוניים, את חברת דיאגנוסטיק רובוטיקס המפתחת מערכת אוטונומית לדיאגנוסטיקה של חולה לפני הגעתו לחדר המיון, וכמובן את לנדבאז שהוזכרה בחטיבת המימון. גם אם רק אחת או שתיים מחברות הפורטפוליו יונפקו בעתיד, לא מן הנמנע שהחברה תיפגש עם רווח הון שלא יפחת מהותית מהרווח שנבע ממכירת תנובה.

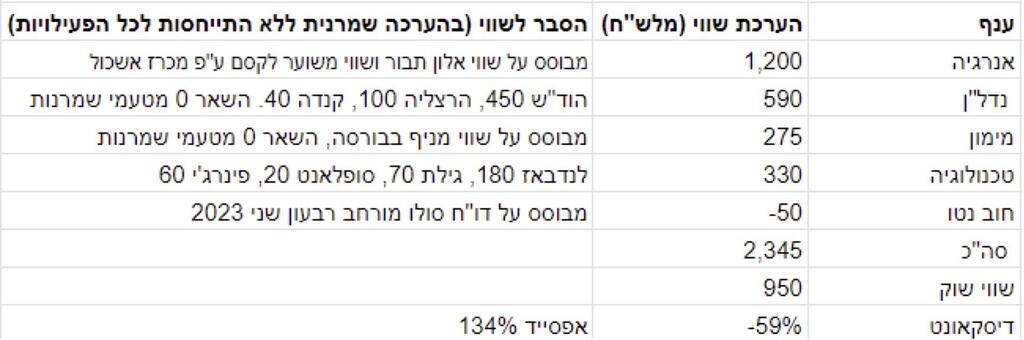

בניסיון להעריך את שווי החברה אל מול השווי בו היא נסחרת בבורסה הכנתי את הטבלה הבאה:

לסיכום, אנו רואים כי לחברת מבטח שמיר ישנם ארבע תחומי פעילות עיקריים, כאשר כל אחד מהתחומים (למעט התחום הטכנולוגי) עתיד לספק תזרים רווח שנתי של בין 50-100 מיליון שקלים שחלקו הגדול יוחזר למשקיעים בדמות דיבידנד.

העובדה שמבטח שמיר הנה חברת אחזקות יכולה בהחלט לספק למשקיע את הפיזור הדרוש בתיק ההשקעות שלו, ממש בדומה לקרן מחקה מדד מניות כללי, רק ללא המניות ההפסדיות. את המחצית הראשונה של השנה מבטח שמיר סיימה ברווח מרשים של 162 מיליון ₪, שאולי יש בו בכדי להעיד על היתכנות הגשמת חזון החברה. בהנחה ואכן נראה עליה משמעותית בצריכת החשמל במשק וירידה בריבית שתניב רווחי הון בשערוכי הנדל"ן, אני מאמין כי המחיר הנוכחי של מבטח שמיר מהווה סף כניסה אטרקטיבי למדי.

אילן רוזנברג הינו מנכ"ל "ארביטראז׳ פמילי אופיס" המתמחה בניהול הון ללקוחות כשירים וכן שותף מנהל בקרן הגידור "ארביטראז׳ ואליו". ניתן לעקוב אחריו בטוויטר. האמור אינו מהווה המלצת השקעה או ייעוץ לביצוע פעולות בשוק ההון. גילוי נאות: הקרן מחזיקה בנייר הערך המסוקר ויש לה עניין בכתוב.

אין לחברת ידיעות תקשורת בע״מ, לאתר ynet או לחברת המברקה פתרונות תקשורת בע״מ זיקה כלשהי לתוכן במובן של ניגוד עניינים או של עניין מיוחד. הכתוב אינו מהווה ייעוץ השקעות ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. אין לראות במידע בסקירה זו כעובדתי או כמכלול כל המידע הידוע, ולכן אין להסתמך על הכתוב בה ככזה.