סיומה העגום של שנת 2023 הביא את הכלכלה הישראלית לנקודה מכריעה הדורשת מבנק ישראל מחשבה רבה לפני כל צעד שהוא שוקל לנקוט. סביבת הריבית הגבוהה וההשלכות של מלחמת ״חרבות הברזל״ גורמות לכלכלה הישראלית לעמוד בנקודת מבחן - בנק ישראל יצטרך להחליט כיצד הוא פועל, האם להוריד את הריבית ״ולהציל״ את הכלכלה הישראלית, או שמא להימנע מהורדה כזו בשל סביבת הריבית הגבוהה בשאר העולם.

אינפלציה

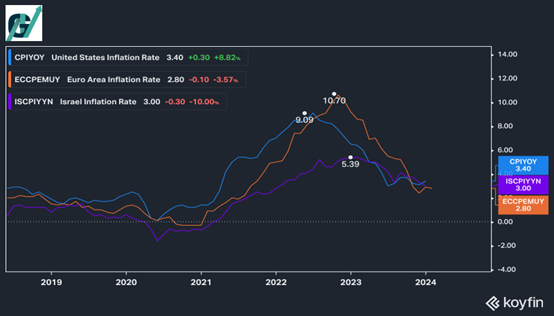

שנת 2024 התחילה והיא מביאה איתה שאלות רבות על מצבן של הכלכלות החזקות בעולם. הרבה חששות סביב האינפלציה הדביקה, סביבת הריבית הגבוהה של ימים אלו, והאם הכלכלות ימשיכו לצמוח או שמא אנחנו צפויים לראות דעיכה של מרבית הכלכלות. בשנים האחרונות התרחשו אירועי מאקרו אשר גרמו למצב בו האינפלציה ברחבי העולם מרקיעה שחקים, ביניהם ניתן למנות שניים מרכזיים: תקופת הקורונה והפלישה של רוסיה לאוקראינה.

בתמונה הבאה ניתן לראות לאן האינפלציה בישראל, גוש היורו וארה״ב הגיעה בשיאה והיכן היא נמצאת כיום.

שיעורי הריבית

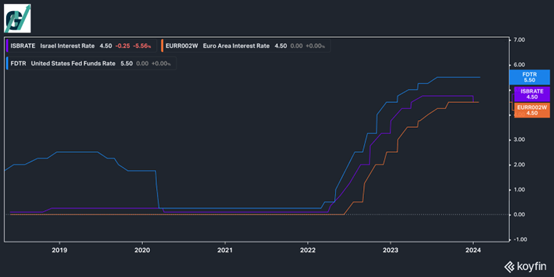

בעקבות עלייתה החדה של האינפלציה ברחבי העולם, לבנקים המרכזים לא נותרה ברירה אלא להעלות את הריבית ובקצב מהיר. לאחר כמעט עשור של ריבית אפסית כמעט בכל העולם, העלאות הריבית החלו בפברואר 2023 כאשר הבנק המרכזי של ארצות הברית העלה לראשונה את הריבית. זו הייתה יריית הפתיחה לשורה נוספת של העלאות ריבית, בקצב המהיר ביותר שידעה ארה"ב אי פעם.

בתמונה הבאה ניתן לראות את מצב הריבית של הבנק המרכזי בישראל, ארה״ב ובגוש היורו. אפשר לשים לב כי נכון לכתיבת שורות אלו, בנק ישראל הוא הבנק המרכזי היחיד שביצע הורדת ריבית.

נתוני התמ״ג

נושא נוסף המעסיק את הכלכלנים הבכירים הוא הצמיחה של הכלכלות בסיטואציה הנוכחית, או יותר נכון החוזקה שמציגה הכלכלה האמריקאית גם כאשר כולם חשבו שמשבר כלכלי עתיד לפקוד את העולם. לפני מספר ימים התפרסמו נתוני הצמיחה של הכלכלה האמריקאית ברבעון האחרון של שנת 2023. הנתון גרם לכל המשקיעים לתפוס את הראש כאשר ברבעון הרביעי של 2023 הכלכלה האמריקאית צמחה בעוד 3.3% ומציגה צמיחה של 2.5% לאורך כל השנה החולפת. בהתחשב בסביבת הריבית הגבוהה – מדובר על קצב צמיחה לא נורמלי.

שיעורי האבטלה

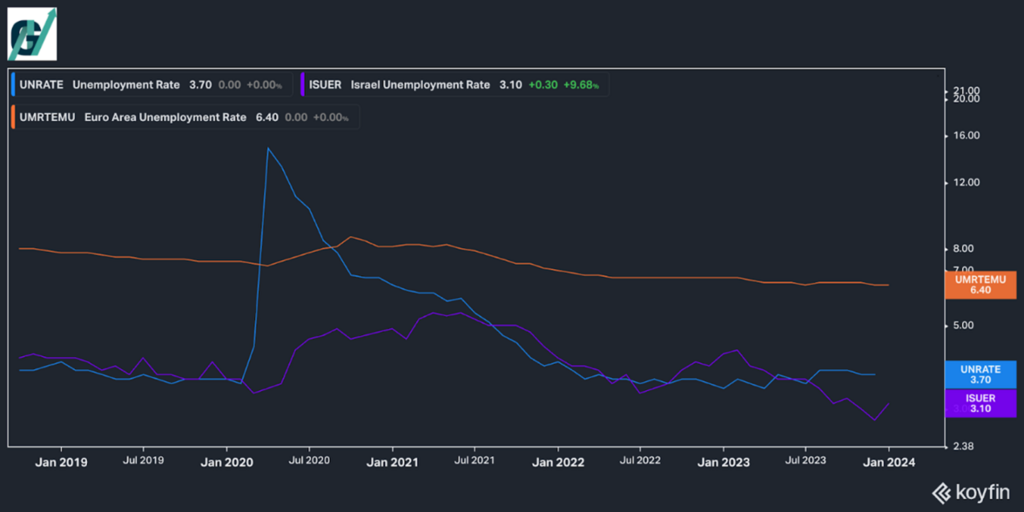

החלק האחרון בפאזל הוא המצב של שוק התעסוקה ברחבי העולם. בשונה לגמרי ממה שהתרגלנו לראות, בדר״כ סביבת ריבית גבוהה מביאה איתה גלי פיטורים גדולים ברחבי העולם, כאלו שגורמים לעלייה משמעותית בשיעורי האבטלה. אך למרות גלי הפיטורים הגדולים שהתרחשו בסוף שנת 2022 ובתחילת 2023, שיעורי האבטלה לא הביאו את הבשורה לה מחכים הבנקים המרכזיים ברחבי העולם ודווקא המשיכו לרדת.

בנקודת הזמן הנוכחית שיעורי האבטלה בישראל, בגוש היורו ובארה״ב נמצאים מתחת לממוצע ההיסטורי שלהם והם ממשיכים להוות מכשול עבור הורדת האינפלציה כפי שרוצים הבנקים המרכזיים.

המבחן של בנק ישראל

בחודשים האחרונים כולנו לא מפסיקים לשמוע כיצד הוצאות המלחמה מכבידות על הכלכלה הישראלית, ישנם הטוענים שאנחנו בדרך לאסון ושואלים האם בנק ישראל לא צריך להגיב בהורדת ריבית כדי להקל על המצב. אמנם המצב לא כל כך פשוט...

כיום קיימות שתי סיבות עיקריות אשר מונעות מבנק ישראל להוריד את הריבית כפי שרבים חשבו שיקרה מיד עם פרוץ מלחמת ״חרבות הברזל״. תחילה, נצטרך להרחיב אל מעבר לים ולהסתכל על הכלכלה האמריקאית, הנמצאת בנקודה מרתקת בימים אלו. ריבית הפד (הבנק המרכזי של ארה"ב) עומדת בימים אלו בטווח של 5.25%-5.5%, אך עם זאת הנתונים הכלכליים שמתפרסמים ממשיכים להציג לנו על כלכלה אמריקאית חזקה ויציבה. רק לפני מספר ימים בודדים התקבלה החלטת הפד להותיר את הריבית על כנה לפחות עד חודש מרץ. אך אם מישהו חשב כי בחודש מרץ הפד צפוי להוריד ריבית, יו"ר הפד הדגיש כי כרגע ההיתכנות של הדבר נראית לא סבירה בכלל. נתוני הכלכלה החזקים ושיעור האבטלה הנמוך גורמים לפד לחשוש מהורדת ריבית מהירה מדי אשר תגרום לאינפלציה לשוב ולעלות, ולכן המשקיעים יצטרכו להמשיך ולהיות סבלניים.

בסיטואציה הנוכחית כל עוד הפד אינו מוריד ריבית, בנק ישראל (שכבר הוריד את הריבית ב-25 נקודות בסיס) יאלץ לחשוב פעמיים האם לבצע מהלך נוסף שכזה. הורדות ריבית של בנק ישראל יגרמו לתשואות של איגרות החוב הממשלתיות לרדת, כאשר ירידה חדה של התשואות תפגע קשות בכלכלה הישראלית ובחוזקו של השקל. כל עוד הפד לא מוריד את הריבית, הורדת ריבית נוספת של בנק ישראל תגרום להרבה כספים לצאת מהמדינה, כיוון שאיגרות חוב של מדינות אחרות יהפכו ליותר אטרקטיביות מה שיגרום להיחלשות משמעותית של השקל ביחס לשאר המטבעות בשוק המט״ח.

גם המצב של הכלכלה הישראלית אינו בכי רע כפי שמרבית האנשים חושבים. אמנם בנק ישראל עדיין לא מצליח לנצח את האינפלציה ולהוריד אותה בצורה משמעותית ואפילו ניתן לראות לאחרונה כיצד הרבה מוצרים בסל הקניות שלנו ממשיכים להתייקר, אך למרות סביבת הריבית הגבוהה שיעור האבטלה ממשיך לרדת ונתוני התמ"ג בארץ ממשיכים לשדר עוצמה של הכלכלה הישראלית.

וכאן אנו מגיעים לסיבה השנייה בגינה חושש בנק ישראל להוריד את הריבים: הנתונים הנוכחיים של הכלכלה הישראלית מעלים חשש מפני היפר-אינפלציה, שהוא תהליך אינפלציוני שיוצא מכלל שליטה ומתבטא בעליית מחירים מהירה אשר גורמת לאובדן של ערך הכסף (כפי שהיה בישראל בין השנים 1985-1980 אז האינפלציה הייתה מעל ל-900%). הורדת ריבית מהירה מידי עלולה לגרום לאינפלציה להשתולל ולעלות בקיצוניות, וזהו החשש הגדול ביותר של הבנקים המרכזיים.

לאורך השנה הקרובה שאלת הורדת הריבית צפויה להיות אחד הנושאים המתוקשרים ביותר, ובכל פעם מחדש כולם ינסו לנחש האם בנק ישראל עתיד להוריד ריבית או להשאיר אותה כפי שהיא. הרבה פרמטרים הופכים את המשוואה הנוכחית למסובכת מאוד עבור בנק ישראל וכל פעולה תצטרך לבוא עם מחשבה מרובה. על כן, ייתכן שעוד דברים רבים ישתנו עד שנראה מהלך חד וברור של בנק ישראל לגבי מצב הריבית.

גיא נתן חי את עולם המאקרו כלכלה, הפיננסים, ושוק ההון למעלה מחמש שנים. בנוסף, הוא הבעלים של חברת גיא נתן בע''מ העוסקת בליווי פיננסי ובהכשרת משקיעי ערך. בעל הפודקאסט המצליח ''מפת החום'' שבו מתארחים מדי שבוע בכירי המשק הישראלי, המתעסקים בתחומי הכלכלה. ניתן לעקוב אחריו בערוץ האינסטגרם ובאתר האינטרנט שלו.

אין לחברת ידיעות תקשורת בע״מ, לאתר ynet או לחברת המברקה פתרונות תקשורת בע״מ זיקה כלשהי לתוכן במובן של ניגוד עניינים או של עניין מיוחד. הכתוב אינו מהווה ייעוץ השקעות ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. אין לראות במידע בסקירה זו כעובדתי או כמכלול כל המידע הידוע, ולכן אין להסתמך על הכתוב בה ככזה