כך תשפיע הוראת המס החדשה על הדירה שתרכשו

החל מינואר תחול חובה לדווח לרשות המסים על אופן התשלום בעת רכישת דירה. בדקנו כל מה שצריך לדעת - מה קובעת ההוראה, איך מדווחים ומה יקרה אם לא נדווח? וגם: כמה דברים שאולי לא ידעתם על מקורות המימון לדירה

החל מחודש ינואר יחויבו רוכשי הדירות לדווח בתוך חצי שנה לרשות המסים על אופן התשלום, וזאת במסגרת החוק להגבלת השימוש במזומן. מאז דצמבר אשתקד, עסקאות מקרקעין מחויבות בדיווח מקוון לרשות המסים. הדיווח, שנעשה ברוב המקרים על ידי עורך דין, כולל סעיפים שונים, אך עד כה לא הייתה חובה לדווח כיצד תשלמו על הנכס. כעת המצב הזה עומד להשתנות. מה בדיוק ישתנה ואיך זה ישפיע עלינו? לפניכם שאלות ותשובות.

![]() נמשך הגידול בהיקפי המשכנתאות באוקטובר

נמשך הגידול בהיקפי המשכנתאות באוקטובר

![]() תחרות? לא בדיוק: מה לא מספרים לכם על ביטוח המשכנתא

תחרות? לא בדיוק: מה לא מספרים לכם על ביטוח המשכנתא

מה אומרת ההוראה החדשה של רשות המסים?

בעסקאות נדל"ן שיבוצעו החל מ-1 בינואר 2019, יחויב הרוכש לדווח כחלק מהדיווח על העסקה, מהם אמצעי התשלום שבהם הוא משלם למוכר (צ'ק בנקאי/העברה בנקאית/צ'ק רגיל וכו').

ואם אני רוכש דירה אבל אני עדיין לא יודע כיצד אשלם?

הרוכש יכול להצהיר בשלב הדיווח על העסקה כי הוא עדיין אינו יודע כיצד ישלם על העסקה. במקרה זה, הוא יידרש להשלים את הדיווח כיצד שילם על העסקה עד שישה חודשים מיום קבלת החזקה בנכס הנרכש.

איך בדיוק אני מדווח על אופן התשלום על הדירה?

הדיווח יעשה באמצעות דיווח מקוון ביישום ייעודי, שייפתח באתר האינטרנט של רשות המסים, שאליו יידרש המדווח לצרף אסמכתאות כמו צילום צ'ק, אישור העברה כספית מהבנק וכדומה.

צפו: ראיון באולפן ynet עם עו"ד אורי גולדמן

האם אני צריך לדווח מהו מקור הכסף לדירה (משכנתא, מתנה מההורים וכו')?

לא. הדיווח הוא רק על צורת התשלום לדירה (צ'ק, העברה בנקאית וכו'). רשות המסים יכולה לברר יותר לעומק ולחקור מעבר לכך אם תראה לנכון.

מה יקרה לי אם לא אדווח?

מי שלא ידווח כיצד הוא מתכוון לשלם על העסקה ולא יציין כי הוא מתחייב להעביר את הדיווח עד שישה חודשים מיום העסקה, לא יקבל אישור לרישום העסקה בפנקס רישום המקרקעין (טאבו).

למה נקבע החוק הזה?

ההוראה הזו היא חלק מהחוק לצמצום השימוש במזומן שייכנס לתוקף בינואר הקרוב והיא נועדה לוודא שעסקאות מקרקעין, כמו גם עסקאות אחרות, לא יחרגו ממגבלת השימוש במזומן המותרת על פי החוק החדש.

מה עוד רשות המסים יכולה לדרוש ממני בעת רכישת דירה?

על פי החוק, נדרש כאמור רק דיווח על אמצעי התשלום. עם זאת, ככל שרשות המסים תראה לנכון, בהתאם לדיווח ולנתונים אחרים הנמצאים ברשותה, היא יכולה לבקש אישורים נוספים וכן לברר מהו מקור הכסף, ולבקש אסמכתאות בהתאם.

האם עדיין אני יכול לשלם במזומן בעסקת נדל"ן?

כאשר הרכישה היא ממי שמוגדר כ"עוסק" (למשל רכישה מקבלן), מותר לשלם במזומן בעסקת נדל"ן עד סכום של 10% משווי העסקה, או 11,000 שקל (לפי הנמוך מביניהם). כאשר העסקה היא בין שני אנשים פרטיים, אז ההגבלה עומדת על 10% משווי העסקה או 50,000 שקל (לפי הנמוך מביניהם).

האם רכישת דירה במזומן היא דבר נפוץ?

התשובה היא לא. אמנם כיום עדיין אין הגבלה על שימוש במזומן, אבל קיימים היבטים אחרים שמקשים על עסקה כזו. בהתחשב בכך שלא רבים האנשים שמחזיקים דרך קבע חבילות של מזומנים - וגם משיכה והפקדה של כסף עוברת דרך הבנק וכרוכה בעמלות וכמו כן חלים על הבנק כללים נוקשים של איסור הלבנת הון שאותם הוא מקפיד ליישם כלפי הלקוח - הרוב המוחלט של העסקאות בנדל"ן מתבצע בהעברה בנקאית או בצ'קים.

רק מחצית מהמימון לדירה מגיע ממשכנתאות

השינוי בחוק מתייחס רק לצורת התשלום - ולא דורש בחינה של מקורות המימון, לפחות לא בחובת הדיווח. אך זו נקודה מעניינת בפני עצמה, במיוחד לאור השינויים שחלו בשנים האחרונים ברקע העלייה במחירי הדיור ובמקביל הצורך בהגדלת ההון העצמי.

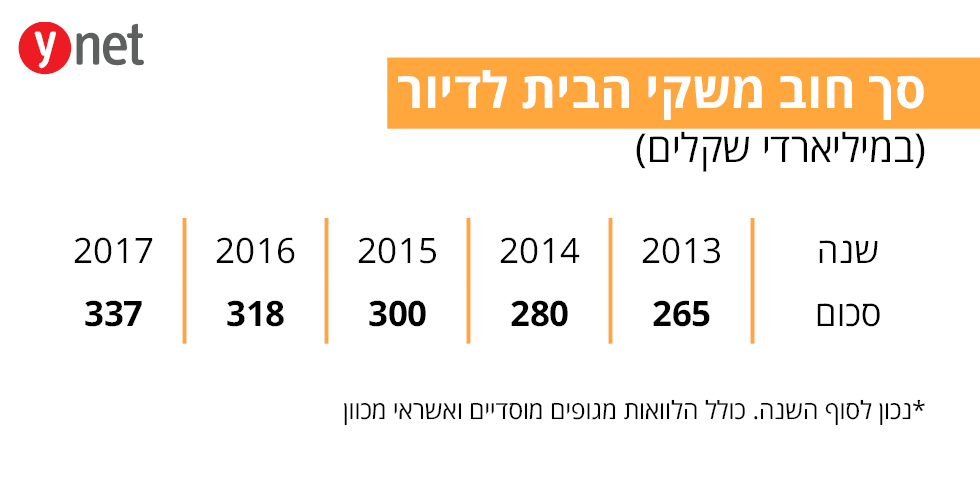

יתרת החוב של משקי הבית בגין הלוואות לדיור עומדת, נכון להיום, על יותר מ-350 מיליארד שקל של הלוואות משכנתא אשר נלקחו מהבנקים. עם זאת, אולי תופתעו לדעת שהמשכנתאות מהוות כ-51% בלבד מההון המשמש את הציבור לרכישת דירה.

אז מאיפה אנחנו מביאים את שאר הכסף? המקור הראשון הוא חסכונות ופיקדונות. מדובר בעיקר בחסכונות כגון קרנות השתלמות שנפדות כדי להגדיל את ההון העצמי.

מקור כספי נוסף שהולך ומתרחב בשנים האחרונות הוא ההורים. גורמים המעורים בשוק מציינים כי כיום ברוב העסקאות לרכישת דירה יש תמיכה של ההורים, ולרוב בסכומים גבוהים של מאות אלפי שקלים.

מבלי להתייחס לשאלות מוסריות-פילוסופיות (האם ההורים צריכים לתמוך בילדיהם על חשבון הרווחה הכלכלית העתידית שלהם עצמם; או האם זה ראוי שהילדים ייקחו כסף מההורים בסיטואציה כזו; ומה בנוגע לילדים שלהוריהם אין יכולת לסייע?), אין ספק שהעלייה במחירי הדיור ותג המחיר הגבוה הקיים היום, מרחיבים עוד ועוד את התופעה הזו.

ניתן להוסיף לכך גם הלוואות מבני משפחה וחברים ואף מגמ"חים - לרוב הלוואות שניתנות לתקופה לא ארוכה וללא ריבית.

עוד מקור כספי הוא הלוואות ממוסדות פיננסיים, שלא לדיור, שנלקחות למעשה לצורך רכישת דירה. מדובר לרוב בהלוואות צרכניות בנקאיות וחוץ בנקאיות שמשמשות כ"השלמה" להון העצמי. ברוב המקרים הלוואה כזו תהיה יקרה יותר באופן משמעותי מהלוואת משכנתא.

לכאורה הבנקים לא "אוהבים" את המצב הזה שכן הוא מגביר את הסיכון של הלווה שנחשף לעוד ועוד חובות, אלא שהבנקים לא תמיד מודעים לכך. לעתים הבנק דווקא מודע לכך מאוד, אלא שהוא מעדיף להעלים עין. כך, למשל, בנקים המציעים הלוואות "משלימות" למיניהן להלוואת המשכנתא, שנלקחות אף באותו בנק שממנו נלקחה המשכנתא.