תחרות? לא בדיוק: מה לא מספרים לכם על ביטוח המשכנתא

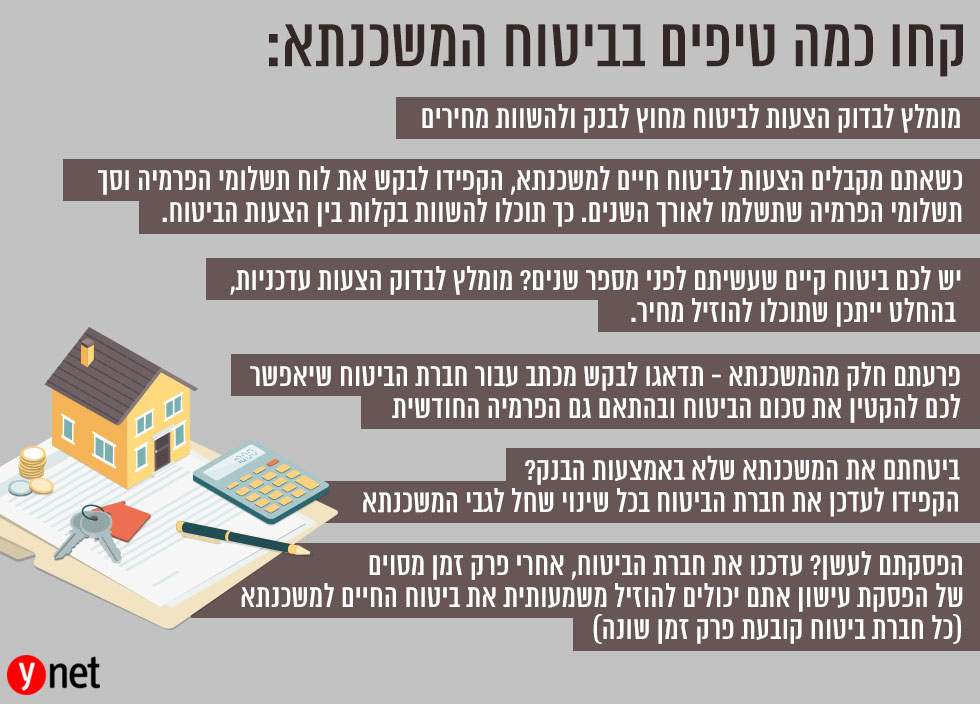

רבים מנוטלי ההלוואות לדיור יכולים להוזיל בעשרות אלפי שקלים את ביטוח המשכנתא מחוץ לבנק, אלא שחוסר תיאום בין הבנקים לבין חברות הביטוח מחייב את הלווים להעביר פיזית את המידע בין הגופים הפיננסיים - במקום שהרגולטורים יחייבו את הגופים הפיננסיים לעשות זאת באופן אוטומטי. כך מתמסמסת התחרות

13 שנים עברו מאז נפתח שוק ביטוחי המשכנתאות לתחרות, והמשכנתא הופרדה מהביטוח שנועד לכסות אותה. לבנקים כבר אין מונופול על הביטוח הזה, חברות הביטוח מציעות מחירים אטרקטיביים בהרבה, אולם בפועל, מסתבר, נעשתה רק חצי עבודה.

למרות האפשרות לקבל מחיר זול יותר מחוץ לבנק, לעיתים בשיעור של 50% ויותר, לא קיים שום חיוב על הבנקים ועל חברות הביטוח להסתנכרן ביניהם בכל הנוגע לתשלומי המשכנתא והשינויים החלים בה לאורך השנים.

![]() ריבית המשכנתא בדרך לעלייה? זהו התמהיל המומלץ כיום

ריבית המשכנתא בדרך לעלייה? זהו התמהיל המומלץ כיום

במציאות הזו, במידה והלקוח לא מעדכן את חברת הביטוח בשינויים שחלו במשכנתא או בתקופת ההחזר - הוא עלול לשלם פרמיה מיותרת, או במקרה הגרוע יותר - למצוא את עצמו ללא כיסוי.

כידוע, בעת נטילת משכנתא מחייב הבנק את נוטלי ההלוואה לעשות ביטוח משכנתא. למעשה מדובר בשני ביטוחים: ביטוח חיים - שנועד לכסות את החזרי המשכנתא במקרה שאחד הלווים נפטר, וביטוח מבנה - שנועד להבטיח את שלמותו של הנכס (במקרים כגון שריפה, רעידת אדמה וכדומה), ומשמש כבטוחה להלוואה.

לכאורה, לבנק יש אינטרס שהביטוחים יהיו תקפים ומותאמים לאורך חיי המשכנתא, שכן הוא רוצה להיות בטוח שההלוואה שנתן תוחזר גם במקרי קיצון. ואולם, מסתבר שקיימים מקרים בהם אין התאמה בין ביטוח החיים של המשכנתא לבין אורך חיי המשכנתא, או היקפה.

הנה כמה דוגמאות נפוצות: לקוח שתכנן לקחת משכנתא בתאריך מסויים, הודיע כבר לחברת הביטוח ורכש פוליסה, אלא שבגלל סיבות שונות לקיחת המשכנתא התעכבה והוא ביצע זאת בפועל חודש או יותר אחרי שכבר החל לשלם על הביטוח;

לקוח שביצע פירעון מוקדם של חלק מהמשכנתא ולא עדכן את חברת הביטוח בסכום שנותר - ממשיך לשלם פרמיה גבוהה לפי הסכום המלא של ההלוואה;

וכך גם לקוח שביקש מהבנק להקפיא את החזר המשכנתא למספר חודשים (חלק מהבנקים מאפשרים זאת), יתרת החוב (ולעיתים גם תקופת ההחזר) השתנתה ואינה תואמת את לוח הסילוקין המקורי - אך חברת הביטוח אינה מודעת לכך.

הבנקים מעדיפים להיות "מנותקים"

מדוע הגופים הפיננסיים לא מתואמים ביניהם?משום שאף אחד לא מחייב אותם לעשות את זה. אמנם לפני כשנה וחצי פרסמה רשות שוק ההון טיוטת חוזר המחייבת את חברות הביטוח להתממשק עם נתוני הבנקים, אך למעשה, מתברר, מדובר במסמך ריק מתוכן.

גם אם חברות הביטוח ירצו לעשות זאת, לבנקים אין שום סיבה לאפשר להם. להיפך, שם מעוניינים לשמר את המצב של חוסר התחרותיות וגביית פרמיות גבוהות מהלקוחות, תוך גריפת עמלות שמנות.

בכל מקרה, הטיוטה הזו נשארה על המדף, כאשר מנגד, גם הפיקוח על הבנקים לא הטיל שום חובה על הבנקים לאפשר לחברות הביטוח להסתנכרן עם הנתונים.

לפני מספר ימים פרסם בנק ישראל טיוטת הוראה הקובעת כי במקרה בו לקוח מבצע פירעון מוקדם, הבנק יהיה חייב למסור לו פירוט עדכני של הסכום הנותר ועדכון של לוח ההחזרים בהתאם. הכיוון אמנם חיובי, אך גם אם ההוראה הזו תצא לפועל היא לא באמת פותרת את הבעיה.

הפיקוח על הבנקים, שדווקא מתגאה בעידודו את הבנקים להתקדם לעולם הדיגיטלי, נמנע מלחייב את המלווים לעבוד באופן ישיר מול חברות הביטוח ולעדכן אותם אונליין בשינויים בהלוואה. למעשה, הטיוטה הזו מותירה את האחריות לעדכון על כתפיו של הלווה.

העמלות הגבוהות בביטוח החיים

כאמור, עד לפני שנים לא רבות מחירי הביטוח היו יקרים במיוחד. הבנקים, באמצעות סוכנויות הביטוח שלהם, שלטו באופן בלעדי במכירת הביטוח. בשנת 2005, עם כניסתה של הרפורמה בתחום ביטוחי המשכנתאות והאפשרות לרכוש משכנתא מחוץ לבנק, החלו חברות הביטוח - או לפחות חלק מהן - להציע מחירים זולים באופן משמעותי.

בחלק מהמקרים מדובר היה באותה חברת ביטוח, כאשר פוליסה אחת הוצעה באמצעות הבנק ופוליסה אחרת (לרוב זולה יותר) באמצעות החברה. אלא שלמרות המהלך הזה, עדיין רוב הלווים המשיכו לבטח את המשכנתא בבנק ולשלם מחיר יקר.

העובדה שהלקוח מבצע את הליך נטילת הלוואת המשכנתא בבנק בתוספת "הסברים משכנעים" של פקיד הבנק, עשו את שלהם ונתח גדול מהלווים המשיך לשלם ביוקר על ביטוח בבנק שלו.

בהינתן שזו תמונת המצב, השכילו באוצר לקבוע בשנת 2012 שהעמלה המקסימאלית שגובה סוכן הביטוח - במקרה זה הבנק - לא תעלה על 20%. בכך קיוו לחתוך את המחירים גם בתוך הבנקים (כששיעור העמלות שהיה נהוג עמד על כ-40%, כלומר 40% ממה שאנחנו משלמים עבור ביטוח הולך לבנק כעמלה).

אלא שהמהלך הזה נעשה בצורה חלקית בלבד. תחת לחץ כבד של הבנקים, הוחלט שההגבלה הזו תחול על ביטוח המבנה בלבד, אך לא על ביטוח החיים (שם נמצא רוב הכסף).

כך, נכון להיום הבנקים גובים עמלות שמנות על ביטוחי המשכנתא היקרים שהם מציעים ללקוחותיהם, כאשר למעלה מ-50% מהלווים ממשיכים לרכוש את הביטוח בבנקים, שרושמים הכנסות של עשרות מיליוני שקלים בשנה רק מהתחום הזה.

כל בנק וחברת הביטוח שלו

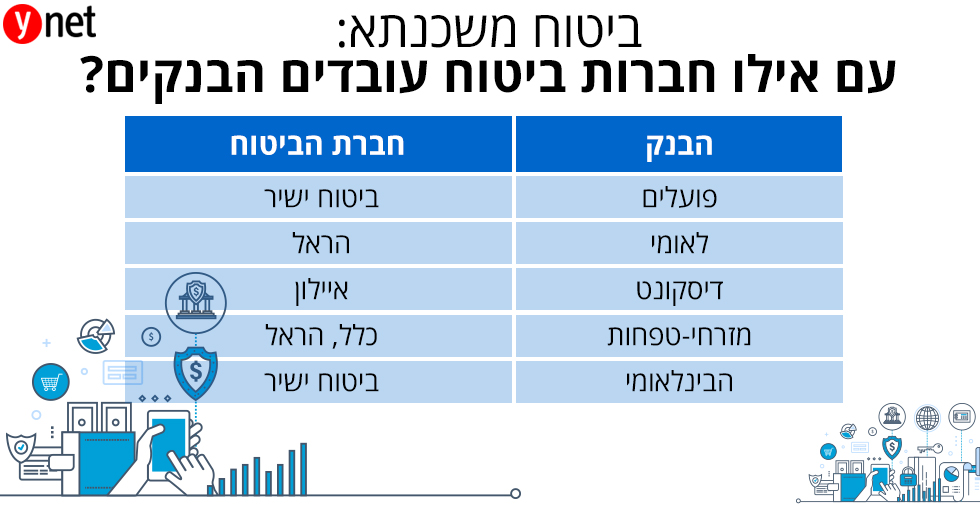

עוד כדאי לדעת בהקשר זה, שאם בעבר גם בתוך הבנק הציעו ללקוח מספר חברות אפשריות לביטוח איתן לבנק היה הסכם, כך שלפחות למראית עין היה אלמנט תחרותי ומחיר מעט שונה גם בין ההצעות שקיבל הלקוח בבנק עצמו, הרי שכיום כמעט כל הבנקים חתמו על הסכם בלעדיות עם חברת ביטוח אחת.

כך, בנק הפועלים מציע לנוטלי המשכנתא פוליסה של ביטוח ישיר בלבד, בנק לאומי מציע את הראל בלבד ודיסקונט את איילון (מזרחי-טפחות, לו נתח המשכנתאות הגדול ביותר, יוצא דופן ועובד עם שתי חברות – כלל והראל). אין ספק שמציאות כזו מצמצמת עוד יותר את התחרות ומייקרת מחירים.

לביטוח המשכנתא בבנק יש חיסרון נוסף. לא רבים מודעים לכך, אבל למרות המחיר היקר שמשלמים על פוליסת הביטוח בבנק, הביטוח שנמכר בבנקים הינו מוגבל יחסית והוא אינו כולל, למשל, נזקים לצד ג', חבות מעבידים או תכולה, אותם אסור לבנקים למכור.

פער של עשרות אלפי שקלים

כפי שציינו, הלקוח יכול לרכוש ביטוח מחוץ לבנק במחיר זול בהרבה. כמה זול? הנה נתונים טריים שהוצאנו ממחשבון ביטוח החיים של רשות שוק ההון. שימו לב שהפער במחיר הביטוח יכול להגיע לעשרות אלפי שקלים לאורך חיי המשכנתא. המספרים שמופיעים במחשבון הם מחירי המקסימום, כלומר ייתכן וחלק מהחברות יתנו הנחה ללקוח, ובכל מקרה - המחירים הללו נותנים קריאת כיוון.

למרות שברשות שוק ההון לא טיפלו בבעיה, כאמור, גם בדו"ח השנתי של הממונה על רשות שוק ההון שפורסם בשנה שעברה, ראו לנכון, באופן די חריג, להקדיש פרק שלם על הפערים הגדולים בין חברות הביטוח במחירי ביטוח החיים ועל הצורך לבצע השוואת מחירים לפני הרכישה.

"מבחינת הצרכנים מדובר בהרבה מאוד כסף. צריך גם לזכור שזה ביטוח חובה, אין ללקוח בחירה", אומרת ל-ynet יפעת רייטר, סמנכ"לית ביטוחי בריאות וחיים ב-AIG ישראל.

את מסכימה שיש בעיתיות בכך שאין סנכרון בין חברת הביטוח לבין הבנק?

"מהניסיון שלי, הלקוחות מאוד מודעים ויודעים לעדכן אותנו בשינויים שנעשים עם המשכנתא. צריך לזכור גם שהבנק לא ייתן ללקוח הלוואה אם הוא לא יראה ביטוח שתפור בדיוק למידות של המשכנתא. זה אינטרס של הבנק".

גם אם רוב הלקוחות מודעים לשינויים ומקפידים לעדכן את חברת הביטוח, חלק אחר לא עושה זאת, ועלול למצוא את עצמו בבעיה. בכל מקרה, רייטר מסכימה שעדכון אוטומטי של הנתונים בין הגופים הפיננסיים יועיל לתחרות וישפר את המצב הקיים.

איך את מסבירה את הפערים העצומים בפרמיות שמציג מחשבון האוצר. האקטוארים שלכם, שקובעים את תעריפי הביטוח, יודעים משהו שהאקטוארים בחברות אחרות לא יודעים? או אולי להיפך?

"המחיר שאנחנו מציעים הוא המחיר ההוגן שאנחנו יודעים לתת", אומרת רייטר. היא מזכירה כי המחירים במחשבון הם מחירי מקסימום ומוסיפה כי "יש גם את יכולת המשא ומתן של חברות הביטוח", או במילים אחרות, מיקוח יכול להוזיל מחיר בחברות האחרות, אם כי לטענתה עדיין יישמר היתרון של AIG במחיר.

למרות המחירים האטרקטיביים, בינתיים לא גדלתם באופן משמעותי בפלח השוק. יש מספיק מודעות צרכנית לנושא הזה? "זה תהליך וזה לא קורה ביום אחד. בגלל זה הפיקוח העלה את הנושא של המחשבונים. זה מצריך חינוך שוק וזה לוקח זמן".

מרשות שוק ההון נמסר בתגובה: "הרשות רואה חשיבות רבה בהתאמת היקף הביטוח לצרכי המבוטחים. על כן פועלת הרשות מול הגורמים הרלוונטיים לטיפול בנושא".

מבנק ישראל לא נמסרה תגובה.