מחקר: יוקר הדיור מסכן את בעלי המשכנתאות

מחקר בבנק ישראל מזהיר: כ-20% מהמשכנתאות הן בסיכון גבוה בהן ההחזר מהווה יותר מ-40% מההכנסה החודשית של הלווים - רמת שיא הנחשבת לגבוהה מאוד ביחס לעולם. במקרה של האטה או עליית ריבית, יתקשו הלווים לעמוד בהחזרים והבנקים עלולים להיקלע להפסדים כבדים. בין 2008 ל-2012 התייקרו הדירות בכ-54%, בעוד שההכנסה הממוצעת עלתה רק בכ-20%

בחודש שעבר הודיע המפקח על הבנקים כי החל מחודש ספטמבר ייאסר על הבנקים בישראל להעניק הלוואות משכנתא שבהן שיעור ההחזר החודשי עומד על יותר מ-50% מההכנסה החודשית של משק הבית. כעת, מפרסם בנק ישראל מחקר המלמד על הנתונים המדאיגים שהובילו להנחיה.

עוד בנושא משכנתאות בערוץ הכסף שלי:

- היקף המשכנתאות באוגוסט: 4.8 מיליארד שקל

- המשכנתא תוגבל ל-30 שנה ול-50% מהשכר

- הגבלות על המשכנתא: איך זה ישפיע עליי?

- גרוש או עצמאי? תתקשה לקבל משכנתא

ממחקרם של ד"ר גולן בניטה וד"ר זיו נאור מחטיבת המחקר של בנק ישראל עולה, כי בשנים 2012-2008 חל גידול משמעותי בנתח שתופס החזר המשכנתה מעוגת ההכנסה החודשית של המשפחה הישראלית הממוצעת. הגידול נרשם לאחר שמחירי הדירות באותן שנים זינקו בשיעור גדול בהרבה (54%) משיעור הגידול בהכנסה החודשית (20%).

לצפייה בגרף בגודל המלא

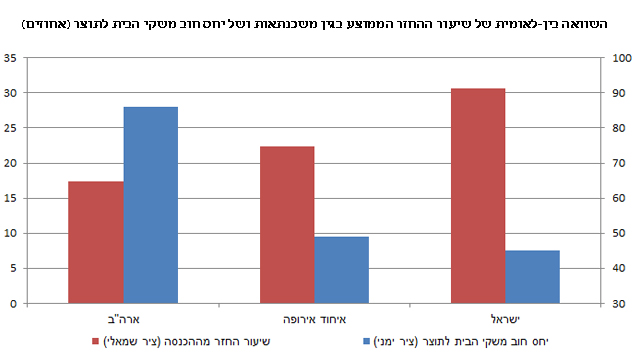

בניטה ונאור מצאו, כי מאז שנת 2003 גדלה ההכנסה החודשית הממוצעת למשק בית בישראל בכ-50%. במקביל, גדל ההחזר החודשי הממוצע של המשכנתא בשנה הראשונה בכ-150%. כתוצאה מכך, עלה שיעור ההחזר הממוצע לרמה של למעלה מ-30% מההכנסה החודשית. זאת, לעומת כ-22% באירופה וכ-17% בארה"ב.

חשש: הריבית תעלה, המחירים יירדו

המגמה מעוררת חשש משני תרחישים. בתרחיש הראשון, הריבית הנמוכה שנהוגה במשק הישראלי מאז 2008, אשר הובילה לגידול בביקוש למשכנתאות, תתחיל לעלות בקצב מהיר. במצב שכזה, קיים חשש כי משקי בית שנטלו הלוואות בריבית משתנה (העולה ויורדת בצמוד לשינויים בשיעור הריבית במשק) לא יוכלו עוד לעמוד בהחזרי המשכנתא, הגבוהים גם ככה.

לצפייה בגרף בגודל המלא

בעיה זו תהפוך לחמורה יותר, במידה שבמקביל לעליית הריבית תתרחש גם ירידה חדה במחירי הדירות. הירידה במחירים תוביל לכך שלווים שלא יצליחו לעמוד בהחזרי המשכנתה לא יוכלו גם לפרוע את ההלוואה על ידי מכירת הדירה, מכיוון שערכה החדש לא יכסה את ההלוואה. כתוצאה מכך, תעוקל הדירה על ידי הבנק אך מכיוון שערכה נמוך, גם הבנק לא יוכל לכסות את ההלוואה באמצעות העיקול.

לצפייה בגרף בגודל המלא

אם תרחיש כזה יתממש אצל מספר גדול של לווים הוא עלול להוביל להפסדים כבדים של המערכת הבנקאית בישראל, כאשר תחזית קיצונית מדברת על אפשרות של קריסת בנק. כצעד מנע, הורה המפקח על הבנקים באפריל 2011 כי רק שליש מסכום ההלוואה יכול להינתן בריבית משתנה. אך בשלב שבו יצאה ההוראה, כבר עמד שיעור ההלוואות בריבית משתנה על למעלה מ-80% מכלל ההלוואות לדיור.

חשש: מיתון ואבטלה יפגעו בשכרם של הלווים

חשש נוסף נוגע לאפשרות של האטה כללית במשק, המלווה בעלייה בשיעור האבטלה. במקרה כזה, יתקשו לווים שהכנסתם נפגעה כתוצאה ממיתון לעמוד בהחזר המשכנתא. החוקרים בניטה ונאור, בדקו את ההשפעה של שני התרחישים על נוטלי המשכנתאות ומצאו כי התרחיש השני (של האטה כללית במשק) מסוכן יותר מהתרחיש הראשון (של עלייה בריבית במקביל לירידה במחירי הדירות).

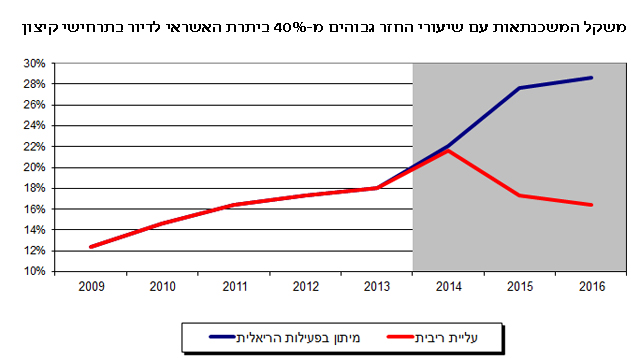

על פי חישוביהם, כ-20% מהמשכנתאות שבהן מחזיקים אזרחים ישראלים היום מוגדרות כ"הלוואות בסיכון גבוה", כלומר, הלוואות שבהן ההחזר החודשי מהווה יותר מ-40% מההכנסה החודשית של הלווים. אם ריבית בנק ישראל תתחיל לנסוק מחר, יעלה שיעור ההלוואות המסוכנות ל-22% בשנת 2014 אך לאחר מכן יתחיל לרדת בהדרגה ל-18% מכלל הלוואות. לעומת זאת, אם יקלע המשק למיתון, שיעור ההלוואות המסוכנות יזנק תוך שנתיים לרמה של קרוב ל-30% מכלל ההלוואות.

על כל פנים, קובעים בניטה ונאור כי שיעור ההלוואות בסיכון גבוה עומד כיום על רמת שיא והוא גבוה משמעותית מהשיעור המקובל בעולם. כלומר, הזינוק של מחירי הדירות הוביל לא רק למצוקה בקרב אלו שאינם יכולים להרשות לעצמם להעמיד את הסכום הראשוני לתשלום על בית, אלא גם בקרב אלו ששעבדו את עצמם להלוואות שההחזר החודשי עליהן מהווה נטל מוגזם ומסוכן על הכנסתם הקבועה.