מחפשים אלטרנטיבה: איך להשקיע וגם לחסוך במסים?

יצירות אומנות, זהב או אולי נדל"ן באירופה? לאלטרנטיבות ההשקעה, שהופכות אטרקטיביות בתקופה של טלטלה בשווקים, יש גם השלכות מס. כך תשקיעו בצורה נבונה

רבים מתלבטים בימים אלה היכן כדאי להשקיע את הכסף. הבורסה הפכה להיות מסוכנת עבור אנשים שאינם בקיאים ובלתי מנוסים בתחום ניירות הערך.

ההשקעות בפיקדונות הבנקים, מניבים תשואה נמוכה ובפרט אם מביאים בחשבון את שחיקת הכסף. לאור האמור, יש לבחון השקעות אלטרנטיביות שיספקו תשואה נאה על הכסף.

בנוסף לבעיות האמורות, מי שהצליח להרוויח בשוק ההון, כפוף למיסוי בשיעור של בין 25% ל – 32%. קיימים אמנם תכנוני מס המאפשרים את דחיית המס, אך אלו אינם מתאימים לכל אחד. כך יוצא שהאי-וודאות בשוק ההון וגם מערכת המס בישראל, גורמים לאנשים רבים לחפש השקעות אחרות.

להלן נבחן מספר אפיקי השקעה אלטרנטיביים לשוק ההון, אשר מצד אחד יאפשרו תשואה ובתנאים מסוימים גם חסכון במס.

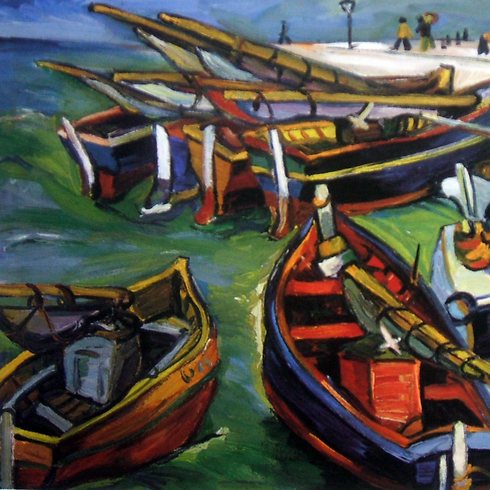

כיצד משקיעים באומנות?

המפתח להצלחה באפיק הזה הוא לאהוב אומנות ולראות צעד אחד קדימה. יצירות האומנות בביתכם או במשרדכם מספקים הנאה תמידית, וזאת בניגוד לניירות הערך שלעיתים גורמים לכאב ראש לא קטן. כך, אם לא הצלחתם למכור את יצירות האומנות לפחות תוכלו ליהנות מהן. אמנם במקרים רבים ניתן לקנות יצירות אטרקטיביות ולמכור כעבור זמן בריווח.

לצורך ההמחשה נשתמש בדוגמה הבאה: נניח כי רכשתם ציור של מנשה קדישמן ב- 5,000 שקל בשנת 2015, לפני מותו של האומן, ומכרתם ב- 8,000 שקל בשנת 2016. בדוגמא הזאת הרווחתם 3,000 שקל.

רכישת יצירות אומנות ובכלל זה תכשיטים ופסלים, ומכירתם ברווח, יהיו פטורים ממס בתנאים מסוימים. בדוגמה של הציור של קדישמן, הרווח בסך 3,000 שקל עשוי להיות פטור ממס.

המיסוי נקבע בהתאם לאופי האחזקה. ככל שמדובר ביצירות שהם חפצים בשימוש אישי כמפורט להלן, הרווח הנובע מהמכירה אמור להיות פטור לחלוטין ממס. עם זאת, המכירה של אומנות עשויה להתחייב במס ככל שמדובר בהשקעות או בעסק, לדוגמא בעל גלריה שמוכר תמונות.

היות ומדובר בתחום "אפור" שהכללים בו אינם נהירים, מומלץ בכל מקרה לקבל ייעוץ משפטי-מיסויי בסוגיה זאת כדי למנוע הסתבכות מיותרת עם רשויות המס.

רצוי לבצע תכנון מס לפני הרכישה כדי להקטין את החשיפה למיסוי בעת המכירה. ככלל, אם החזקתם את יצירות האומנות לתקופה ארוכה ולשימוש אישי, ואם המימון לרכישת היצירות הגיע מההון העצמי שלכם ולא מהלוואות לדוגמא, הרי שקיים סיכוי רב שרשויות המס לא יתערבו, ותהיו פטורים ממס על הרווחים.

האם אני חייב במס במכירת זהב?

השקעה בזהב יכולה להיות טובה בטווח הקצר כאשר יש תנודתיות חריפה בשווקים בעקבות מחירי נפט נמוכים, מלחמות, אינפלציה וכדומה.

שימו לב לכך שזהב כהשקעה ארוכת טווח אינה מומלצת. אם החלטתם לבצע השקעה במתכת הזאת, ניתן לבצע זאת, בין היתר, באמצעות רכישת מטילי זהב, מטבעות זהב או אפילו תכשיטים. ניתן כמובן גם להשקיע בחברות העוסקות בכריית זהב, אך במקרה זה מדובר בהשקעה במניות, ולא בהשקעה אלטרנטיבית בה אנו עוסקים בטור הזה.

נניח כי רכשתם מטבע זהב ב- 1,000 דולר בשנת 2015, ואילו בשנת 2016 מכרתם את אותו המטבע בסכום של 1,200 דולר. בדוגמה הזאת יש לכם רווח של 200 דולר. כעת נבחן את השלכות המס בדוגמה הזאת. אם במקום מטבע זהב, הייתם רוכשים מנייה של חברה העוסקת בכריית זהב, ומוכרים ברווח של 200 דולר, הייתם משלמים מס רווחי הון על הרווח. מה הדין באשר לרווח ממכירת מטבע זהב? התשובה לשאלה זאת דומה לסוגיה הקודמת בנושא מכירת חפצי אומנות. בעניין זה, סעיף 88 לפקודת מס הכנסה ממעט מהגדרת "נכס", מיטלטלין לשימוש אישי של יחיד כמו יצירת אומנות או מטבע זהבי. על כן, מכירת מטבע זהב בידי יחיד, כאשר המטבע נמצא בבעלותו האישית ולא חלק מעסקו, אינה אמורה להיות חייבת במס, שכן מיטלטלין לשימוש אישי אינם מהווים "נכס" שמכירתו מתחייבת במס רווחי הון.

האם ניתן להימנע מתשלום מס על מקרקעין בחו"ל?

הימנעות ממס או תכנון מס מוגדרים כשימוש באמצעים חוקיים להפחתת חבות המס. כיצד אם כן ניתן לבצע תכנון מס חוקי ביחס להשקעות נדל"ן? יש לבחון ביצוע השקעות בנדל"ן מחוץ לישראל במקומות שצפויה בהם עליית ערך או שניתן להשיג תשואה מהשכרת הנכסים, כמו בגרמניה, פורטוגל ועוד.

המשקיעים במקרקעין בחו"ל חייבים לקבוע בתחילת הדרך את מטרות של ההשקעה. השאלה היסודית היא - האם הכוונה היא לרכוש מקרקעין בהזדמנות ולמכור אותו מאוחר יותר ברווח, או שמא לרכוש מקרקעין, לפתח אותו ולהשכיר אותו?

ניתן גם לעשות שילוב בין השניים. במידה ומחליטים על האפשרות הראשונה (מכירה ברווח), חשוב להחליט האם מתכוונים לעשות שימוש ברווחים כהון חוזר להשקעות נוספות. במידה ומחליטים על האפשרות השנייה (הכנסות משכירות), יש להחליט האם רוצים למשוך את הרווחים לישראל או להשאיר אותם בחו"ל להשקעות נוספות.

אחד מתכנוני המס הנפוצים ביותר הוא הקמת חברה מקומית בחו"ל וזאת לצורך קיום פעילויות עסקית. משקיעים ישראליים המבקשים להשקיע, לדוגמא, בנדל"ן באירופה, יכולים לעשות שימוש בחברה תושבת מדינה באירופה, לעיתים תוך ניצול הטבות מס באותה מדינה.

בתנאים מסוימים, וכל עוד הכסף לא חולק לישראל, הרי שלא יחול מס ישראלי על הפעילות השוטפת של החברה הזרה. לצורך כך, יש להקפיד, בין היתר, על קיום פעילות של עסק בחברה וכן שהשליטה והניהול על החברה הזרה יהיו מחוץ לישראל.

לסיכום, ראינו מספר אפשרויות להשקעות אלטרנטיביות לשוק ההון המקומי אשר עשויים לספק תשואה על הכסף, וגם בתנאים מסוימים, לאפשר מניעת מס ישראלי, או דחיית מס כמו במקרה של השקעות נדל"ן מחוץ לישראל.

ד"ר אבי נוב הוא עורך דין לדיני מסים ומיסוי בינלאומי