אל תפסידו כסף בפנסיה: כך תבדקו את הדו"ח

הפחתת דמי הניהול, התאמת הכיסוי הביטוחי ובדיקה שהמעסיק העביר לכם את הכסף לחיסכון: הדו"ח השנתי מקרן הפנסיה בדרך אליכם וזה מה שחשוב לדעת

מה אפשר ללמוד מהדו"ח השנתי של הפנסיה: בימים אלו נשלחים כמידי שנה הדו"חות השנתיים של 2016, אל כ-4.5 מיליון מבוטחים בקרנות הפנסיה.

![]() כתבות נוספות בערוץ הכסף שלי

כתבות נוספות בערוץ הכסף שלי

בישראל קיימות כיום 9 קרנות פנסיה מקיפות אשר מנהלות כ-250 מיליארד שקל. אצל רבים מאתנו, הסכום שייחסך בקרן הפנסיה הוא למעשה הסכום הגדול ביותר שייצבר אי פעם, חיסכון ממנו אנו אמורים להתקיים בעשרות השנים אחרי שנפרוש מהעבודה.

לכן, חשוב לעשות כל מה שביכולתנו כדי למקסם את החיסכון הזה. קבלת הדו"ח השנתי היא הזדמנות מצוינת לעשות סדר ולבדוק מה נדרש לעשות כדי להגדיל את הקופה.

חשוב לדעת כי הדו"חות השנתיים, שיגיעו אל החוסכים עד סוף החודש באמצעות הדואר או באמצעות הדוא"ל (למי שנרשם לשירות זה), מוצגים בכל הקרנות במתכונת אחידה ונחלקים למעשה לשניים: דו"ח מקוצר - דו"ח בן עמוד אחד בלבד המציג את עיקרי הנתונים. דו"ח זה נשלח כאמור בדואר או בדוא"ל, ודו"ח מפורט - דו"ח בן מספר עמודים המציג פירוט רחב של נתונים בחשבון המבוטח בקרן הפנסיה.

את הדו"ח המפורט ניתן לראות רק באיזור האישי באתר האינטרנט של קרן הפנסיה (גם לגבי מי שקיבל דו"ח מקוצר בדואר רגיל). הדו"חות השנתיים יוצגו באזור האישי באתר האינטרנט של קרן הפנסיה, למשך 10 שנים לפחות. כל מבוטח רשאי להיכנס לאיזור האישי, להירשם ולראות את מצב חסכונותיו, בכל עת וללא עלות.

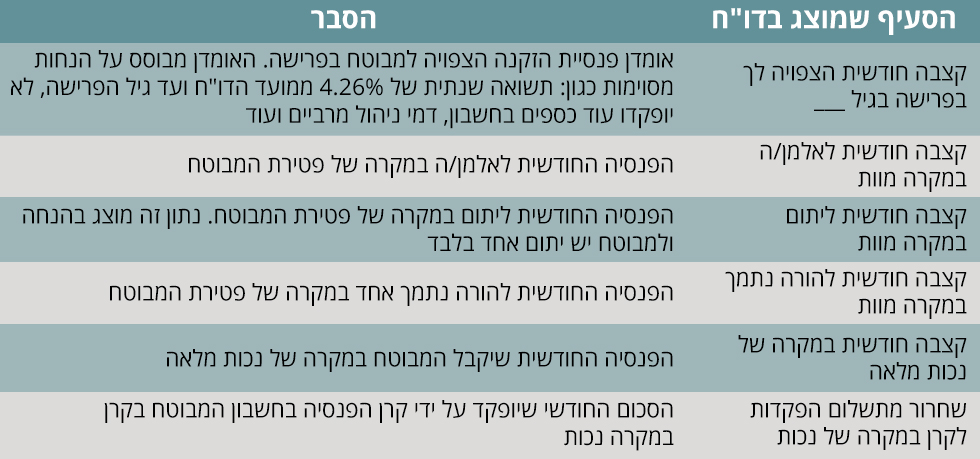

מה מכיל הדו"ח ולמה כדאי לשים לב? כאמור, הדו"ח השנתי המקוצר מופיע על גבי עמוד אחד בלבד ומכיל 5 חלקים עיקריים.

חלק א': תשלומים צפויים מקרן הפנסיה

קרן פנסיה מקיפה נועדה לתת מענה ל-3 מצבים: תשלום קצבת זקנה בעת הפרישה מהעבודה, תשלום קצבה במקרה של נכות, טרם קבלת קצבת הזקנה ותשלום קצבה לשארי המבוטח במקרה מוות.

בטבלה בחלק זה מוצגים הסכומים שיתקבלו מקרן הפנסיה, נכון לסוף 2016, ב-3 המקרים הללו: זקנה, נכות ומוות.

למה כדאי לשים לב? לדברי אייל סיאני, מנהל מקצועי וממונה ציות ואכיפה ב"הלמן אלדובי קופות גמל ופנסיה", משמעותו העיקרית של גיל הפרישה שיופיע בסעיף הראשון הוא הגיל בו יופסקו הביטוחים למקרה מוות ונכות. לכן, חשוב לבדוק האם גיל הפרישה עונה לדרישתכם ואם לא - פנו לקרן הפנסיה בבקשה לעדכן את גיל הפרישה.

סיאני מסביר כי "חשוב לציין שגיל הפרישה המצוין אינו משפיע על הגיל בו נרצה להתחיל לקבל קצבת זקנה מקרן הפנסיה, אלא רק על מועד הפסקת הכיסוי הביטוחי, שכן על פי הוראות הדין, ניתן לקבל קצבת זקנה מקרן הפנסיה החל מגיל 60."

סיאני מציין עוד כי גובה הכיסוי הביטוחי לנכות ושארים, הניתן לכל מבוטח, אינו בהכרח המקסימלי היות והוא מושפע, בין היתר, מהמסלול הביטוחי בו נמצא המבוטח, שכר, סכומי הפקדות, גיל הצטרפות ועוד. לכן, חשוב מאד לבדוק מה גובה הכיסוי הביטוחי ולפעול להתאמתו במידת הצורך.

חלק ב': תנועות בקרן הפנסיה

טבלה זו מציגה סיכום כללי של נתונים כספיים בחשבון המבוטח במהלך 2016.

למה כדאי לשים לב? אם למבוטח אין שארים הוא רשאי לבקש מקרן הפנסיה, מידי שנתיים (או ככל שמשתנה מצבו המשפחתי - המוקדם מבין השניים), לבטל את הביטוח כיוון שאינו רלוונטי עבורו. עלויות הביטוח שבוטל יועברו למרכיב החיסכון, לצורך הגדלת פנסיית הזקנה של המבוטח. מומלץ לוודא כי סכום הכספים שהופקדו לקרן מתאים לסכום המדווח בשורת "סה"כ" שבטבלה בחלק ה'.

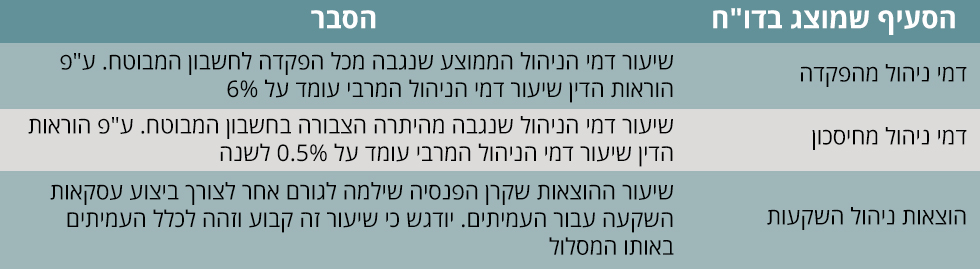

חלק ג': אחוז דמי ניהול והוצאות בשנת 2016

טבלה המציגה פירוט של שיעור דמי הניהול שנגבו מחשבון המבוטח. ישנם 3 סוגי דמי ניהול: דמי ניהול מהחיסכון - סך הכסף שנצבר בחיסכון, דמי ניהול מההפקדה - ההפקדות השוטפות לקרן הפנסיה ודמי ניהול בגין ניהול השקעות - עמלות בגין ביצוע עסקאות, דמי ניהול של קרנות השקעה וקרנות נאמנות זרות שבהן משקיעה קרן הפנסיה את כספי החוסכים והוצאות נלוות נוספות.

למה כדאי לשים לב? צמוד לטבלה זו ישנו בלון, המציג את ממוצע דמי הניהול שקרן הפנסיה גובה מכלל מבוטחיה. השוו את שיעור דמי הניהול שאתם משלמים לדמי הניהול הממוצעים. בהקשר זה נציין כי משרד האוצר בחר 2 קרנות פנסיה - הלמן אלדובי ומיטב דש - המחויבות להציע לכל מבוטח שיצטרף אליה דמי ניהול מופחתים. שיעור דמי הניהול בהלמן אלדובי עומד על 0.001% מהחיסכון ו-1.49% מההפקדה ובמיטב דש 0.01% ו-1.31%, בהתאמה.

חלק ד': מסלולי השקעה ותשואות בשנת 2016

טבלה המציגה את התשואות שהשיגה קרן הפנסיה בתקופת הדו"ח לגבי כל מסלול השקעה בו חוסך המבוטח, לרבות מסלולים מהם נייד המבוטח את כספיו למסלול השקעה אחר. יודגש כי התשואה המוצגת הינה התשואה לאחר ניכוי הוצאות ניהול השקעות ולפני ניכוי דמי ניהול.

למה כדאי לשים לב? "חשוב לבדוק היכן מושקעים החסכונות והאם מסלול ההשקעה מתאים לרצונותינו וצרכינו", אומר סיאני. "ניתן לראות הצהרת מדיניות השקעה של המסלול, המציגה את טווחי ההשקעה באפיקים השונים לשנת 2017, הן באתר החברה והן בדו"ח השנתי המפורט".

חלק ה': פירוט הפקדות לקרן הפנסיה בשנת 2016

טבלה זו מציגה את פירוט ההפקדות בחשבון המבוטח בשנת 2016 (ובמקרים מסוימים גם עבור שנים קודמות).

למה כדאי לשים לב? בדקו כי סכום ההפקדות בטבלה תואם את הנדרש וכי ההפקדות מבוצעות באופן חודשי ורציף. עוד בדקו האם ההפקדות לקרן הפנסיה מבוצעות בגין כל רכיבי השכר ואם לא - שיקלו לבצע זאת בעצמכם.