סוף להפקרות בריבית? החוק החדש לאשראי הוגן

"חוק אשראי הוגן" שעבר לפני מספר שבועות בכנסת ויכנס לתוקף בהדרגה במהלך החודשים הבאים, קובע גבולות גזרה בכל הנוגע לתנאים ולריביות בהלוואה. מה זה אומר, מהם השינויים הצפויים והאם נשלם פחות? מדריך

חושבים לקחת הלוואה? לפני כחודש עבר בכנסת "חוק אשראי הוגן". מדובר בשינוי משמעותי בכל הנוגע להלוואות, לריביות ובעיקר למותר והאסור בתחום הזה הנוגע למאות אלפי משקי בית ועסקים בישראל.

- פורעים הלוואה לפני הזמן? בדקו שהבנק לא עשק אתכם

- עשור לאחר הגבלת מסגרת האשראי - המינוס קטן אבל החוב גדל

למעשה מדובר בחוק משנת 1993 ("חוק הסדרת הלוואות חוץ-בנקאיות"), שעבר מספר שינויים. בין היתר, היה רצון לתת לחוק "שיניים" ולפעול כנגד מי שמפר אותו, להגביר את הגילוי הנאות ללקוח, כך שהלווה יידע טוב יותר לאיזה סוג של התחייבות הוא נכנס כשהוא לוקח הלוואה וכן לקבוע השלמות נוספות שנדרשו.

הסעיף המרכזי בחוק הוא קביעת ריבית מקסימאלית בהלוואה. כל מי שנותן הלוואה לא יוכל לגבות ריבית גבוהה מריבית המקסימום שתעמוד על ריבית בנק ישראל (העומדת כיום על 0.1%) בתוספת 15% (למעט הלוואות לזמן קצר שעל הריבית בהן נפרט בהמשך).

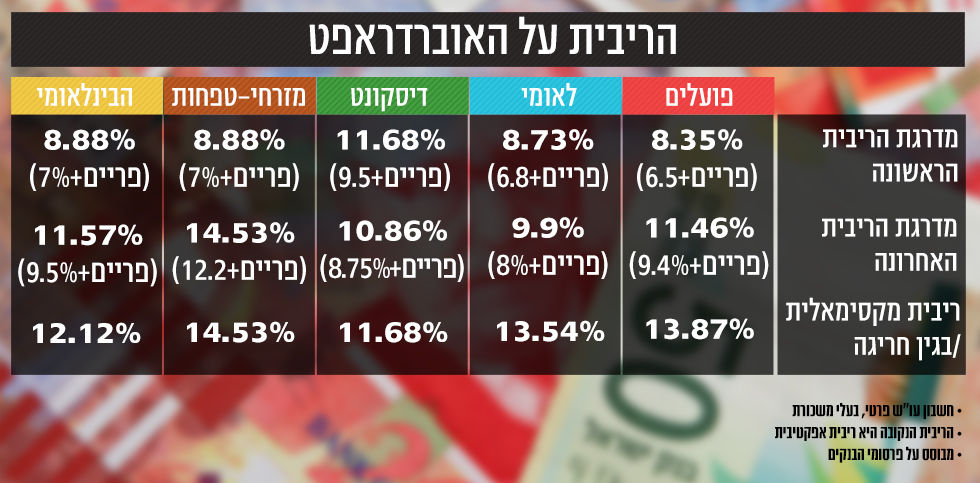

עד היום על המערכת הבנקאית לא הייתה כל הגבלה בחוק לגבי גובה הריבית וזו נעה בין 5% ועד כ-20% (ריבית חריגה), כאשר הממוצע בפועל כיום נע סביב כ-7%. בניגוד לבנקים, החוק קבע מגבלה לגבי הלוואות חוץ בנקאיות וזו עומדת על "פי שניים וחצי מממוצע האשראי הלא צמוד הניתן לציבור על ידי הבנקים". מדובר בריבית הנעה סביב כ-8% כיום.

בפועל, למרות שהריביות שגבו וגובים חברות האשראי החוץ בנקאיות, כולל מה שמכונה "השוק האפור" – גבוהות בהרבה, ההגבלה כמעט ולא נאכפה.

כאמור, בחוק אשראי הוגן הוחלט לשים תקרת ריבית אחידה לכל הגופים - הן במערכת הבנקאית והן במערכת החוץ בנקאית.

החוק בא לעשות סדר גם בהפקרות שחלה בריבית הפיגורים. לא פעם במקרה של אי עמידה במועדי החזר ההלוואה, הגופים המלווים קבעו ריבית פיגורים שערורייתית. כעת הריבית הזו הוגדרה בחוק והיא תהיה בטווח של עד 3% (שיעור העלות המרבית של האשראי כשהוא מוכפל ב-1.2, בחישוב שנתי). כלומר, בהתחשב בריבית בנק ישראל כיום, מקסימום הריבית האפשרי הוא ריבית בנק ישראל + 15% + 3% ריבית פיגורים, כלומר ריבית בנק ישראל + 18%. זה המקסימום האפשרי.

במקרה של הלוואה קצרת מועד (עד 3 חודשים), נקבע כי הריבית המקסימלית הינה ריבית בנק ישראל + 20% (לא כולל ריבית פיגורים, שבמקרה כזה תעמוד על עד 4%).

העלות הממשית: בלי עלויות נסתרות

החוק מגדיר מושג חדש שנקרא "העלות הממשית של האשראי" שכולל למעשה את כל התוספות (כל סכום שנדרש הלווה לשלם בקשר לחוזה ההלוואה מעבר לסכום שקיבל בפועל מן המלווה) כך שמגבלת הריבית כוללת למעשה כל תוספת ו/או עמלה (למעט ריבית הפיגורים ומספר חריגים בודדים אחרים). במילים אחרות אין יותר הפתעות ועמלות נלוות. הריבית צריכה לכלול הכול, חוץ מריבית פיגורים.

עוד נקבע כי חוזה הלוואה חייב להיות מסמך בכתב וכן ישנה חובה על המלווה לתת ללווה עותק של חוזה ההלוואה לפני החתימה ולאפשר לו זמן סביר לעיין בו. גם לאחר כריתת החוזה, על המלווה לתת עותק של מה שנחתם ללווה. מעבר לכך, התיקון לחוק מחייב כעת להוסיף גם את שם הערב להלוואה (במידה ויש כזה) והן את מספרי הזהות של כל המעורבים. בנוסף, יש לציין את שיעור העלות המירבית של האשראי (כמה במקסימום ההלוואה אמורה לעלות - כולל הכל) והן את שיעור ריבית הפיגורים המירבית. כמו כן, יש לפרט על הזכות לפירעון מוקדם של ההלוואה ומהם התנאים במקרה כזה.

מה קורה למי שלא עומד בהחזר ההלוואה? האם יש הגבלה לרביות או לסנקציות שמותר לגבות ממנו?

במידה וישנו חשש ממשי, או אם הסיכון לאי-פירעון הלוואה גדל בשיעור ניכר, או לחלופין אם הייתה הפרה יסודית של חוזה ההלוואה, זכאי המלווה להקדים את מועד הפירעון של ההלוואה, כולה או חלקה. "החוק מגדיר פרוצדורה ברורה מאוד לעניין זה. בין היתר, יש לתת התראה עם דרכים למנוע את הקדמת הפירעון, לפחות 21 ימי עסקים לפני מהלך דרמטי שכזה", מסביר עו"ד גלעד נרקיס, מומחה להתמודדות עם הבנקים. "מאותו רגע נקבע מועד פירעון מוקדם, ואם הלווה מאחר לשלם ממועד זה, מתווספת לו גם ריבית פיגורים. לעניין הגבייה – הדרכים החוקיות הידועות עדיין תמיד שם, אם זה הגשת תביעה לבית המשפט ו/או הגשת בקשה בהוצאה לפועל".

החשש: הבנקים יעלו את הריבית

העובדה שהחוק קובע לראשונה תקרת ריבית גם לבנקים, יכולה לגרום דווקא לתוצאה הפוכה – הבנקים "יישרו קו" כלפי מעלה ויעלו את הריבית. החשש הזה אכן קיים ואמנם החוק קובע כי לאחר כשנתיים ייבחן מצב הריביות בשוק. "אם נגיע למצב בו הבנקים ראו בהעלאת תקרת המקסימום כצידוק מוסרי מצד המחוקק להעלאת הריבית, הרי שהמחוקק יפעל להוריד את סף תקרת המקסימום" נכתב. השאלה באמת אם אכן ייעשה מעקב ותבוצע התערבות כדי שתופעה כזו לא תקרה.מה מבטיח שהחוק החדש ייאכף, בניגוד לחוק הקודם?

"כדי לתת לחוק 'שיניים', נוספה לו סנקציה פלילית (מאסר של עד שלוש שנים) במידה ועוברים על מספר כללים שקובע החוק", מציין נרקיס. "כך לדוגמה במקרה בו לא קיים המלווה את חובות הגילוי החלות עליו כלפי הלקוח, מכח החוק, או במקרה בו נגבתה ריבית הגבוהה מריבית בנק ישראל בתוספת 30%, שנחשבת 'ריבית פלילית' - העונש במקרה זה עומד על שלוש שנות מאסר".

מתי החוק החדש נכנס לתוקף? החוק אמור להיכנס לתוקף תוך שנה ורבע אך מהלך זה יבוצע בשלבים. כך, ישנם סעיפים שייכנסו לתוקף כבר בעוד כחודש. הסעיפים הללו מתייחסים להגבלת הריבית למקסימום 15% וכן להגבלה של ריבית הפיגורים (לא יותר ממכפלה של 1.2 מהקרן). מעבר לכך, תוך שישה חודשים מיום פרסום החוק, חייב שר המשפטים להתקין תקנות שיקבעו אילו עסקאות אשראי מוחרגות מהחוק.

מודרי אשראי

נציין כי הגבלת גובה הריבית ויצירת סנקציות כנגד מי שמפר אותה, עלולה ליצור מצב בו גופים פיננסיים לא ירצו להלוות לחלק מהאוכלוסייה המוגדר "בסיכון גבוה" מחשש שלא יוכלו לעמוד בהחזר.

גובה הריבית בהלוואה נגזר מרמת הסיכון של הלווה. לקוחות שקיים לגביהם חשש שלא יוכלו להחזיר את ההלוואה, הבנקים יעדיפו שלא להלוות להם כסף. בשוק האשראי החוץ בנקאי ייתכן ויוכלו למצוא הלוואה אך בריבית גבוהה במיוחד שמגלמת את הסיכון. אלא שבהתחשב במגבלת הריבית, אותם גופים לא יוכלו לתת את ההלוואה. כך עלולה להיווצר קבוצה של "מודרי אשראי".

לדברי עו"ד נרקיס, לא היה מנוס מלקבוע גבול מסוים לריבית. "בכל מספר שיוגדר כמקסימום (גובה הריבית) תמיד יהיו אנשים שהריבית שמגלמת את הסיכון שלהם תהיה גבוהה יותר. למלווה לא תהיה ברירה אלא לקחת על עצמו חלק מהסיכון, אם הוא מעוניין להלוות לאותם אנשים".