חשבונות פנסיה ישנים: כמה אתם מפסידים?

כמעט כל חוסך בישראל מחזיק ב-2 קרנות פנסיה לפחות, כאשר רק אחת מהן מוגדרת כפעילה. בדיקה מעלה כי יש גם כאלו שמחזיקים 8 חשבונות ויותר. עבור החסכונות הלא פעילים הללו אנחנו משלמים מחיר יקר בלי שום סיבה: הפסד של עד עשרות אלפי שקלים בחיסכון

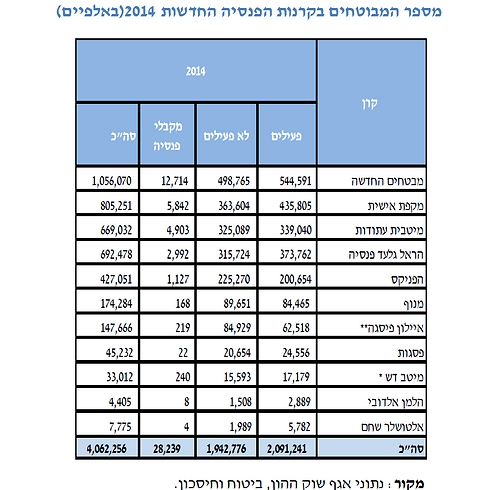

בעוד מספר חודשים צפויה להיכנס הנחיה חדשה שתחייב את מנהלי קרנות הפנסיה לאחד חשבונות פנסיה ישנים. נכון לסוף שנת 2014, כמעט מחצית מהחשבונות בקרנות הפנסיה החדשות הוגדרו כ"לא פעילים", כלומר שלא בוצעו אליהם הפקדות חדשות במשך תקופה. מדובר בכ-2 מיליון חשבונות בסכום מצטבר של כ-25 מיליארד שקל.

![]() החיסכון שווה יותר: איך מפחיתים דמי ניהול?

החיסכון שווה יותר: איך מפחיתים דמי ניהול?

לעתים קרובות, בעת מעבר למקום עבודה חדש, כספי החיסכון הפנסיוני לא ממשיכים להיות מופקדים לתכנית הפנסיונית בה חסכתם לפני כן, והעובד מחליט לפתוח תכנית פנסיונית חדשה. לא פעם ההחלטה נובעת מ"המלצות" מנהלי הסדרים פנסיוניים, ששכנעו את העובד, שלא ממש מבין בתחום הפנסיוני, מדוע כדאי לו לפתוח קרן חדשה.

מכיוון שבשוק העבודה המודרני קיימים לא מעט מעברי עובדים בין מקומות עבודה, יכול להיות שכספי החיסכון הפנסיוני שלכם מפוזרים בין מספר קרנות פנסיה.

למעשה, המציאות הזו פוגעת בחיסכון שנצבר לזכותכם. ההערכה, שהחוסכים משלמים כיום כ-120 מיליון שקל בשנה עבור דמי ניהול באותם חשבונות לא פעילים. בדרך כלל מדובר בדמי ניהול מקסימליים (0.5%) או קרובים למקסימום שמותר לקרן לגבות. איחודם בקרן פנסיה אחת עשוי לחסוך במצטבר מיליוני שקלים לחוסכים.

עד כמה מפסיד החוסך בכך שהוא משאיר אחריו "שובל" של תוכניות פנסיה ישנות ולא פעילות?

בדיקה שנערכה עבור ynet על ידי חברת Zebaroor, המפעילה מערכת מידע ידידותית לחוסך בתחום הפנסיוני, בקרב מדגם מייצג של כמה מאות מלקוחותיה, מעלה כי חוסך ממוצע בגיל 43 עם צבירה של 60 אלף שקל בתוכנית פנסיה מוקפאת, עלול להפסיד יותר מ-12 אלף שקל (במצטבר), בקצבה שהוא יקבל בעת הפרישה.

על פי המדגם שערכה החברה, לעמית ממוצע יש 1.8 קרנות פנסיה, כאשר נמצאו גם חוסכים המחזיקים בלא פחות מ-8 חשבונות פנסיה שונים. ההפסד נובע כאמור מדמי ניהול גבוהים הנגבים בתוכנית הפנסיה המוקפאת ונוגסים בקצבה העתידית, כמו גם מעלויות נוספות, כמו עלות הביטוח בחיסכון.

בהקשר זה נציין כי במסגרת קרן הפנסיה המקיפה - לה אנו מפקידים מידי חודש, כלולים גם אלמנטים ביטוחיים כגון ביטוח שאירים ואובדן כושר עבודה - המעניקים לחוסך הגנה במקרה של פטירה חלילה (תשלום לשאירים) או במקרה של פגיעה ביכולתו להשתכר.

עבור הכיסויים הביטוחיים הללו יורד לנו מידי חודש סכום מסוים (פרמיה) מהחיסכון. ככל שהצבירה בקרן הפנסיה גדולה יותר, כלומר צברנו יותר כסף, כך הפרמיה המשולמת עבור אותם ביטוחים קטנה יותר.

בשורה התחתונה, המשמעות שריכוז חשבונות הפנסיה במקום אחד ובכך הגדלת הצבירה בקרן הפנסיה - מוזילה את הפרמיה לחוסך.

עוד מנתוני הבדיקה עולה כי דמי הניהול על הכספים המוקפאים עומדים על שיעור כפול של כ-0.466% (מסך הכסף הצבור) לעומת עמית פעיל שמשלם כ-0.24% על הסכום הצבור. נדגיש כי מדובר בממוצע, וכי בפועל סכום צבור גבוה יותר וכן אפשרות להוריד עוד קצת את דמי הניהול יכולים להביא לחיסכון כפול של קרוב ל-30 אלף שקל ואף יותר.

לאחרונה פורסם כי אחת מחברות הביטוח מתמרצת סוכנים שלה המונעים מלקוחות לאחד את חשבונות הפנסיה. איל שלזינגר, מנכ"ל משותף ב Zebaroor מציין כי מדובר בפגיעה משמעותית בחוסך ומומלץ להתייעץ עם איש מקצוע, כמו יועץ פנסיוני, אודות כדאיות איחוד התוכניות.

בעוד מספר חודשים יחלו הגופים הפיננסיים לבצע את האיחוד באופן אוטומטי (אם כי מדובר בתהליך מדורג). כיום, ניתן לקבל מידע אודות חשבונות פנסיה לא פעילים באמצעות פלטפורמות שונות המוצעות לציבור ("זה ברור", "וובי", "עושים סדר בפנסיה" ועוד) או באמצעות היועצים / סוכנים - המתבססים על נתוני המסלקה הפנסיונית - מערכת המרכזת את המידע על החסכונות השונים בכל גופי החיסכון. כמו כן ניתן לקבל את המידע ישירות מהמסלקה, בעלות של כ-40 שקלים.