משכנתא: התמהיל שיוזיל לכם עשרות אלפי שקלים

למרות הנטייה של מרבית הלווים לבחור שלושה מסלולים "מסורתיים" בהחזר הלוואת המשכנתא, בחירת תמהיל מגוון שיכלול גם מספר גבוה יותר של מסלולים, יכולה להוזיל את ההלוואה באופן משמעותי

בדרך לרכישת דירה? אחרי חודשים ארוכים בהם הריבית עלתה באופן דרמטי ניכרת מגמה של ירידה מתונה בריבית המשכנתאות, והמציאות הזו מבשרת הקלה מסויימת לנוטלי המשכנתאות.

אמנם, הריבית היא נגזרת של מספר פרמטרים, שמרבית הלווים לא באמת לוקחים בחשבון, אך "הסוד השמור" של עולם המשכנתאות אינו דווקא הריביות הנקובות, אלא התמהיל - כיצד אפשר לבנות את המשכנתא כך שהתשלום הכולל יהיה הנמוך ביותר.

התמהיל הבסיסי הנפוץ, שמוצע למרבית הלווים, מורכב משלושה מסלולים: שליש ריבית פריים, שליש ריבית קבועה צמודה ושליש ריבית משתנה כל חמש שנים (או לא צמודה). בדרך כלל תמהיל זה יוצע לתקופה של 25-30 שנה, כאשר כל שלושת המסלולים יוצעו לאותה תקופה. לא רבים מנצלים את מכלול המסלולים הקיים ומסתפקים רק בשלושה הנפוצים.

על פי מנכ"ל AMG משכנתאות, עמית קמינסקי, "מרבית נוטלי המשכנתאות בודקים שני מרכיבים בלבד, מה הריבית המוצעת ומה ההחזר החודשי - ולא מתייחסים למשך השנים או להחזר הכולל". לדבריו, "הדרך הנכונה היא לדעת לשחק עם המסלולים השונים על מנת לייצר את התמהיל האופטימלי שייתן את ההחזר החודשי הנמוך ביותר בו הלקוח יכול לעמוד".

בחינה מעמיקה ונרחבת יותר של האפשרויות השונות תביא לבחירה פחות שגרתית של מסלולים עשויה לחסוך לאורך חיי המשכנתא עשרות אלפי שקלים.

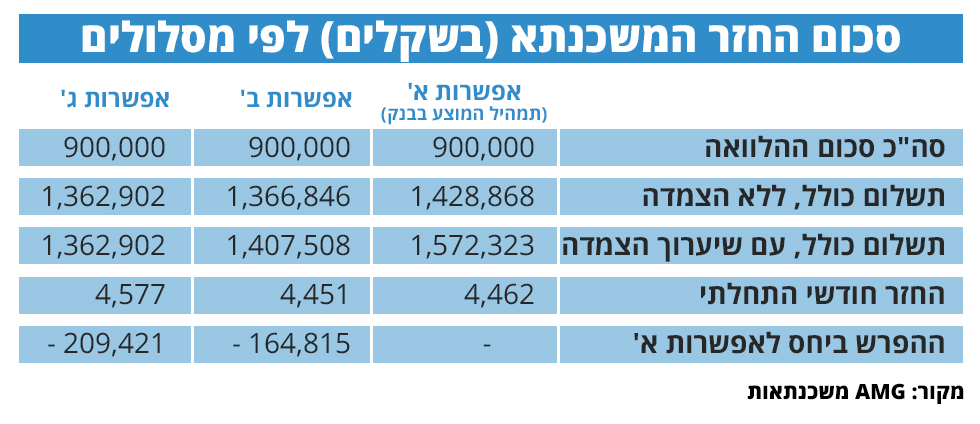

לדוגמה, לקחנו שלושה תמהילים עבור הלוואת משכנתא בסך 900 אלף שקל. התמהיל הראשון הוא זה הנפוץ: שליש פריים, שליש ריבית קבועה לא צמודה ושליש משתנה כל חמש שנים וצמודה למדד. כל המסלולים הינם לתקופה של 25 שנה. בתמהיל זה ההחזר החודשי יעמוד על 4,460 שקל וסך הריבית שתשולם תעמוד על כ-672 אלף שקל כולל ההצמדה (2% לשנה).

לעומת זאת, זוג שיקח את אותה הלוואה בדיוק יכול לחסוך 165 אלף שקל גם אם ההחזר החודשי יהיה זהה (ואפילו נמוך ב-10 שקלים) ויעמוד על 4,450 שקל בחודש. בתמהיל זה ניקח שליש מהמשכנתא בריבית קבועה לא צמודה, שליש במסלול פריים (כמו שהבנק מציע) ושליש נוסף נחלק לשניים: משתנה כל חמש שנים צמודה למדד ומשתנה כל חמש שנים לא צמודה, המאפשרות גמישות בעת סילוק עתידי של חלק מההלוואה.

בתמהיל זה מומלץ להאריך את רכיב הפריים במשכנתא ל-30 שנה (במקום 25 שנה), הריביות הקבועות הצמודות לקחת ל-21 שנה, הריבית הצמודה המשתנה כל חמש שנים לקחת ל-20 שנה ואת המשתנה כל חמש שנים לא צמודה לקחת ל-25 שנה. בשורה התחתונה, עלות ההלוואה תעמוד על 507 אלף שקל והלקוח ישלם כ-165 אלף שקל פחות מהתמהיל הקודם.

יתרה מכך, אם נעלה את ההחזר החודשי ב-100 שקל ל-4,577 שקל, אפשר יהיה לבנות תמהיל אחר שיחסוך ללוים למעלה מ-200 אלף שקל.

כיצד? מרכיב הפריים (שליש מהמשכנתא) יילקח ל-30 שנה. 175 אלף שקל ילקחו בריבית קבועה לא צמודה ל-20 שנה. 125 אלף שקל בריבית קבועה לא צמודה ל-15 שנה ו-300 אלף שקל בריבית משתנה כל חמש שנים ולא צמודה למדד ל-25 שנה. ההחזר הכולל יעמוד על 462 אלף שקל בלבד, דהיינו, בתוספת של 117 שקל בחודש ניתן לחסוך 207 אלף שקל לעומת תמהיל הבסיס של הבנק.

ממה נובעים ההבדלים?

בניגוד לחשיבה המקובלת, יש עשרות מסלולים שונים של משכנתאות ולא רק שלושה: פריים, מסלול קבוע צמוד או קבוע לא צמוד. לכל מסלול יש יתרונות וחסרונות, והחכמה היא לדעת להרכיב את המשכנתא מתמהיל שמשלב את היתרונות של כל מסלול, גם אם בסופו של דבר יהיו במשכנתא 5-6 מסלולים ואף למעלה מכך.

כמו כן, ישנם הבדלים בגלל אופיו של כל מסלול. יש כאלה שהריביות שישולמו עבורם יהיו נמוכות יותר ככל שמשך הזמן של ההלוואה יהיה נמוך יותר ויש כאלה בהם כמעט אין הבדל.

לדוגמה, ריבית הפריים כמעט ולא תשתנה בהתאם למשך השנים בה ילקח מסלול זה. לעומת זאת, ריבית קבועה לא צמודה ל-30 שנה תעמוד על כ-5% בעוד ריבית זו ל-20 שנה תעמוד על 4.5%.

הבדל משמעותי נוסף קשור למדד ולהשפעתו על המסלולים השונים. במסלולים צמודים למדד, ככל שההלוואה ארוכה יותר מבחינת השנים, השפעת המדד תהיה גבוהה יותר ולפעמים, אם משך ההלוואה ארוך, עדיף לקחת מסלולים שאינם צמודים למדד, למרות שלכאורה הם נראים יקרים יותר.

ניתן לקבל בריבית קבועה לא צמודה למדד 4.5% לתקופה של 20 שנה, ואת הקבועה צמודת המדד לאותה תקופה ניתן לקבל ב-4.1%. כלומר, בתוספת ריבית של 0.4% בלבד לשנה ניתן לנטרל את מרכיב עליית המדד שבדרך כלל גבוה יותר מ-0.4%.

לפי קמינסקי, עוד הבדל קיים במשך חיי המשכנתא. "כל שנת משכנתא מייקרת משמעותית את ההחזר הכולל, הן מבחינת הסכומים שמשלמים והן מבחינת הריביות שמתייקרות. בניית תמהיל שמקצר את משך המשכנתא הוא קריטי".