מתכוונים לקחת משכנתא? אולי מגיעה לכם הנחה בריבית

רבים מלווי המשכנתאות אינם מודעים ליתרונות של הלוואת הזכאות, שחזרה להיות אטרקטיבית בשנה האחרונה. כך תוכלו לחסוך עד עשרות אלפי שקלים במשכנתא שלכם, ולא רק בריבית

מתכננים לקחת משכנתא? התמתנות הביקוש לדירות בחודשים האחרונים מתבטאת גם בירידה בביקוש למשכנתאות. בהשוואה לשנה שעברה, ניכרת ירידה של 10%-15% בהיקף המשכנתאות החודשי הממוצע שנלקח מהבנקים, ועדיין, מדי חודש מצטרפים אלפי לווים חדשים.

רבים מאותם לווים אינם מודעים שייתכן והם זכאים לקבל משכנתא בתנאים מועדפים, ולא בחסדי הבנק. מדובר בהלוואת הזכאות של משרד הבינוי והשיכון. ההלוואה הניתנת בריבית מוזלת, הייתה מאוד אטרקטיבית עד לפני מספר שנים, אלא שריבית השפל ששררה בשוק המשכנתאות לפני כשנתיים הפכה אותה למיותרת, כאשר הריבית שהוצעה הייתה גבוהה יותר מזו שהציע הבנק על הלוואת משכנתא רגילה.

אך עם העלייה הדרמטית בריבית שהתרחשה מאז, חזרה העדנה להלוואה הזו והפכה אותה שוב לאטרקטיבית. אמנם בחודשים האחרונים אנחנו עדים לירידה מתונה בריבית, אך עדיין הריבית המוצעת בהלוואת הזכאות נמוכה משמעותית.

מי יכול לקבל הלוואת זכאות? הזכאות ניתנת לחסרי דירה, ומחושבת בהתאם לניקוד שנקבע על ידי משרד השיכון על פי קריטריונים שונים. בין היתר, שנות נישואים, מספר ילדים ומספר אחים. משך השירות הצבאי או השירות לאומי, שירות מילואים פעיל, מיקום הנכס ועוד.

כדי לקבל הלוואה צריך להשיג לפחות 599 נקודות, כאשר סכום ההלוואה מתחיל ב-54 אלף שקל ויכול להגיע קרוב ל-200 אלף שקל - ככל שהניקוד המצטבר גבוה יותר. אז נכון, בסכום הזה לא נוכל לקנות דירה, אבל הוא יפחית את סכום המשכנתא הרגילה שנצטרך לקחת. בחישוב הכולל הוא יוזיל לנו את הריבית ויחסוך לנו אלפי ואולי עשרות אלפי שקלים לאורך השנים.

עד כמה ההלוואה הזו אטרקטיבית? על פי הכללים, הריבית המוצעת לזכאים, הניתנת במסלול של ריבית קבועה צמודת מדד, תהיה נמוכה ב-0.5% בהשוואה לריבית הממוצעת לאותה תקופת הלוואה ולאותו זמן נתון (ריבית על פי בנק ישראל). עוד נקבע כי בכל מקרה הריבית הזו לא תעלה על 3%. לשם השוואה, הריבית הממוצעת למשכנתא קבועה צמודה ל-25 שנה עומדת נכון להיום על כ-3.7% - הפרש של 0.7%.

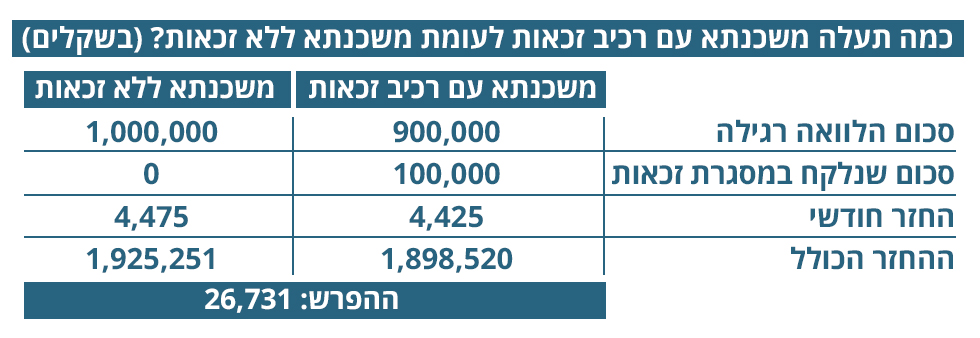

מבדיקה שערכה חברת יעוץ המשכנתאות AMG, עולה כי זוג צעיר הלוקח משכנתא של מיליון שקל ל-30 שנה, כולל רכיב של 100 אלף שקל כמשכנתא לזכאים, יכול לחסוך כ-50 שקל בהחזר החודשי - סך הכל מדובר בחיסכון של כ-26 אלף שקל לכל התקופה, בהשוואה למשכנתא רגילה.

חשוב לציין שהלוואת הזכאות נחשבת לחלק מהמשכנתא הכוללת ולא ניתן לצרף אותה להון העצמי. כך שבכל מקרה הלווה חייב להביא מינימום של 25% הון עצמי משווי הנכס (בדירות של מחיר למשתכן קיימת הקלה בשיעור ההון העצמי הנדרש).

*תמהיל ההלוואה בדוגמה: 30% פריים ל-25 שנה, 30% משתנה כל 5 שנים צמודת מדד ל-25 שנה ו- 40% ריבית קבועה צמודת מדד - בחלוקה של 75% ל-25 שנה ו-25% ל-30 שנה.

היתרונות הנוספים של הלוואות הזכאות

מעבר לריבית המוזלת, קיימים יתרונות נוספים למשכנתא לזכאים. בהלוואת משכנתא רגילה נדרש תשלום עמלת פירעון מוקדם (במידה והריבית הממוצעת למשכנתאות במעמד ההחזר נמוכה יותר מהריבית שבה נלקחה המשכנתא, או מהריבית הממוצעת מהתאריך בו נטלנו את המשכנתא). בהלוואת זכאות, החובה הזו אינה קיימת, וניתן לפרוע אותה בכל עת ללא קנס.

יתרון נוסף בהקשר הזה, שאם לקחתם הלוואת זכאות, תוכלו לקבל הנחה במקרה של פירעון מוקדם של המשכנתא הרגילה (כלומר גם לגבי החלק שלא נלקח במסגרת הזכאות).

עוד יתרון הוא קבלת הנחה לעלות הערכת שמאי. במסגרת בקשת המשכנתא, הבנק דורש לבצע הערכת שמאי מטעמו כדי להעריך את שווי הנכס ובהתאם את גובה המשכנתא שתיקבע. עלות הערכת שמאי מטעם הבנק נעה לרוב סביב 400-1,000 שקל, תלוי בשווי הנכס.

במקרה שנלקחה הלוואת זכאות העלות תנוע סביב 250-350 שקל בלבד. נציין כי מדובר בהנחיה של משרד השיכון, אולם לא תמיד הבנקים "זוכרים" ליישם אותה. לכן חשוב גם לבדוק שאכן קיבלתם את ההנחה המגיעה.

"עוד יתרון הוא האפשרות למחזר משכנתא כזו ולקצר את התקופה עבורה היא נלקחה על ידי תשלום עמלה של 360 שקל. זאת ללא כל התהליך שדורש מחזור 'רגיל' והוצאות נוספות, כמו דמי פתיחת תיק וללא סיכון שיעלו את הריבית", מוסיף עמית קמינסקי, מנכ"ל AMG משכנתאות.

לדבריו, "בכך משכנתא זו גמישה יותר מהלוואת משכנתא רגילה, במיוחד לאלו שמתכוונים להעלות או להוריד את ההחזר החודשי לאורך שנות ההחזר".

יתרון משמעותי נוסף עליו מצביע קמינסקי הוא ההתחשבות באלו שלא יוכלו לעמוד בהחזר ההלוואה: "במידה וחלילה הלווה נקלע לקשיים כלכליים ואינו מצליח לעמוד בתשלומי המשכנתא, התיק שלו יגיע לוועדה של משרד הבינוי והשיכון, שלרוב תפרוס את התשלומים. זאת לעומת הלוואת משכנתא רגילה בה לווה שנתקל בקשיים תלוי רק בחסדי הבנק".

אז איך מקבלים משכנתא לזכאים?

כדי לקבל משכנתא לזכאים, יש להנפיק תעודה ממשרד השיכון על הזכאות. הנפקת התעודה יכולה להיעשות בכל אחד מסניפי הבנקים למשכנתאות. יש להגיע לסניף הבנק עם המסמכים הבאים: אישור על שירות צבאי, תצהיר אחים, ת"ז + ספח ותעודת נישואים. הבנק יעביר את המסמכים למשרד השיכון, וזה ינפיק את התעודה ויעביר אותה לסניף בו בוצעה ההרשמה. חשוב לציין כי על שני בני הזוג להגיע פיזית לבנק על מנת להגיש את הבקשה.

תוקף תעודת הזכאות הוא לשנה מיום הנפקה. באם עברה פחות משנה וחצי ממועד התפוגה של התעודה, ניתן להאריך אותה. לשם כך יש לגשת פיזית לסניף הבנק ולקבל הארכה (בתשלום של כ-60 שקל). באם עברה יותר משנה וחצי מהנפקת התעודה, יש לחזור על כל ההליך מחדש.

כדאי לשים לב לכך שמשך הזמן מרגע בקשת אישור מסויים, לדוגמה על שירות צבאי אותו ניתן לבקש באמצעות אתר אכ"א, עשוי לקחת שלושה שבועות ויותר. הואיל ולוחות הזמנים בבקשת משכנתא עלולים להיות קריטיים לעיתים (שמירת הריבית וכדו') - כדאי להיערך לכך מראש עד כמה שניתן.

ואם אני רוצה לקחת את המשכנתא בסופו של דבר בבנק אחר?

נטילת ההלוואה יכולה להיעשות בכל בנק למשכנתאות, לאו דווקא בסניף או בבנק בו הונפקה התעודה. במידה ומעוניינים בסופו של דבר לקחת משכנתא בבנק אחר, הבנק בו מבצעים את המשכנתא אמור לתת לבני הזוג הפניה להעברת התעודה. הלווה צריך לגשת שוב לסניף בו הונפקה התעודה ואמור לקבל את התעודה המקורית. ההליך אמור להתבצע במקום. עם זאת, כבר קרו מקרים שבנקים הערימו קשיים ועיכבו את מסירת הזכאות.