לא רק מחירים: השינויים שייכנסו לתוקף ב-2019 וישפיעו על הכיס שלכם

מאגר מידע על לווים, תקרה לריבית בהלוואות, מענה יותר מהיר בשירות הלקוחות של קופות הגמל והפנסיה, וכמובן - הגבלת השימוש במזומנים. השינויים שיכנסו לתוקף בשנה הקרובה וישפיעו על הכיס שלנו

שנת 2018 מסתיימת ולא מעט שינויים יכנסו לתוקף ב-2019 בתחומי הבנקאות, החיסכון והפנסיה - והם צפויים להשפיע על הכיס של כל אחד מאיתנו. לקראת השנה המתחלפת, ynet עושה לכם סדר: אלו השינויים הגדולים שישפיעו עליכם.

הגבלת השימוש במזומנים

החל מינואר 2019 יוגבל בישראל השימוש במזומנים. על פי החוק, לא ניתן יהיה לשלם במזומן בעסקה מול עוסק או ספק שירות, כאשר ערכה עולה על 11 אלף שקל.

כל עסקה מעל לסכום המגבלה, ניתן יהיה לבצע רק באמצעות צ'קים, העברה בנקאית, כרטיסי אשראי, כרטיסי חיוב מיידים (דביט) וכרטיסים נטענים.

עם זאת, ניתן יהיה לשלם עד 10% ממחיר העסקה במזומן, ובלבד שהסכום במזומן לא יעבור את הרף של 11 אלף שקל. כך לדוגמה, אם אדם רוצה לרכוש מקרר שמחירו 15 אלף שקל, מאחר שסכום העסקה הוא מעל 11 אלף שקל, הוא לא יוכל לשלם עליו במזומן אלא לכל היותר סך של 1,500 שקל (10%).

מנגד, בעסקה בסכום של 200 אלף שקל (כגון רכישת רכב), גובה המקדמה המקסימלי אותו ניתן לשלם במזומן יהיה 11 אלף שקל (פחות מ-10%).

בניגוד לעסקה בה מעורב "עוסק", בעסקאות בין אנשים פרטיים (שאינם עסקים) המגבלה תהיה תקפה בסכום העולה על 50 אלף שקל. כך למשל אדם פרטי הרוכש רכב יד שניה מאדם פרטי, בסכום של 45 אלף שקל, יכול לשלם במזומן.

בעסקה מעל סכום של 50 אלף שקל, שניהם יכולים לשלם או לקבל תשלום במזומן רק עד 10% ממחיר העסקה או 50 אלף שקל - לפי הנמוך מביניהם. החוק גם קובע הגבלות שונות על שימוש בצ'קים.

למרות שנקבע כי בתשעת החודשים הראשונים ליישומו, לא תבוצע ענישה כלפי מי שיפר את ההוראות, ביקורת רבה נמתחה על יישום החוק מבלי שנעשתה מבעוד מועד הסברה ראויה לציבור.

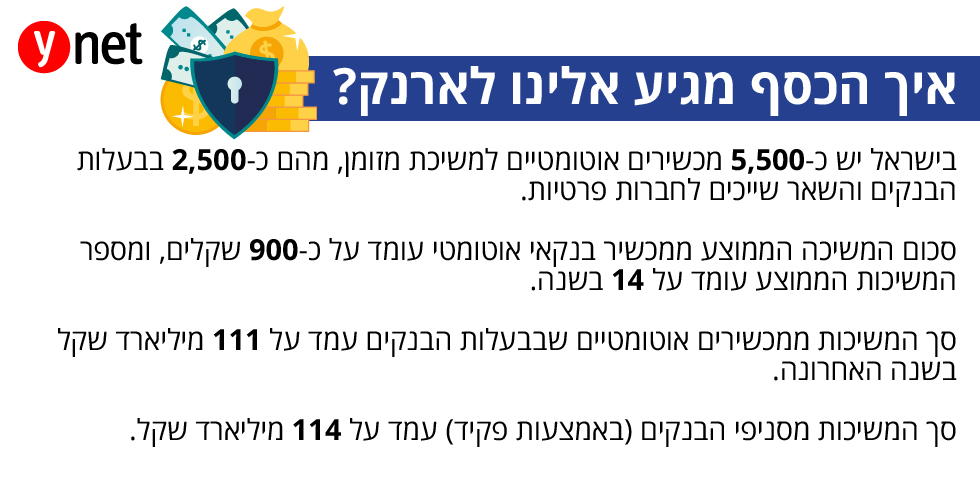

המערכת שאמורה להוזיל לנו את הריבית

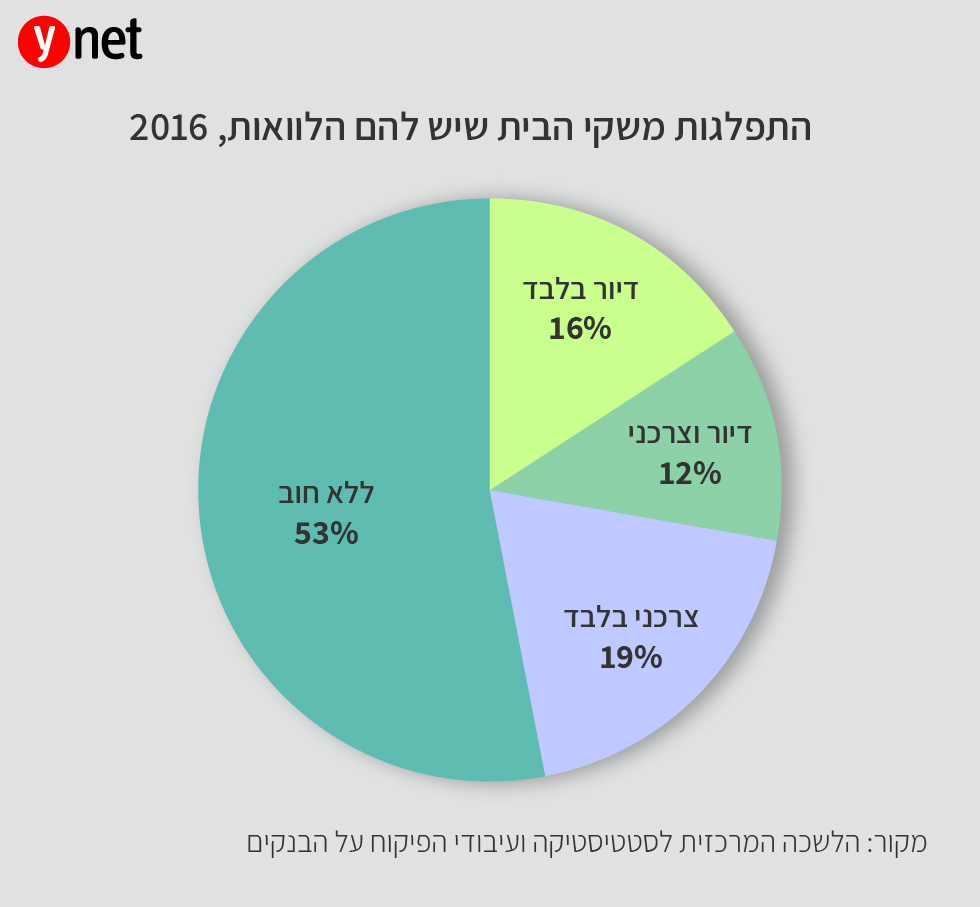

שוקלים לקחת הלוואה? כיום, עיקר המידע אודות הלקוחות – על מצבם הפיננסי, עמידתם בהחזר הלוואות ורמת הסיכון שלהם, מצוי אצל הבנקים הגדולים במשק. דבר זה מקנה לבנקים יתרון תחרותי משמעותי ומעכב את התחרות בשוק האשראי הקמעונאי.

לקוח המעוניין לקבל הלוואה מחוץ לבנק, למשל מחברת כרטיסי האשראי, נאלץ לשלם ריבית גבוהה יותר עבור "תוספת סיכון". זאת מכיוון שלחברת האשראי אין נתונים מלאים אודות הלקוח - האם מדובר בלקוח שמחזיר הלוואות בזמן, או לקוח בעייתי שאינו מחזיר הלוואות בזמן.

מהמציאות הזו נפגעים לא מעט משקי בית ועסקים קטנים שנאלצים לשלם יותר, ללא סיבה אמיתית.

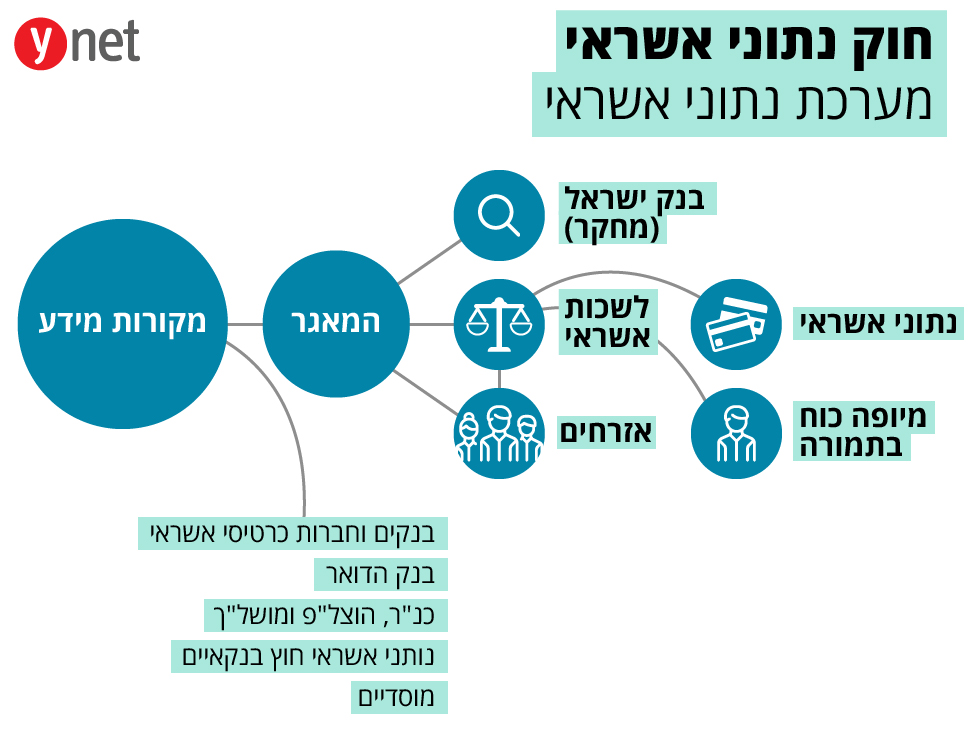

כדי לפתור את הבעיה הזו, עבר בכנסת לפני כשנתיים חוק נתוני אשראי שתכליתו לרכז למאגר מידע אחד את כל הנתונים הפיננסיים של ציבור משקי הבית. המאגר הזה, אשר צפוי להתחיל לפעול באפריל 2019, יכיל למעשה את כל הנתונים הנדרשים כדי לקבוע מה דירוג האשראי של הלקוח.

את המידע הזה יוכל לקבל הגוף הפיננסי שממנו מבקש הלקוח לקבל הלוואה, ובהתאם יקבע אותו גוף מה גובה הריבית הרלוונטי לאותו לקוח.

הרעיון הוא שהגברת השיתוף בנתוני אשראי צפויה לקדם תחרות בין מלווים על מתן אשראי, להגדיל את היקף האשראי המוצע ללקוחות, ולשפר את תנאי האשראי עבור הלווים.

איך זה יעבוד? מלבד הבנקים, את הנתונים יספקו הגופים הפיננסיים ואף גופים ציבוריים - כונס הנכסים הרשמי, לשכת ההוצאה לפועל, בנק ישראל, בתי המשפט, בנק הדואר, חברות כרטיסי האשראי וכן כל גוף גדול שמעניק אשראי.

לקוח המעוניין לקבל הלוואה מגוף פיננסי יאשר לאותו גוף לקבל לגביו מידע מהמאגר. הגוף הפיננסי יפנה ללשכות אשראי - גוף מתווך שקיבל את אישור בנק ישראל, בבקשה לקבל את דירוג הלקוח. לשכת האשראי תעבד את הנתונים מהמאגר ותגיש אותם בתוך שניות לגוף הפיננסי בצירוף דירוג שהיא תקבע ללקוח. הגוף הפיננסי יכול להיעזר בדירוג, או לנתח בעצמו את הנתונים שקיבל ולהחליט לגבי ההלוואה.

מזה שנים קיימת אפשרות לקבל מידע על לקוח, אך מידע שלילי בלבד שמקורו בהוצאה לפועל, כונס הנכסים הרשמי ועוד. החידוש הבולט במאגר החדש הוא שמטרתו לקלוט גם מידע חיובי על הלקוח.

המצב החדש מעלה חשש לפגיעה בלקוחות שלגביהם רוב המידע או כולו יהיה שלילי, או כאלו שלא ירצו שיימסר מידע אודותיהם. לקוחות אלה עלולים לקבל ריבית גבוהה מזו שהם משלמים היום, או להיות מסורבים בכלל לקבלת אשראי.

חוק אשראי הוגן - בקרוב גם בבנקים

בשנה שעברה נכנס לתוקף החלק הראשון של חוק הסדרת הלוואות חוץ-בנקאיות, או בשמו האחר "חוק אשראי הוגן". הסעיף המרכזי בחוק הוא קביעת ריבית מקסימלית בהלוואה. כל מי שנותן הלוואה לא יוכל לגבות ריבית גבוהה מריבית המקסימום שתעמוד על ריבית בנק ישראל (העומדת כיום על 0.1%) בתוספת 15%.

החוק בא לעשות סדר גם בהפקרות שחלה בריבית הפיגורים. לא פעם במקרה של אי עמידה במועדי החזר ההלוואה, הגופים המלווים קבעו ריבית פיגורים שערורייתית. כעת, הריבית הזו הוגדרה בחוק והיא תהיה בטווח של עד שלושה אחוזים (שיעור העלות המרבית של האשראי כשהוא מוכפל ב-1.2, בחישוב שנתי). כלומר, בהתחשב בריבית בנק ישראל כיום, מקסימום הריבית האפשרי הוא ריבית בנק ישראל + 15% + 3% ריבית פיגורים, כלומר ריבית בנק ישראל + 18%.

במקרה של הלוואה קצרת מועד (עד שלושה חודשים), נקבע כי הריבית המקסימלית היא ריבית בנק ישראל + 20% (לא כולל ריבית פיגורים, שבמקרה כזה תעמוד על עד ארבעה אחוזים).

מלבד סוגיית הריבית, החוק קובע סנקציות ברורות כנגד מי שמפר אותו ומחייב להגביר את הגילוי הנאות ללקוח, כך שהלווה יידע טוב יותר לאיזה סוג של התחייבות הוא נכנס כשהוא לוקח הלוואה.

מי שילווה מעל תקרה זו צפוי לעיצומים כספיים שיכולים להגיע למיליוני שקלים. בנוסף, נקבעה תקרת "ריבית פלילית" שהיא ריבית בנק ישראל + 30%. מי שילווה מעל תקרה זו צפוי לעד שלוש שנות מאסר.

עד היום על המערכת הבנקאית לא הייתה כל הגבלה בחוק בנוגע לגובה הריבית ולגבי המערכת החוץ בנקאית, למרות שקיימת הגבלה – היא לא נאכפה כמעט בכלל. החוק היה אמור לחול על כל ההלוואות שנותנים הבנקים וחברות כרטיסי האשראי, אלא שבפועל נכנס לתוקף בשנה שעברה רק החיוב החל על הגופים החוץ בנקאיים (למעט הבנקים וחברות כרטיסי האשראי). החלת החוק גם על הבנקים נדחתה למהלך 2019.

נציין כי החוק קובע גם חובות הגילוי כלפי הלווים, בהם - שיעור הריבית, שיעור כלל התשלומים למלווה כגון עמלות, הצמדה למדד כלשהו ועוד.

למרות הכוונה הטובה, החוק מציב למעשה רף עליון בריבית, מה שעלול לגרום לבנקים ליישר קו כלפי מעלה ודווקא להעלות ריבית – בעיה שהפיקוח יהיה חייב לעקוב אחריה היטב.

ביתר קלות: הדו"ח שיוזיל את פרמיית ביטוח הרכב

אתר "הר הביטוח" הוא ממשק שעלה לאוויר לפני כשנה וחצי, על ידי רשות שוק ההון והוא מאפשר לכל אחד לקבל, ללא תשלום, תמונה עדכנית של מצב הביטוחים שלו - עבור אלו ביטוחים הוא משלם ובאילו כיסויים הוא מחזיק.

החל ממרס 2019 הממשק יכלול גם דו"ח תביעות לרכב. חברות הביטוח דורשות אישור על היעדר תביעות, כדי להוזיל את הפרמיה. כך, כל אחד יוכל להדפיס ולשלוח הוכחה בדבר היעדר תביעות, ללא צורך לפנות לחברות הביטוח בהן היה מבוטח.

פנסיה חובה לעצמאים – היזהרו מקנסות

החל מ-2017 כל עצמאי מחויב להפקיד לחיסכון פנסיוני עד גובה השכר הממוצע במשק לפי השיעורים הבאים: 4.45% בגין מחצית השכר הממוצע + 12.55% בגין החלק מעל מחצית השכר הממוצע ועד לגובה השכר הממוצע. "בתמורה" לכך, הופחתו שיעורי הביטוח הלאומי לרוב העצמאים ושופרו הטבות המס הניתנות לעצמאי בגין הפקדה לחיסכון פנסיוני ולקרן השתלמות.

במקביל, נקבע כי רשות המסים תעביר לרשות האכיפה והגבייה, אחת לשנה, רשימה של עצמאים שלא הפקידו לחיסכון פנסיוני. עצמאי שלא יפקיד לחיסכון פנסיוני ייקנס על ידי רשות האכיפה והגבייה ב-500 שקל. הסנקציה הזו תתחיל בפועל מ-2019, עבור מי שלא יפקיד החל משנת 2018 ואילך.

א

החברות כבר לא יוכלו לשמר אתכם

מספר תקנות בתחום החיסכון הפנסיוני שנוגעות לציבור הצרכנים, הועברו לאישור ועדת הכספים וממתינות ליישום. אלו תלויות גם במידת הרצון של הממונה על שוק ההון ביטוח וחיסכון, משה ברקת, לקדם אותם לטובת הציבור, ומעניין יהיה לראות כיצד ינהג.

כך למשל התקנה הזו - מידי שנה אלפי חוסכים מניידים את כספיהם בין הגופים הפיננסיים בסכומים המצטברים למיליארדים. כמעט כל הגופים מעמידים מערך שימור משומן על מנת לשמר את הלקוחות ולמנוע יציאת כספים. החברות האלה לוחצות על כל לקוח שהגיש בקשה להעביר את כספו מהחיסכון.

הרעיון הוא שלא לאפשר את ניסיונות השכנוע הללו, כך שבקשה לעבור קופה תהיה סופית ולא ניתנת לביטול.

במהלך 2018 הוגשו לוועדת הכספים של הכנסת תקנות במסגרתן נקבע שגוף אשר קיבל בקשת לקוח להעביר את כספיו לגוף אחר לא יוכל לצור קשר עם הלקוח ולשמרו.

מענה טלפוני תוך שש דקות

ביולי 2018 אושר תיקון לחוק הגנת הצרכן במסגרתו תוקנו חוק הביטוח וחוק קופות הגמל ונקבע כי משך ההמתנה במערכת האוטומטית לניתוב שיחות ועד קבלת מענה אנושי מקצועי לא יעלה על שש דקות מתחילת השיחה (לאחר האפשרות, אם קיימת, לבחור שפה ואיזור גיאוגרפי). זאת בשלושה סוגי שירותים לפחות כגון טיפול בתקלה, בירור חשבון וסיום התקשרות.

תיקון החוק מגדיר אפשרויות בחירה במערכת לניתוב שיחות אשר אליהן יופנה הצרכן, לרבות, הוספת אפשרות בחירה מסוג "השארת הודעה", אך הפונה לא יופנה לאפשרות זו עבור סוגי השירותים המפורטים לעיל, אלא אם כן בחר בכך.

תיקון החוק ייכנס לתוקף ב-25 ביולי 2019. החוק הוחל גם על המערכת הפיננסית לרבות בנקים, חברות ביטוח, חברות מנהלות ועוד.