בקרוב הבנקים ידרגו אתכם: האם אתם צריכים לחשוש ממאגר נתוני האשראי?

המאגר, שנועד לשפר את תנאי האשראי ללווים, יפעל בעוד חודש. איך הוא ישפיע על תנאי ההלוואות, מנין יגיע המידע ומי עלול להיפגע? שאלות ותשובות

>> לסיפורים הכי חמים במדור כלכלה - הצטרפו לערוץ הטלגרם שלנו

![]() עוד חודש זה מתחיל: דירוג אישי לכל לווה

עוד חודש זה מתחיל: דירוג אישי לכל לווה

![]() מחפשים הלוואה: המערכת שאמורה להוזיל לנו את הריבית

מחפשים הלוואה: המערכת שאמורה להוזיל לנו את הריבית

![]() קונים יותר באשראי: היקף הרכישות ב-2018 הסתכם ב-330 מיליארד שקל

קונים יותר באשראי: היקף הרכישות ב-2018 הסתכם ב-330 מיליארד שקל

כיום עיקר המידע על לקוחות - מצב פיננסי, עמידה בהחזר הלוואות ורמת הסיכון - מצוי בידי הבנקים הגדולים, דבר המקנה להם יתרון ומעכב תחרות בשוק האשראי הקמעונאי. לקוח שרוצה הלוואה חוץ בנקאית, למשל מחברת אשראי, משלם על "תוספת סיכון" כי לחברה אין נתונים עליו - אם זה לקוח שמחזיר הלוואות בזמן או לקוח בעייתי. מהמצב נפגעים לא מעט משקי בית ועסקים קטנים, שמשלמים יותר.

מהו מאגר נתוני אשראי?

המאגר ירכז את כל הנתונים הפיננסיים של משקי הבית כדי לקבוע את דירוג האשראי לכל לקוח. את המידע יוכל לקבל הגוף הפיננסי ממנו יבקש הלוואה, וזה יקבע בהתאם את הריבית הרלוונטית לאותו לקוח.

מאיפה יגיע המידע?

למאגר ידווחו כ-30 נותני האשראי הגדולים במשק, שנותנים כ-90% מהאשראי הצרכני, בהם בנקים, חברות כרטיסי אשראי וחברות אשראי חוץ בנקאי גדולות, וגופים ציבוריים כמו הוצאה לפועל, כונס הנכסים הרשמי ובנק ישראל. כל מקור מידע ידווח למאגר בפירוט ובאופן שוטף.

מי יכול להשתמש במידע?

כל חברה שנותנת אשראי, בשני תנאים: נתנה אשראי קמעונאי של מעל 250 מיליון שקל, והיא מפוקחת.

איך זה יתבצע?

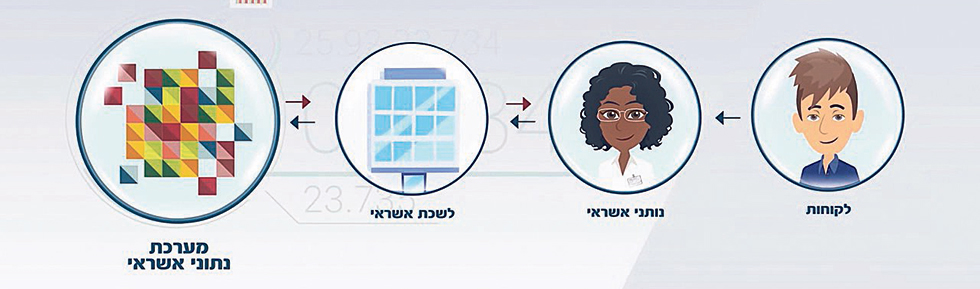

לקוח שירצה הלוואה מגוף פיננסי יאשר לו לקבל מידע עליו מהמאגר. אותו גוף יפנה ל"לשכת אשראי", גוף מתווך שקיבל את אישור בנק ישראל לעבד נתונים (שלוש לשכות קיבלו אישור לכך). זו תעבד את הנתונים מהמאגר, ותעבירם בתוך שניות לגוף הפיננסי.

המידע יכול להיות בשתי רמות: מידע בסיסי ייתן לחברת האשראי חיווי אם מומלץ לאשר את ההלוואה; ומידע מורחב הכולל ניתוח לנתונים, וקביעת רמת הסיכון של הלקוח ודירוגו. הגוף הפיננסי יכול להיעזר בדירוג, או לנתח את הנתונים בעצמו.

מה היתרון בהקמת מאגר?

המידע יכלול נתונים חיוביים על הלקוחות, כגון החזר הלוואות בזמן (בעבר, שלא דרך המאגר, סופקו בעיקר נתונים שליליים). בנוסף, כשלקוח ירצה הלוואה הוא לא "ייתקע" דווקא עם הבנק שלו, ויוכל לקבל הצעות מכ-30 מלווים שלמעשה יתחרו עליו.

עלולות להיות גם בעיות?

מידע מלא עלול לפגוע בלווים שיש עליהם נתונים שליליים. בנוסף, הפיכת האשראי לנגיש יותר והרחבת ההיצע עלולות לדרבן "דחיפת" אשראי. נטען גם שהציבור עוד לא מכיר מספיק את המערכת, ולווים רבים יחששו לאשר קבלת מידע עליהם.

ואין חשש שהמידע יזלוג?

המערכת נמצאת במערך מאובטח עצמאי בבנק ישראל, ונבנתה לפי תקני אבטחה והגנת הפרטיות. בנוסף, שימוש במידע מחייב אישור הלקוח.