שנת שיא: הצעירים חוזרים לשוק המשכנתאות

2019 צפויה להסתיים עם שיא משכנתאות חדשות של 70 מיליארד שקל, עלייה של 15% לעומת 2018. הסיבות העיקריות: התקדמות בפרויקטים של מחיר למשתכן, אך גם זוגות צעירים שהתייאשו מהתוכנית וחזרו לשוק החופשי, לצד עלייה במיחזורים

אם לא יחול שינוי של הרגע האחרון, 2019 תהיה שנת שיא בתחום המשכנתאות. מינואר עד ספטמבר 2019 נלקחו כ-73 אלף משכנתאות חדשות, גידול של 14% לעומת התקופה המקבילה ב-2018. במערכת הבנקאית מעריכים כי 2019 תסתיים עם משכנתאות חדשות בכ-70 מיליארד שקל, גבוה בכ-15% לעומת נתוני 2018.

>> לסיפורים הכי מעניינים והכי חמים בכלכלה - הצטרפו לערוץ הטלגרם שלנו

![]() כך תחסכו מאות שקלים בתשלום המשכנתה החודשי

כך תחסכו מאות שקלים בתשלום המשכנתה החודשי

![]() ירידה של 10.4% בהיקף המשכנתאות באוגוסט לעומת יולי 2019

ירידה של 10.4% בהיקף המשכנתאות באוגוסט לעומת יולי 2019

![]() פרעתם חלק מהמשכנתה? תקטינו גם את ביטוח החיים

פרעתם חלק מהמשכנתה? תקטינו גם את ביטוח החיים

"להערכתי מגמה זו תישמר גם בשנה הבאה, ונראה משכנתאות בהיקף של מעל 70 מיליארד שקל", אומר ל"ממון" ול-ynet ישראל אנגל סמנכ"ל ומנהל החטיבה הקמעונאית במזרחי-טפחות, השחקן הגדול ביותר בשוק המשכנתאות. הסיבה המרכזית לנתוני השיא השנה היא תוכנית מחיר למשתכן של משרד האוצר: בשנתיים האחרונות הלכו והבשילו יותר תוכניות כאלה, והגיעו לשלב בו רוכשי הדירות שזכו בהגרלות נוטלים משכנתה, וכך משכנתאות אלו היוו כ-11% מסך השוק השנה.

אולם, למחיר למשתכן יש גם השפעה עקיפה על שוק הדיור. לדברי אנגל, "בשנים האחרונות זוגות צעירים רבים ישבו על הגדר בציפייה לזכייה בתוכנית מחיר למשתכן. בשנה האחרונה רבים מהם הבינו שהתוכנית מקרטעת, ושבעצם רק 25 אלף דירות קיבלו עד כה היתרי בנייה, וכי לא תמיד זוכים בדירה באזור בו רוצים לגור ושחלק מהדירות נבנות באיכות לא מספיק גבוהה. לכן חלק לא מבוטל מהזכאים החליטו להפסיק לחכות, וחזרו לחפש ולרכוש דירה בשוק החופשי". להערכת אנגל, המגמה של זוגות צעירים שהתייאשו מתוכנית מחיר למשתכן וחזרו לשוק רק תתגבר בשנה הבאה.

גורם נוסף שמגביר את הפעילות בשוק המשכנתאות הוא העלייה במיחזור בתקופה האחרונה, למרות שהריבית נותרה יציבה ואפסית. בשנה האחרונה נרשם גידול משמעותי במיחזורים, והיקפם החודשי היה יותר מכפול לעומת 2017. הסיבה היא שבשנתיים האחרונות חלה עלייה בתחרות בין הבנקים בשוק זה. לאור הסיכון הגבוה במתן אשראי צרכני רגיל, הסיטו חלק מהבנקים את המשאבים שלהם לטובת משכנתאות, דבר שהגביר את התחרות על הלקוחות ועורר לחיים את שוק המיחזור. אם אכן נראה בקרוב את ריבית בנק ישראל יורדת, יוכלו הבנקים להציע הצעות אטרקטיביות יותר, וסביר כי נראה האצה נוספת במיחזורי המשכנתה.

גורם נוסף למגמה החיובית הוא שחלק מהבנקים החלו לתת יותר משכנתאות בכפרים במגזר הערבי. בעבר נמנעו מרבית הבנקים ממתן משכנתאות באזורים אלה, בעיקר בשל בעיות ברישום הנכסים ובעיקולם, אך בשנה האחרונה נעשו ניסיונות לפתור את הסוגיות ולאפשר מתן משכנתאות. "נדרשת התערבות של המדינה בנושא, כדי שנוכל באמת לפעול באזורים הללו. צריך סיוע הדומה לסיוע שנותנת המדינה בקרנות למתן אשראי לעסקים קטנים", אומר אנגל.

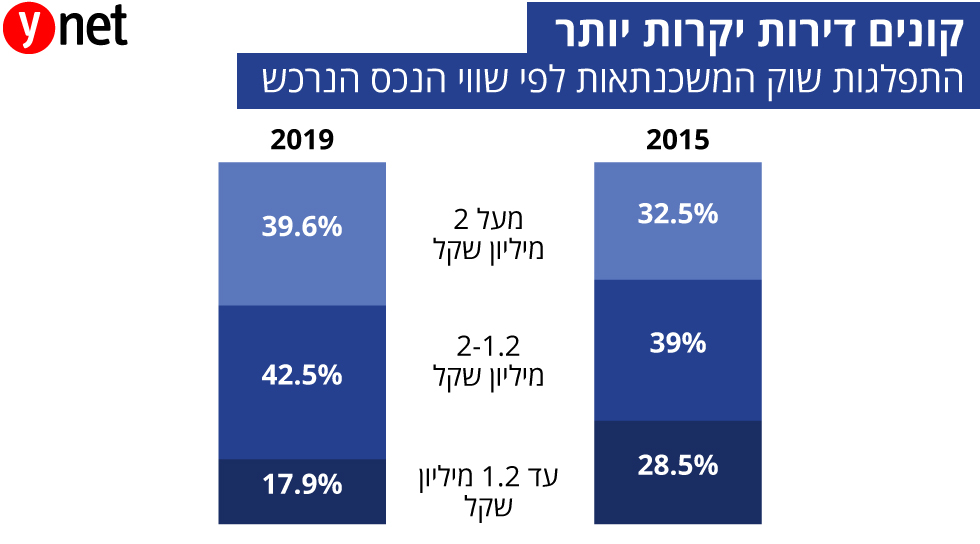

מעל 2 מיליון שקל

הצצה לנתוני בנק ישראל חושפת עד כמה הפכה נטילת המשכנתה לעול על זוגות צעירים. הסיבה המרכזית היא שמחירי הדירות האמירו, ואם לפני כעשור ניתן היה לרכוש דירה במיליון שקל, היום מחיר כזה אפשר למצוא בעיקר באזורי הפריפריה הרחוקים. מנתוני בנק ישראל עולה כי אם 28.5% מהמשכנתאות שניתנו ב-2015 היו לרכישת דירה בסכום של עד 1.2 מיליון שקל, הרי ב-2019 פחות מ-18% מהמשכנתאות ניתנו לרכישת דירה בשווי כזה. מנגד, אם ב-2015 פחות משליש מהמשכנתאות שניתנו היו לרכישת נכס בשווי של מעל שני מיליון שקל, הרי שכמעט 40% מהמשכנתאות השנה ניתנו לרכישת נכס בשווי של מעל שני מיליון שקל, מתוכן 16% מהמשכנתאות היו לרכישת נכסים בשווי של מעל שלושה מיליון שקל.

אלא שעליית מחירי הדיור אינה הסיבה היחידה לקשיים בנטילת משכנתה. בבנק ישראל היו מוטרדים כבר ב-2012 מעליות המחירים בשוק הדיור, וחששו ממינוף יתר של הציבור שיאיים עליו ועל יציבות הבנקים. לכן בסדרה של צעדים, הטיל בנק ישראל מגבלות על שוק המשכנתאות, שמטרתן להפחית את רמת הסיכון בהלוואות. מגבלות אלה, בשילוב עליית המחירים בשוק, שנמשכת כמעט באופן רציף זה כעשור, הפכו את נטילת המשכנתה למורכבת יותר. כך למשל בנק ישראל הגביל את גובה המשכנתה שניתן לתת ללקוחות להחזר חודשי שיעמוד לכל היותר על עד 40% מההכנסה של הלווה, וזאת כדי שתשלום המשכנתה החודשי לא יחסל ללקוחות את מרבית הכנסותיהם.

מנתוני בנק ישראל עולה כי בשנת 2019 ניתנו משכנתאות שההחזר החודשי הממוצע שלהן עומד על 26.3% מההכנסה של הלווים. מדובר בהיקף סביר, כך שאם משק בית חווה הוצאה חד-פעמית גבוהה, או פגיעה בהכנסות, סביר שהוא יוכל להמשיך ולספוג משכנתה שמהווה כרבע מסך הכנסותיו. למרות שמאחורי מגבלה זו יש חשיבה כלכלית נכונה, זו מגבלה משמעותית לזוגות צעירים עם הון עצמי מוגבל, שזקוקים למשכנתה גבוהה כדי להשלים רכישת דירה במחירי הנדל"ן הנוכחיים. בבנקים מציינים שבשנים האחרונות נמצא פתרון יצירתי ובו הורים מצטרפים כלווים במשכנתאות לילדיהם על מנת לאפשר להם לקחת משכנתה שההחזר בה הוא גבוה מ-40% מההכנסות של הילדים. ההערכות הן שמדובר בתופעה שמתבטאת בכ-10% מהמשכנתאות החדשות.

דרך נוספת להתמודד עם עליית מחירי הדירות ומגבלת ההחזר החודשי, היא פריסת המשכנתה לתקופה ארוכה יותר. בשנים האחרונות יש זחילה מעלה במשך חייה של המשכנתה הנלקחת. בשנת 2014 (במסלול של משכנתה בריבית שקלית קבועה) משך חייה הממוצע של המשכנתה עמד על 19.8 שנים. מאז הוא עולה בעקביות בכל שנה (למעט 2017), ונכון לספטמבר 2019 הוא עומד על 21.7 שנים, עלייה של קרוב ל-10%. המשמעות אינה רק בגידול של משך הזמן בו הלווה מתחייב לפירעון המשכנתה, אלא גם עלייה בתשלומי הריבית בגלל התארכות המשכנתה.

מה צפוי בהמשך? בהנחה שבחודשים הקרובים תמשיך המדינה להתנהל עם ממשלת מעבר, לא צפויות תוכניות חדשות לטיפול בשוק הדיור, והכלי המרכזי ימשיך להיות מחיר למשתכן. "במקום לחלק סובסידיות דרך הקבלנים, נכון יותר לתת אותם ישירות ללקוח בהתאם לקריטריונים שונים ולמצבו של כל אחד, וכמובן להמשיך ולשחרר קרקעות", אומר אנגל. כך שעד שתקום ממשלה חדשה, סביר שנראה את הזוגות הצעירים ממשיכים לחזור לשוק החופשי ולנסות לתמרן בין מחירי הדיור הגבוהים למגבלות הנוקשות בקבלת משכנתה.