האם אתן שוות 40% פחות? הבעיה שמחכה לכן בפנסיה

רוב החוסכים לפנסיה הן בעצם חוסכות, אך הפער בחיסכון בין נשים לגברים עומד על יותר מ-40% לטובת הגברים. למה? יש לכך לא מעט סיבות ועל חלקן לצערנו אין לנו יכולת להשפיע. ובכל זאת, יש מה לעשות

האם הפנסיה שלכן תספיק? למרות שרוב החוסכים לפנסיה הן בעצם חוסכות, הפער בפנסיה הצפויה בין נשים לגברים עומד על יותר מ-40% לטובת הגברים. הפסימיות בכל הנוגע לקצבה הצפויה לנו כשנגיע לגמלאות, משותפת לגברים ונשים, אך אין ספק שמצבן של הנשים גרוע יותר.

![]() האוצר: זו קרן הפנסיה עם השירות הטוב ביותר

האוצר: זו קרן הפנסיה עם השירות הטוב ביותר

![]() העלאת גיל הפרישה לנשים? בינתיים הקצבה נחתכת

העלאת גיל הפרישה לנשים? בינתיים הקצבה נחתכת

![]() חיסכון בקו האש? הפנסיה שלנו חטפה אבל כנראה שאין ברירה

חיסכון בקו האש? הפנסיה שלנו חטפה אבל כנראה שאין ברירה

>> לסיפורים הכי מעניינים והכי חמים בכלכלה - הצטרפו לערוץ הטלגרם שלנו

בחינת קצבת הפנסיה נעשית על ידי בדיקת מה שמכונה "שיעור התחלופה" – היחס בין קצבת הפנסיה שתתקבל בעת הפרישה, לשכר האחרון שקיבל העובד ערב הפרישה. כך למשל, אם השכר האחרון של העובד עומד על 10,000 שקל וקצבת הפנסיה שיקבל עומדת על 6,000 שקל, הרי ששיעור התחלופה במקרה זה עומד על 60%.

השיעורים האופטימליים המקובלים כיום נעים סביב ה-70%, כלומר הפורש יקבל כ-70% משכרו האחרון.

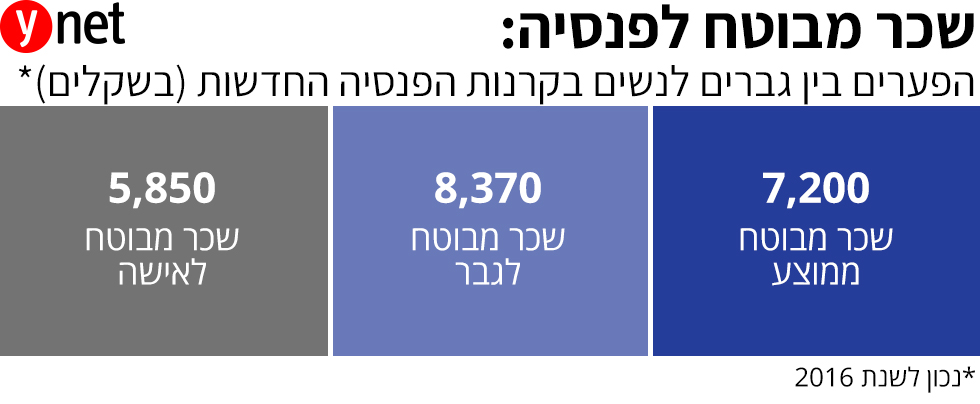

ואולם המצב הזה ישתנה - ולא לטובה. על פי התחזיות המקובלות, שיעור התחלופה במגמת ירידה ואלו שהיום הם בני 40, צפויים לקבל קצבה בשיעור של כ-60-50 אחוז מהשכר האחרון שהורגלו אליו. יתרה מכך, מחקר שנערך על ידי המרכז לפנסיה ואוריינות פיננסית באוניברסיטת בן גוריון ואותו חשפנו כאן פני מספר חודשים, מתריע כי עם עדכון התחזיות לצבירה הקיימת כיום, שיעורי התחלופה הממוצעים יורדים ל- 57% לגברים ו-38% לנשים.

ישנם לא מעט גורמים שפועלים לרעתנו ומצמקים את הפנסיה שלנו. בין היתר ניתן למנות את העובדה שההפקדה לחיסכון לא תמיד נעשית בגין כל השכר – אם חשבנו שהמשכורת שלנו עומדת על 10,000 שקל, זה אומר שהמעסיק מפריש בהכרח את האחוזים הנדרשים לפנסיה מסכום זה, אז טעינו.

בממוצע מעסיק מפקיד לחיסכון הפנסיוני עבור העובד כ-60% משכרו (כלומר, אם המשכורת עומדת על 10,000 שקל, ההפקדה נעשית בגין 6,000 שקל בלבד) ובקבוצות אוכלוסייה מסוימות השיעור נמוך מהממוצע בהרבה. במציאות זו, היחס בין השכר בפועל לבין ההפקדה לחיסכון הולך ומתרחב, ולמעשה מאבד כל קשר – מה שבא לידי ביטוי בקצבת הפנסיה.

עוד סיבה היא שאנחנו מתחילים לעבוד ולהפריש לפנסיה בגיל מאוחר, כלומר "מתפספסות" לא מעט שנים של הפקדות לחיסכון. כך גם משיכת כספים לפני הזמן – חוסכים רבים מושכים כספים שמיועדים להיות חלק מקצבת הפנסיה העתידית, הרבה לפני הפרישה. כך לדוגמה, עובד שפוטר או התפטר ומחליט למשוך את כספי הפיצויים.

מתכוונת לצאת לחופשת לידה ארוכה? צפי לפגיעה קשה בפנסיה

נחזור כעת לפער בין המינים. אם מצבם של הגברים לא טוב בהקשר זה, הרי שמצב הנשים גרוע הרבה יותר. מדוע? קיימות לכך מספר סיבות.

נשים מרוויחות פחות - קיים פער בשכר הממוצע בין נשים לגברים, ממנו נגזר באופן ישיר הפער בחיסכון. הפער הזה עומד, על פי נתוני הלמ"ס, על כ-25% (בגיל 50) ובמקצועות מסוימים הפער בשכר גם מגיע ל-45% ויותר. מנתונים שפרסמה קרן המטבע הבינלאומית בשנת 2018, הפער בשכר החודשי עומד בממוצע על 34%.

תקופת עבודה קצרה - פולמוס גדול מתחולל בשנים האחרונות בכל הנוגע להעלאת גיל הפרישה לנשים, אם כי כבר נראה שקיימת הסכמה כזו או אחרת שאין מנוס אלא להעלותו. כיום גיל הפרישה של נשים עומד על 62, החל מגיל זה נשים זכאיות לקבל קצבת זקנה מביטוח לאומי. בעוד שגיל הפרישה של גברים עומד על 67.

הפסקת הפקדות לחסכון פנסיוני חמש שנים מוקדם יותר גורמת לכך שגם במידה והשכר של גברים ונשים היה זהה, פנסיית הזקנה של נשים תהייה נמוכה הרבה יותר.

חופשת הלידה וטיפול בילדים - גם אם נצא מתוך ההנחה שנשים מצטרפות לשוק העבודה בגיל זהה לזה של גברים, ייווצר פער בין המגדרים כתוצאה מיציאת נשים לחופשות לידה ממושכות ותקופות בהן נשים מפסיקות את עבודתן על מנת לטפל בילדים.

לפי נתוני ה-OECD, שיעור הפוריות במדינת ישראל הוא הגבוה ביותר בקרב המדינות החברות, כאשר אנחנו משאירים מאחור מדינות כמו ערב הסעודית, מקסיקו או פרו. בשנת 2015 עמד שיעור הפוריות בישראל על 3.1 ילדים בממוצע לאישה. כך, לפי נתוני הלמ"ס, אם את בת 30, יש לך כבר ילד אחד לפחות, גילו בממוצע הוא 3.5 וכן את צפויה לצאת לפחות עוד פעמיים לחופשת לידה.

צריך גם לזכור שנשים רבות חוזרות לשוק העבודה לאחר הלידה רק בחלוף מספר שנים. חופשת הלידה בישראל מורכבת משני חלקים, 15 השבועות הראשונים עליהן זכאית האישה לתשלום דמי לידה מביטוח לאומי. בתקופה זו החוסכת והמעסיק חייבים בהמשך ההפקדות לחיסכון הפנסיוני. באפשרות העובדת להאריך את חופשת הלידה ב-11 שבועות נוספים עליהם היא אינה זכאית בדמי לידה מביטוח לאומי והמשך הפקדות לחיסכון הפנסיוני.

בדיקה שעשה עבורנו נדב טסלר, סמנכ"ל מקצועי בבית ההשקעות הלמן-אלדובי, מעלה כי במקרה שבו היולדת הפסיקה את ההפקדות לחיסכון הפנסיוני בתקופת ההארכה (שלושה חודשים), בעבור שלוש לידות, החיסכון הפנסיוני שלה יפחת לאורך השנים בכ-50 אלף שקל. "ככל שהשכר של האישה היה גבוה יותר או שהיא האריכה את חופשת הלידה מעבר ל–26 השבועות, הפגיעה בפנסיה שלה תהיה גבוהה יותר", אומר טסלר.

חיות יותר מגברים - לסיבות הללו מצטרף גורם נוסף וכבד משקל – נשים חיות יותר זמן. תוחלת החיים של נשים בישראל, כמו במרבית מדינות העולם המערבי, גבוהה מתוחלת החיים של הגברים. בישראל עומדת תוחלת החיים של אישה על 84.4 שנים ואילו של גבר על 80.6 שנים.

אם נסכם עד כה, אין ספק שלציבור הנשים בפרט ניצב אתגר גדול מאוד – איך מגיעים לגיל פרישה עם מספיק כסף שיאפשר חיים בכבוד לאורך שנים.

יש כמובן מהלכים שמדינה צריכה לבצע כדי לחזק את החיסכון של ציבור הנשים, אבל יש גם דברים שהנשים עצמן יכולות לעשות. הם אולי לא יפתרו את הבעיה באופן מלא, אך הם בהחלט יגדילו את החיסכון ולעיתים אף באופן ניכר. אגב, ההמלצות הללו רלוונטיות לשני המינים.

אז מה אפשר לעשות?

הגדלת שיעור הפקדות - כיום, שכיר מחויב להפקיד מידי חודש לחיסכון פנסיוני לפחות 6% משכרו (בנוסף לעוד 12.5% לפחות שהמעסיק מפקיד). "לא הרבה יודעים זאת, אך שכיר רשאי להגדיל את שיעור ההפקדה ל-7% וזאת ללא כל צורך באישור מיוחד של המעסיק ואף לקבל הטבות מס במקרים מסוימים על הפקדה זו", אומר אייל סיאני, סמנכ"ל מקצועי בפסגות קופות גמל ופנסיה. "כל שנדרש הוא לפנות למעסיק ולהנחות אותו בהתאם. לכאורה זה נשמע תוספת מזערית של 1% בלבד, אך בפועל לתוספת זו יש השפעה גדולה מאוד על החיסכון".

התחילו לחסוך מוקדם - בפועל, העובדים בישראל מתחילים לחסוך לפנסיה בסביבות גיל 30. עם זאת, חשוב לדעת שניתן לחסוך באופן עצמאי בכל גיל ולכן מומלץ לחסוך באופן עצמאי בגיל מוקדם יותר ככל האפשר. כך למעשה הכסף יעבוד יותר זמן ולאפקט הריבית דריבית תהיה השפעה גדולה יותר. כך לדוגמה, הפער בחיסכון הצפוי למי שהתחיל לחסוך בגיל 25 לעומת מי שהחל בגיל 35, יכול להגיע ליותר ממיליון שקל.

שמרו את החיסכון בקרן ההשתלמות לפנסיה - הצורך למצוא פתרונות להגדלת החיסכון לעת פרישה, מחייב אותנו לחשוב היטב לפני שאנחנו ממהרים למשוך את החסכונות בקרנות ההשתלמות לאחר שש שנים כפי שאולי מקובל. השארת החיסכון לפרישה לצורך משיכתו כקצבה עשוי להגדיל את הפנסיה שנקבל בצורה משמעותית.

לא להתפתות למשוך את כספי הפיצויים - כספי הפיצויים מהווים לרוב כ-40% מסך החיסכון הפנסיוני. חשוב שלא להתפתות למשוך אותם שלא לצורך כיוון שאותם כספים יכולים להגדיל את הפנסיה שנקבל באופן משמעותי.

חיסכו במוצרים נוספים – ישנם מוצרי חיסכון דרכם ניתן לחסוך בכל חודש כל סכום שנרצה, גם אם הוא נמוך יחסית. כך לדוגמה, קופת גמל להשקעה. זהו מוצר חיסכון שנפתח לפני כשנתיים באמצעותו ניתן לחסוך לכל מטרה ולכל טווח והכסף יהיה נזיל בכל עת. במוצר זה ניתן להפקיד עד כ-70 אלף שקל בשנה וליהנות מיתרונות נוספים.

"אישה בת 30 שתחליט להפקיד 100 שקל בלבד בחודש למוצר זה", מדגים סיאני, "צפויה לצבור בגיל 67 חיסכון של כ-90 אלף שקל שיכול לשמש אותה לקבלת קצבה פטורה ממס או לחילופין ככסף נזיל לכל מטרה".

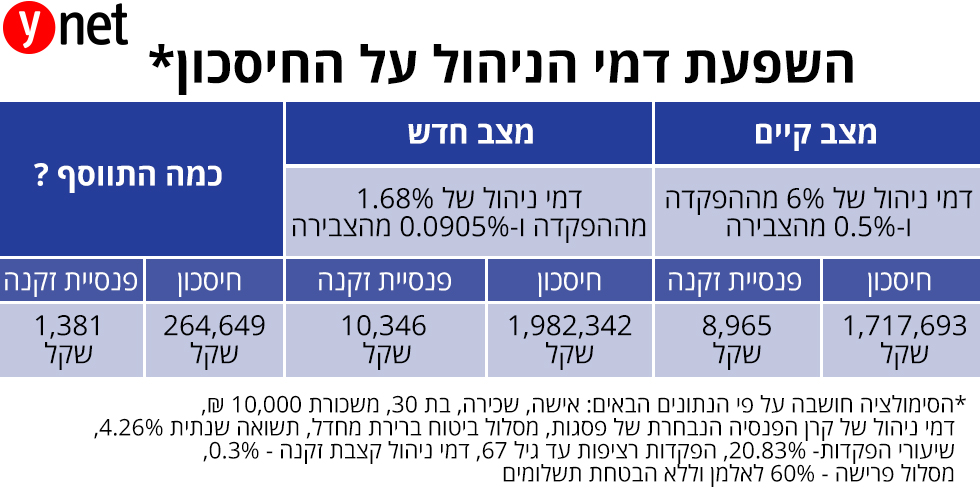

דמי ניהול - מלבד הניסיון להתמקח על דמי הניהול, כדאי לדעת שכיום קיימות ארבע קרנות פנסיה נבחרות (פסגות, מיטב דש, הלמן אלדובי ואלטשולר שחם) שזכו במכרז שערכה רשות שוק ההון במסגרתו הן מחויבות להציע דמי ניהול מוזלים במיוחד לכל מי שירצה להצטרף אליהם לתקופה של 10 שנים לפחות. במכרז הקודם זכו הקרנות של מיטב-דש והלמן-אלדובי). ההפרש בדמי הניהול יכול להשפיע במאות אלפי שקלים על החיסכון ובאלפי שקלים על הקצבה החודשית של הפנסיה.

ככלל, הפתרון צריך להגיע ברמת משק הבית. כשם שבוחנים את ההכנסה החודשית של משק הבית, כך יש להסתכל בעתיד על ההכנסה של משק הבית בתקופת היציאה לפנסיה ולבחון מה כל אחד מבני הזוג יכול לעשות כדי למקסם את ההכנסה העתידית.