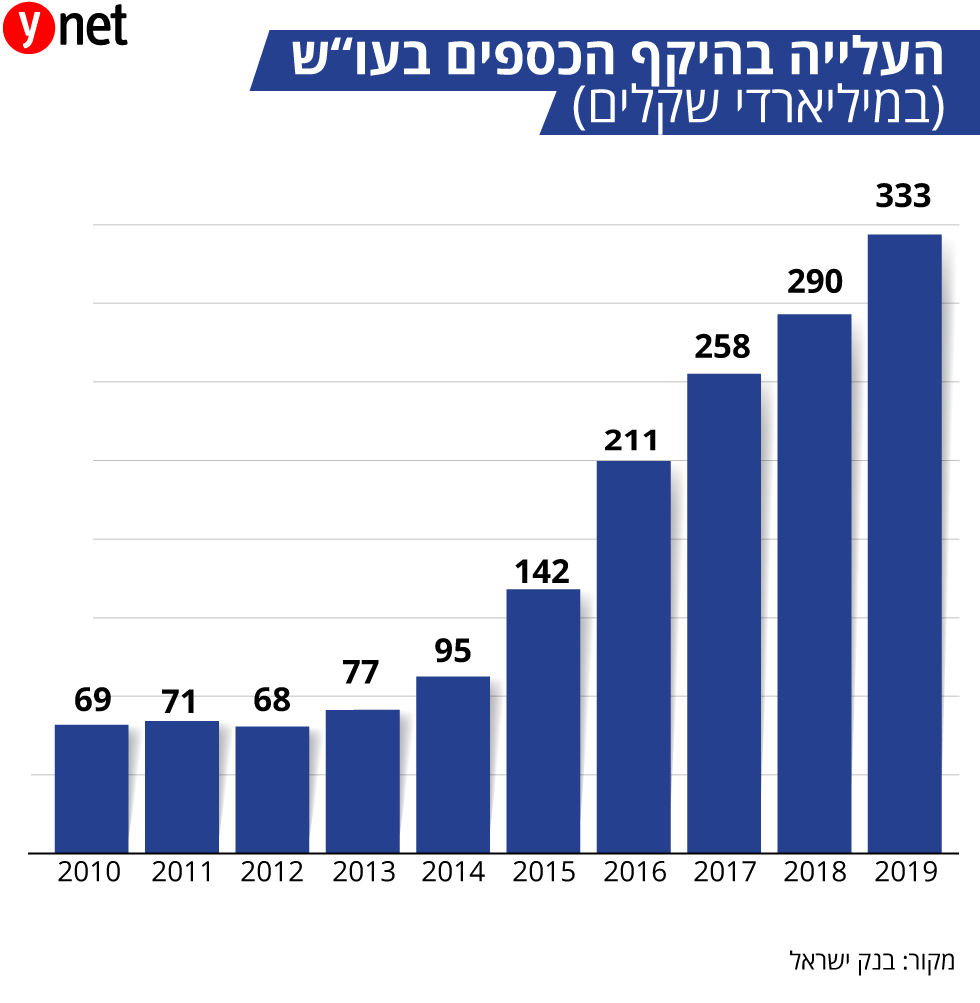

מתבצרים במזומן: 333 מיליארד שקל שוכבים בחשבון עו"ש ללא מעש

בחשבונות העובר ושב בישראל שוכבים ללא תשואה מיליארדי שקלים, בעיקר כי הריבית האפסית הפכה את הפיקדונות ללא אטרקטיביים. הבעיה: זמינות הכסף מפתה אותנו לבזבז במקום לחסוך

333 מיליארד שקל שוכבים בחשבונות העובר ושב (עו"ש) שלנו ולא מרוויחים תשואה. כך עולה מנתוני בנק ישראל המפלחים את תיק נכסי הציבור. הריבית האפסית שנמצאת במשק מזה 11 שנה, ושלא צפויה לעלות בזמן הקרוב (אם כבר אז רק לרדת), מביאה לכך שעוד ועוד כספים נערמים בחשבונות העו"ש, לא מושקעים בשום אפיק ולא צוברים תשואה.

>> לסיפורים הכי מעניינים והכי חמים בכלכלה - הצטרפו לערוץ הטלגרם שלנו

![]() שעון הקיץ שהסתיים הבוקר תרם למשק 350 מיליון שקל

שעון הקיץ שהסתיים הבוקר תרם למשק 350 מיליון שקל

![]() למשוך את הכסף? מה עושים כשקרן הפנסיה מפסידה

למשוך את הכסף? מה עושים כשקרן הפנסיה מפסידה

![]() מחקר: "חיסכון לכל ילד" מגדילה את אי השוויון

מחקר: "חיסכון לכל ילד" מגדילה את אי השוויון

בעשור האחרון זינק היקף הכספים בחשבונות העו"ש כמעט פי חמישה: הוא עמד על פחות מ-70 מיליארד שקל בשנת 2010, שהיוו רק 3% מסך נכסי הציבור, ואילו נכון ליולי 2019 הוא עומד כאמור על מעל 330 מיליארד שקל שמהווים 8.5% מכספי הציבור. מדובר כמובן בקצב הגבוה משמעותית מהאינפלציה והצמיחה של המשק. ב-2004, אגב, לפני שהעולם נכנס לסחרור של ריבית אפסית - היקף הכספים בעו"ש היווה רק 1.5% מנכסי הציבור.

גמילה מריבית אפסית

הרקע למגמה הזאת נעוץ בריבית הנמוכה במשק, ולא נראה שזה הולך להשתנות בזמן הקרוב. בשנת 2008, בעקבות המשבר הפיננסי העולמי, צנחה הריבית בעולם המערבי לרמה אפסית. מאז נעשו ניסיונות לחזור לרמות ריבית גבוהות, אולם נראה שהגמילה מהריבית האפסית קשה יותר מכפי שחשבנו, והיא לא צפויה לעלות באופן משמעותי בשנים הקרובות.

נגיד בנק ישראל, פרופ' אמיר ירון, אמנם רצה באחרונה להתחיל במגמת העלאת הריבית בדומה למגמה שביצעו חלק מהבנקים המרכזיים בעולם, אולם נראה שחלון ההזדמנויות נסגר. התחזקות השקל, הפחתת הריבית בארה"ב וסימני ההאטה סגרו את הגולל על העלאות הריבית בתקופה הקרובה, ואפילו בנק ישראל הודה בכך רשמית באחרונה. אם כבר, הציפייה היא שאף תהיה הורדת ריבית בחודשים הקרובים.

"מבחינה גלובלית, ובלי יוצא מן הכלל, אנחנו נמצאים בריבית נמוכה היסטורית, ולמעשה אפשר לומר שהעולם כולו עוד לא התאושש ממשבר 2008", אומר יאיר לפידות, מנכ"ל משותף של בית ההשקעות ילין לפידות. "היו שחשבו שאולי העולם חוזר לצמיחה מחודשת והריבית תעלה, אבל זה נקטע באיבו ממכלול סיבות, והתרחיש הסביר יותר הוא שסביבת הריביות הנמוכות תימשך בטווח הנראה לעין", הוא מוסיף.

הורדת ריבית מהווה בשורה טובה לנוטלי ההלוואות והמשכנתאות, ובעיקר לנוטלי הלוואה הצמודה לריבית הפריים. היא גם הופכת את האשראי לזול ולנגיש יותר, אך לא בטוח שמדובר בבשורה חיובית, שכן הפיתוי להתמנף גבוה יותר. רק השבוע פורסמו נתונים שלפיהם שנת 2019 מסתמנת כשנת שיא בנטילת משכנתאות. מנגד, היא גם פוגעת בתשואה בחסכונות שלנו, הן בחיסכון לפנסיה והן בחסכנות השוטפים.

שקיעת הפיקדונות

היום זה נראה כמו היסטוריה, אבל לפני כ-20 שנה ניתן היה לקבל תשואה כמעט דו-ספרתית על הכספים שהושקעו בפיקדונות - כמעט 10% ריבית ללא סיכון. היום צריך להשקיע את הכספים באפיקים תנודתיים ומסוכנים הרבה יותר כדי להגיע לתשואות שכאלה.

הריבית האפסית הביאה לכך שהריבית המוצעת כיום בפיקדונות אפסית ועומדת על כ-0.1% בלבד. מי שרוצה לקבל תשואה "גבוהה" של 2% כבר צריך להפקיד את הכסף לטווח ארוך, או להפקיד מראש סכום כסף גבוה כדי ליהנות מהתנאים הטובים. בפועל אפיק זה רק שומר על ערך הכסף, ומניב תשואה זניחה בלבד.

התשואה האפסית בפיקדונות הביאה לכך שיותר ויותר מהכספים הפנויים שלנו פשוט ממשיכים לשכב בחשבון העו"ש, לא מושקעים באף אפיק ולא צוברים תשואה, שכן ברוב המקרים הבנקים לא מעניקים ללקוח תשואה על כספים השוכבים בחשבון העו"ש.

הבעיה היא שכאשר הכספים זמינים בחשבון - הפיתוי להשתמש בהם גבוה יותר והמוטיבציה לחסוך יורדת, שכן ממילא התשואה על אותם כספים אפסית - כלומר אין "מחיר" לזמן שבו מושקע הכסף. זו כמובן תופעה בעייתית, שאת ממדיה והשלכותיה נגלה רק בעתיד.

תמונת הראי של העלייה בכספים בחשבונות העו"ש היא הירידה במשקלם של הפיקדונות שהפכו לאפיק לא אטרקטיבי. אמנם מבחינה אבסולוטית גדל היקף הפיקדונות של הציבור בכ-65% משנת 2005 לכ-747 מיליארד שקל. יחד עם זאת, אם לפני 15 שנה היוו הפיקדונות 32% מנכסי הציבור, כיום הם מהווים רק 19% מהנכסים.

התשואה האפסית בפיקדונות הגדילה את יציאת הכספים לשוק ההון. זאת ועוד, בעבר לקוחות שמכרו את החזקותיהם בשוק ההון היו מעבירים את הכסף לפיקדונות, אפילו לטווח קצר עד שהחליטו מה לעשות עם הכסף, ואילו היום הם פשוט משאירים את הכסף בחשבון העו"ש. גם לקוחות שהצטבר להם סכום כסף נאה בחשבון העו"ש לא ממהרים להפקיד אותו בפיקדונות או להשקיע אותו, ופעמים רבות פשוט משאירים אותו בחשבון.

הריבית האפסית אף הביאה להיכחדות מוצרים כמו תוכניות חיסכון למיניהן: כיום יש רק כ-3.2 מיליארד שקל המושקעים בתוכניות שכאלה לעומת כ-78 מיליארד שקל בשנת 2004.

איפה הכסף? בחו"ל

אז לאן עברו הכספים? כאמור חלק מהכספים נשארו "על הגדר" בחשבון העו"ש בציפייה לימים אטרקטיביים יותר להשקעות. כמו כן, חלק לא מבוטל מהכספים יצא לחו"ל לחפש השקעות. היקף ההשקעות של ישראלים בחו"ל יותר מהכפיל את עצמו בעשור האחרון מ-255 מיליארד שקל ל-540 מיליארד שקל. אם ננטרל את התחזקות השקל ששחקה את השווי השקלי של ההשקעה, הרי שבפועל ניתן להניח שהיקף הכספים שעברו לחו"ל היה גבוה יותר.

חלק מהכספים גם יצאו לשוק הנדל"ן, מה שהיווה את אחד הגורמים לעלייה החדה במחירי הדירות, אלא שגם אפיק זה איבד מהאטרקטיביות שלו בשל מגבלות שהטילה המדינה על משקיעי הנדל"ן במטרה לצנן את השוק ולבלום את עליית המחירים.

ישנם גם אפיקים חדשים שנוצרו בשנים האחרונות, כמו הלוואות מסוג P2P (הלוואות בין אנשים), אולם כיום האפיק המרכזי שמניב תשואה משמעותית הוא שוק המניות, אלא שהוא מתאפיין בתנודתיות, וגם בתקופות של ירידות חדות. נראה שהדבר עדיין מרתיע את הציבור. אמנם היקף החזקות הציבור במניות עלה בקירוב 40% בעשור האחרון, ל-583 מיליארד שקל, אולם זה קצב גידול נמוך מסך הגידול בנכסי הציבור שעלו בכ-70% באותה התקופה.

הציבור הרחב אמנם נרתע עדיין משוק המניות, אך מנהלי החסכונות הפנסיוניים הבינו שעליהם להגדיל חשיפה לאפיק זה, אם ברצונם להניב תשואה ללקוחותיהם. לדברי לפידות, "אם לפני עשור רכיב המניות עמד על כ-25% מהנכסים, היום, ביחד עם השקעה בנכסים לא סחירים כמו נדל"ן וקרנות השקעה, בביטוח המנהלים מגיעים לכ-50% ובגמל לאזור 40% מהנכסים בממוצע".