האם יש לבנקים מגדלי שמירה וטנקים כדי לשמור על לקוחותיהם? כך עשויים לחשוב לקוחות המחזיקים תיקי ניירות ערך בבנקים, ורואים את החיוב של עמלת השמירה בכל דו"ח. העמלה המוזרה הזאת, שהייתה טובה לשנים שבהם פקידי בנקים רשמו את כמויות המניות וערכם בפנקסי הבנק ועל טפסים שנשלחו ללקוחות, נגבית על ידי הבנקים גם בשנת 2021, שבה כל התיק מנוהל באופן מקוון. לעתים שונה שמה ל"דמי ניהול", אולם היא רק אחת מהעמלות הגבוהות והמופרזות שגובים הבנקים מלקוחות, חלקם תמימים וחסרי ידע בנושא, שטרם הפנימו שניתן לנהל כיום תיק השקעות בבורסה בעלות שערכה כחמישית מניהול התיק בבנק.

>> לסיפורים הכי מעניינים והכי חמים בכלכלה - הצטרפו לערוץ הטלגרם שלנו

עניין העמלות הגבוהות בבנקים עולה בימים אלה בחשיבותו בשל הצטרפות של מאות אלפי ישראלים בשנים האחרונות לפעילות בשוק ההון. רק בשנת הקורונה, כאשר אזרחים רבים היו סגורים תקופות ממושכות בבתיהם וחיפשו תעסוקה כלשהי וגם פיצוי על ההכנסות שאבדו להם, נפתחו יותר מ-140 אלף חשבונות בורסה חדשים. רבים מהם נפתחו בבנקים, אף שעלות תיק ני"ע בבנקים מגיעה במקרים רבים לפי ארבעה עד חמישה מניהול התיק בבית השקעות. כדי להגביר את התחרות מקדמים ברשות לניירות ערך מעבר של תיק ניירות הערך מהבנק לבית השקעות בלחיצת כפתור.

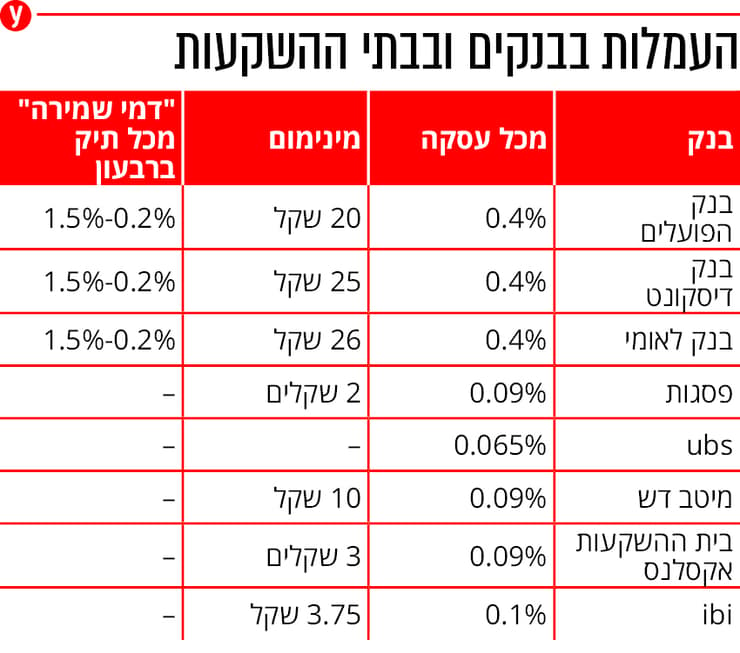

אז מתברר שדווקא בשנת הקורונה, שנה כלכלית קשה לרוב הציבור, הבנקים חגגו. מחזור המסחר במניות ב-2020 האמיר ב-38% לעומת השנה הקודמת. הנה כמה דוגמאות לעמלות הנגבות בבנקים: בנק הפועלים, בנק דיסקונט ובנק לאומי גבו לפי אתר הבורסה 0.4% משווי כל עסקה (מכירה וקנייה של מניות). המינימום בבנק הפועלים לעסקה היה עמלה של 20 שקל ומקסימום 7,000 שקל. בדיסקונט המינימום היה 25 שקל לעסקה ובלאומי 26 שקל (בחלק מהבנקים טענו כי לקוחות קיבלו הנחות מסוימות). כדמי שמירה נגבו ברוב הבנקים 0.2%-1.5% מערך התיק כל רבעון. דמי שמירה על מה? לבנקים הפתרונות.

האם יש הצדקה לעמלות השונות והגבוהות יחסית? בבתי ההשקעות סבורים שלא וטוענים שהם מציעים אופציות הרבה יותר זולות. למשל, ב"פסגות" לוקחים 0.09% משווי עסקה ומינימום שני שקלים לעסקה. במיטב דש לוקחים גם 0.09%. ב-UBS רק 0.065% מעסקה. ב-IBI משלמים 0.1% לעסקה, יקר קצת יותר אבל עדיין זול מאשר בבנקים.

אלעד בורשטיין, מנכ"ל אקסלנס טרייד, העוסק בניהול השקעות בניירות ערך: "אין בכלל כיצד להתחיל להשוות את העמלות של הבנקים אל בתי ההשקעות וגופים כמו שלנו. "מחוץ לבנק יעלה ניהול התיק 20%-25% פחות מהעלות בבנק. זה פער עצום".

עמלות מתקופה אחרת

לדעת בורשטיין, כשלקוח משלם עמלת קנייה או מכירה יש לבנק עלויות: שכר, בקרות, ניהול סיכונים. אבל האם הפער במחיר בין הבנק לנותן שירות אחר מוצדק? לטענתו, לא בהכרח. "יש עמלות ששייכות לתקופות אחרות שבהן המסחר לא היה דיגיטלי, כגון 'דמי שמירה'. כיום זו שורת קוד מקוונת שעלות קיומה אפסית".

הבנקים גובים עמלה גם על "הודעת אי-ביצוע". לקוח ביקש למכור מניה עד שער מינימום של 350. המניה ירדה ל-348 נקודות ולא נמכרה. הבנק גובה עמלה. בית ההשקעות לא. בורשטיין: "בעבר זה עלה כסף בצדק. אבל כיום הלקוח מבצע את ההוראה בעצמו וכל הפעולה עצמה מתקיימת באופן דיגיטלי, ללא מגע יד של פקיד בנק. אז אין באמת סיבה לגבות עמלה".

תמרה דירקטור, מנכ"לית פסגות ני"ע, אמרה ל"ממון" ול-ynet כי "עמלות המסחר דרך בתי ההשקעות זולות בעשרות רבות של אחוזים מעמלות הבנקים. הציבור בתקופה האחרונה מגלה את זה ועובר לסחור עצמאית באמצעות האפליקציות הישירות. מדובר בתחילתה של מהפכה. אני מאמינה שככל שהציבור ימשיך ויעבור לסחור באמצעות חברי הבורסה שאינם בנקים התחרות תגדל".

מה אומרים בבנקים?

ביקשנו תגובות מהבנקים וכמעט ללא יוצא מן הכלל, הבנקים ניסו תחילה להתחמק ולהימנע מתגובות או לתרץ את המצב בעל פה. בחלק מהם אמרו: "נלמד את הנושא", "העניין בבדיקה", "אנחנו בוחנים את העניין". כאילו שלא ידעו בהם על פערי העמלות העצומים שהכניסו לקופתם מיליארדי שקלים בשנים האחרונות. לאחר שביקשנו שוב ושוב, אלה התגובות שקיבלנו:

בנק הפועלים: "אפליקציית שוק ההון של בנק הפועלים מאפשרת ללקוחות לסחור בניירות ערך ולבצע פעולות בשוק ההון בפלטפורמה מתקדמת וחדשנית, ובצורה פשוטה ונוחה. ככלל, פעולות בניירות ערך באמצעות אפליקציית שוק ההון ואתר האינטרנט של הבנק הן זולות יותר מאשר ביצוע אותן פעולות באמצעות בנקאי. הניסיון של גורמי המקצוע והיועצים, הביטחון והאמינות הגבוהים, הנוחות, הקלות והפשטות במסחר בשוק ההון, באמצעות כלים של הבנק שבו הלקוח מנהל את חשבונו - הם חשובים במיוחד".

בנק לאומי: "לאומי מציע מספר סוגים של פלטפורמות למסחר בני"ע, המותאמות לקהלים שונים. לכל פלטפורמה מאפיינים שונים מבחינת מגוון המוצרים, הפעולות ובהתאם גם מבחינת רמת התמחור. כמו כן, בימים אלו אנו בוחנים את הנושא לעומק".

בבנק דיסקונט טענו, כי העמלות שגובים בבנק נמוכות מהנתונים "הרשמיים" שמתפרסמים באתר הבורסה, אולם מתברר כי אלה הנתונים שנמסרו על ידי הבנק עצמו לבורסה. בנק דיסקונט: "על פי נתוני הבורסה, בנק דיסקונט גובה בפועל את העמלות הנמוכות ביותר מבין הבנקים במרבית הקטגוריות. בנוסף, מעניק הבנק ללקוחותיו, ללא תשלום, שירותים בעלי ערך מוסף משמעותי: גישה לבורסות בעולם, מידע בזמן אמת, יעוץ השקעות, אופטימיזציה של מיסוי ומעטפת שירות בסניפים ובמרכזי היעוץ. עמלות מופחתות מוצעות בפעילות בערוצים הדיגיטאליים של הבנק".

מי שאמור לפקח על הבנקים הוא בנק ישראל ושם טענו כי פיקוח על הבנקים נקט צעדים רבים כדי לשפר את השקיפות לרבות הנחה במחיר שירותים הניתנים באמצעים ישירים בהשוואה לאלו המבוצעים באמצעות פקיד, והצגה מרוכזת של ההשוואה בין תעריפי הפקיד לתעריפי הערוצים הישירים. מהבנק נמסר כי "הופחתו מאוד העמלות בגין פעולות בני"ע זרים. הבנקים מחויבים להציג ללקוח את שיעור העמלות הממוצע שנגבה בגין עסקאות דומות. על רקע התנודתיות בשווקים עם פרוץ המשבר הגדילו לקוחות הבנקים את היקף פעילותם בני"ע, וההכנסות מאפיקים אלה עלו ב-2020 בכ-18.1% לעומת 3.3% בתקופה המקבילה".

מי שמנסה להגביר את התחרות ולהוביל לשינוי היא רשות ני"ע. שם מסבירים כי "השינוי במבנה הבורסה שהובילה הרשות נועד לשכלל את שוק ההון הציבורי ולהגביר את התחרות, בין היתר על ידי פרסום לציבור של השוואת עמלות מסחר בין חברי הבורסה, הכוללים את הבנקים ובתי השקעות. היו ניצני שינוי במהלך הקורונה, כשהציבור החל לפתוח חשבונות למסחר בני"ע בבתי ההשקעות המציעים עמלות פחותות. בין המלצות הצוות שיושמו ונמצאות בתהליך - האפשרות להעביר את חשבון ני"ע מבנק לבית השקעות ביתר קלות. כמו כן, בדומה למהלך שמוביל הפיקוח על הבנקים להעברת חשבון בנק בקליק בין הבנקים, אנו תקווה כי בנק ישראל יאפשר להעביר גם את חשבון ני"ע של הלקוחות באותו האופן ובכך תתאפשר תחרות מלאה בין כל הספקים".