בשבוע הבא יגיע המועד האחרון לשליחת דו"חות הפנסיה השנתיים של 2021 (31.3.2022) וכנראה שרובנו נמצא את עצמנו מביטים בחוסר אונים על דף נייר או על המסך ומנסים ללא הצלחה להבין לאן הכסף שלנו "נעלם" בכל חודש.

>> לסיפורים החשובים והמעניינים בכלכלה ובצרכנות - הצטרפו לערוץ הטלגרם שלנו

אז במקום לזרוק אותו לפח או לדחוף אותו למגירת "המסמכים הנעלמים", ynet הכין עבורכם מדריך שינסה לסייע לכם לקרוא ולהבין את הדו"ח ואולי גם לחסוך כסף נוסף שיוכל להיות משמעותי מאוד לאחר פרישה או - לא עלינו - במקרה של אובדן כושר עבודה.

דו"ח הפנסיה השנתי מורכב מחמישה חלקים עיקריים: תשלומים צפויים, תנועות בקרן, דמי ניהול והוצאות, מסלולי השקעה ותשואות ופירוט הפקדות לקרן.

החלק הראשון, הלא הוא התשלומים הצפויים, מפרט עבורכם מהי הקצבה החודשית הצפויה לכם בגיל פרישה נכון להיום. אלא אם אתם בגיל פרישה, הסכום הרשום שם צפוי להיות נמוך מזה שישולם לכם בפועל במועד הפרישה, שכן עוד לא סיימתם לחסוך. לכן, במיוחד אם אתם צעירים ולא הספקתם לחסוך הרבה לפנסיה, אל תחששו מהסכום הנמוך שמצויין שם.

בחלק זה תוכלו גם לראות את הקצבה החודשית שאתם צפויים לקבל במקרה של אובדן כושר עבודה ואת הפיצויים שילכו לקרובים שלכם במקרה של מוות, בהתאם לכיסוי הביטוחי שיש ברשותכם. אם אתם רווקים וללא ילדים, תוכלו לבקש לבטל את ביטוח השארים, שכן הוא לא רלוונטי עבורכם. שימו לב שביטול זה תקף לשנתיים בלבד כדי שקרוביכם לא יישארו ללא כיסוי, כך שאם לא תשנו סטטוס בזמן זה, שימו לב לבקש שוב לבטלו לאחר תקופה זו.

בחלק הבא של הדו"ח תוכלו לראות את התנועות בקרן הפנסיה שלכם בשנה שעברה. למשל, כמה כסף היה לכם בתחילת השנה, כמה כסף הופקד במהלך השנה הזו, דמי הניהול שניגבו במהלכה, ביטוחים ששילמתם עליהם, רווחים או הפסדים על החיסכון שלכם וכמובן את יתרת הכספים בקרן בסוף השנה.

בשני החלקים הנ"ל מומלץ מאוד לבצע השוואה אל מול דו"חות שנתיים קודמים ואל מול תלושי משכורת שקיבלתם, כדי לראות שכל הכספים הופקדו כמו שצריך בקרן. משהו לא מסתדר? פנו לקרן הפנסיה ולמעסיק ותבררו בהקדם. זה הכסף שלכם.

חפשו את הקרן הזולה והרווחית ביותר לאורך זמן

החלק השלישי בדו"ח הוא אולי המשמעותי ביותר - דמי הניהול וההוצאות. חלק זה יפרט עבורכם כמה דמי ניהול שילמתם על הפקדות לקרן וכמה דמי ניהול אתם משלמים על החיסכון עצמו. אם אתם צעירים ואין לכם הרבה כסף בקרן, דמי הניהול מההפקדות משמעותיים יותר עבורכם. ככל שאתם ממשיכים לעבוד והקרן גדלה, כך דמי הניהול מהחיסכון הופכים להיות משמעותיים יותר.

הקפידו להשוות את דמי הניהול שאתם משלמים הן על ההפקדות והן על החיסכון אל מול דמי הניהול הממוצעיים שגובה הקרן מכלל לקוחותיה ואל מול דמי הניהול שדורשות חברות אחרות. שימו לב שבדומה לשירותים רבים אחרים כמו אינטרנט, כבלים ובנקאות, אפשר, ניתן ואף רצוי להתמקח על התנאים שאתם מקבלים בקרן - שכן דמי הניהול הללו יכולים להסתכם בעשרות ואף מאות אלפי שקלים.

בחלק הרביעי של הדו"ח תוכלו לראות את מסלולי ההשקעה ואת התשואה שהחיסכון שלכם עשה בשנה האחרונה. חלק זה חשוב במיוחד כי לצד דמי הניהול, תוצאות הפעילות של הקרן שלכם בשוק ההון עשויות להסתכם בהרבה מאוד כסף.

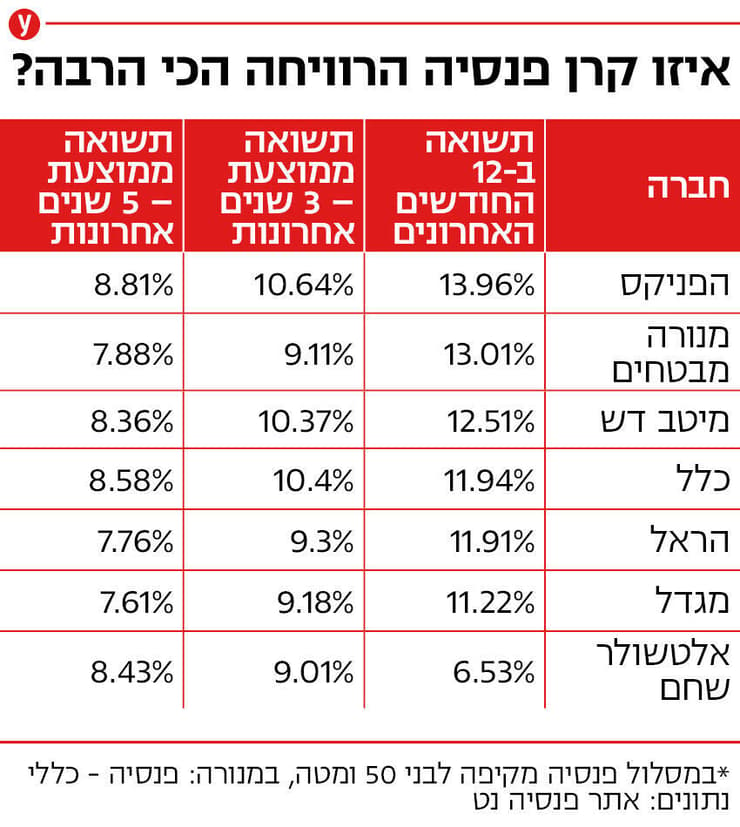

כמו דמי הניהול, גם כאן חשוב להשוות בין קרנות הפנסיה השונות ובין המסלולים השונים, בהתאם למאפיינים ולשיקולים אישיים שלכם כמו גיל ורמת סיכון. שימו לב שכאשר אתם משווים בין התוצאות של קרנות הפנסיה השונות, חשוב להסתכל לא רק על השנה האחרונה, אלא על הביצועים של הקרן לאורך שלוש, חמש ואפילו עשר שנים או יותר.

בחלק החמישי והאחרון של הדו"ח תוכלו לראות פירוט של ההפקדות שלכם ושל המעסיק שלכם מדי חודש בשנה האחרונה. הפירוט בחלק זה יכלול את הפרטים הבאים: שם המעסיק, מועד ההפקדה, חודש העבודה עבורו ניתנה המשכורת, סכום השכר המובטח (לעיתים יהיה נמוך מהברוטו, שכן החזרי הוצאות ושעות נוספות למשל לא נכללים בשכר המובטח), הסכום שהפרשתם, הסכום שהמעסיק הפריש, הסכום שהמעסיק הפריש לטובת פיצויי פיטורים וסך ההפקדות בכל חודש.

גם כאן, כאמור, כדאי מאוד להשוות בין הטבלה לסכומים השונים שמפורטים בתלושי השכר שלכם. זה אולי נשמע טיפה מייגע, אבל כך תוכלו לזהות שגיאות מוקדם ולמנוע תקלות שיפגעו לכם בכיס.

כמו כן, שימו לב שדו"ח הפנסיה השנתי שלכם צפוי לכלול חלק נוסף ובו קוד לזיהוי קרן הפנסיה שלכם, איתו תוכלו לזהות את החיסכון שלכם ולקבל פרטים נוספים עליה באמצעות סוכן או יועץ פנסיוני או באמצעות האתר הממשלתי "המסלקה הפנסיונית".