תמונת רבבות הצעירים שמסתערים בכל כוחם על וול סטריט בניסיון להפוך לאילון מאסק הבא כבר הספיקה להפוך לקלישאה. אבל האמת, שללא ספק מדובר באחד הטרנדים המובילים בשנים האחרונות, בעיקר בקרב משתמשים צעירים ברשתות החברתיות (ואולי גם סתם אצל אנשים כמוני וכמוכם) שהחליטו לקחת בעלות על הכסף שלהם. ובואו נודה, גם לא חסר ריגוש בתחום.

>> לסיפורים הכי מעניינים והכי חמים בכלכלה - הצטרפו לערוץ הטלגרם שלנו

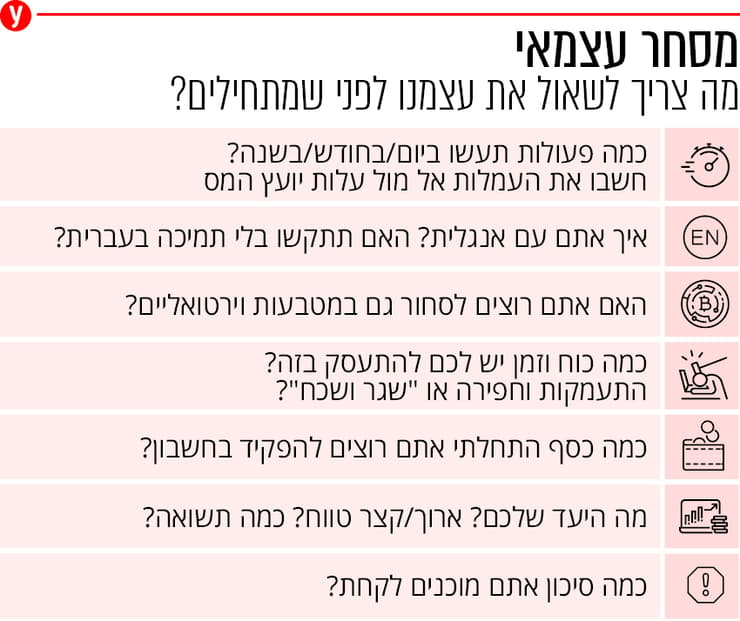

ובכל זאת, רבים מאיתנו שניסו להיכנס לתחום נתקלו באינספור אתרים, פורומים וקבוצות פייסבוק, בהם עצות מכל הבא ליד ושורות על גבי שורות של טקסטים, טבלאות, מספרים וגרפים שלא אומרים לנו הרבה. וכל זה עוד לפני שבכלל שמנו שקל אחד. עמלות הפקדה, משיכה, המרה, איפה אני יכול לפתוח חשבון עם 50 דולר ואיפה אני צריך מינימום של 10,000 דולר? ומה לגבי מיסים? ודמי ניהול? ynet עושה סדר בעבור כל המשקיעים הצעירים שמעוניינים להתחיל לסחור עצמאית בבורסות בחו"ל ולא יודעים באיזו פלטפורמה לבחור. לנוחיותכם, ריכזנו את כל המחירים גם בטבלת השוואה אחת.

ראשית כל ומעל הכל, נדגיש כי מסחר בשוק ההון הוא תחום לא פשוט בכלל והסכנה להפסיד כספים רבים תמיד קיימת. לכן, מומלץ להתייעץ לפני כן עם איש מקצוע או להיעזר בליווי של חבר או בן משפחה מנוסה. אחרת, זה פחות או יותר כמו לשים את כל הכסף שלכם על 7 אדום ברולטה.

בכתבה זו נסקור כמה מהפלטפורמות המובילות למסחר עצמאי בבורסות בחו"ל (בעיקר בארה"ב), ונשווה מספר פרמטרים חשובים לכל מי ששוקל היכן לפתוח חשבון, ביניהם: עמלות קנייה, המרה, הפקדה ומשיכה, הסכום המינימלי הנדרש לפתיחת חשבון ומי מספק שירותי מס ותמיכה בעברית. לצורך כך, נתמקד בארבע קבוצות עיקריות: בנקים, בתי השקעות, פלטפורמות מסחר בחו"ל ומסחר במטבעות וירטואליים.

בנקים: נוח, אבל יקר

אחת האופציות הנוחות והנגישות ביותר עבור מי שרוצה להיכנס לתחום היא ללא ספק הבנק. הרי ככל הנראה כבר יש לכם חשבון, בו נמצא מרבית הכסף והחסכונות שלכם, ולרוב הבנקים יש מערכת השקעות מסודרות ויועצי השקעות מנוסים. יחד עם זאת, הבנק הוא אולי גם האופציה היקרה ביותר עבורכם מבחינת עמלות מסחר.

בבנק לאומי ובבנק הפועלים למשל, שניים מהבנקים הגדולים בישראל, תשלמו 0.9% עמלה על קנייה ומכירה של מניות בחו"ל. כלומר, אם קניתם מניות בשווי 1,000 דולר, תשלמו על כך 90 דולר עמלה. כמו כן, בלאומי לוקחים מינימום 25 דולר לכל רכישה ועד 7,500 דולר בסך הכל, אולם אם רוכשים באמצעות הפלטפורמה האינטרנטית שלהם (ולא דרך נציג טלפוני), העמלה יורדת ל-0.3% עם מינימום של 24 דולר. בבנק הפועלים דורשים גם הם מינימום של 25 דולר ומקסימום של 7,500 דולר לרכישת מניות.

אם אופציות הן מה שמעניין אתכם, אז תשלמו אפילו עמלה יותר גבוהה בבנקים: 5% עמלה בלאומי עם מינימום של 7 דולרים ומקסימום של 300 דולר לעסקה, או 2 דולרים עמלה לכל אופציה ברכישה באינטרנט. בפועלים תשלמו 0.9% עמלה על אופציות עם סכומי מינימום ומקסימום זהים למניות.

בנוסף לכך, שני הבנקים ידרשו מכם דמי ניהול של 0.2% לרבעון ודמי המרת שקל למט"ח של 0.16%-0.2% (מינימום של 5.76-7.2 דולרים לכל המרה).

יתרונות: שירות מלא, בטלפון, באפליקציות ובסניפים (לרוב); טיפול כולל בשירות דיווח למס הכנסה וכאמור, נוחות. בנוסף, בשל העובדה שמדובר בבנק שלכם, לרוב לא יהיו עמלות הפקדה ומשיכה נוספות מעבר לאלו שיש לכם כבר בחשבון.

חסרונות: עמלות משמעותית יקרות מרוב האופציות האחרות בשוק; ייתכן שתידרשו לסכום מינימלי גבוה לטובת פתיחת החשבון, אשר עשוי להגיע גם לכמה מאות אלפי שקלים; הבנקים בישראל לא תומכים כרגע במסחר במטבעות וירטואליים.

בנוסף, נציין כי אופציית מסחר עצמאי אחרת הקיימת בשוק הבנקאות הישראלי היא פפר אינווסט, אפליקציית ההשקעות של הבנק הדיגיטלי השייך לבנק לאומי, אשר מציעה אופציה יחסית נוחה עם יתרון מרכזי של האפשרות לסחור בשברי מניה (למשל, לשים רק 100 שקל על מניה של גוגל, שעולה מעל לאלפיים דולר, ולהרוויח או להפסיד באופן יחסי להשקעה). מדובר בפן משמעותי מאוד, בעיקר לסוחרים צעירים שלא מתכננים להשקיע כרגע כסף רב.

בפפר אומנם ניתן להתחיל להשקיע מ-50 שקלים בלבד, אולם העמלות עומדות על 8 שקלים למניה עד הפעולה ה-40 ולאחר מכן קופצות ל-28 שקלים לפעולה (על שברי מניות אין עמלת קנייה ומכירה). דמי הניהול זהים לאלו של לאומי, אולם על המרת מט"ח לא תשלמו עמלה, מעבר למרווח המרה קבוע של 0.46% (0.92% בלאומי). חיסרון משמעותי של האפליקציה, מעבר לעמלות היחסית גבוהות, הוא שכיום היא מאפשרת מסחר רק בכ-270 מניות מובילות ממדד S&P 500 ואינה פתוחה למרבית השוק העולמי.

בתי השקעות: זולים יותר מהבנקים, אך עדיין יקרים ביחס לעולם

אופציה מובילה נוספת למסחר עצמאי בחו"ל היא באמצעות אחד מבתי ההשקעות הקיימים בארץ. בתי ההשקעות מציעים לרוב עמלות נמוכות יותר מהבנקים בכל הקשור לקנייה, מכירה, דמי ניהול והמרת מט"ח. אולם, הם עדיין גובים לרוב עמלה גבוהה יותר מאשר סוחרים בארה"ב (אליהם נגיע בחלק הבא) וגם הם אינם מאפשרים מסחר במטבעות וירטואליים - תחום אשר לאחרונה רבים מתחילים להתעניין בו.

בבית ההשקעות אקסלנס תצטרכו סכום התחלתי של 20 אלף שקל לפתיחת חשבון ותשלמו סנט אחד לכל מניה שתרכשו או תמכרו, עם מינימום של 5 דולרים לעסקה. עבור אופציות תשלמו 2.5 דולרים לאופציה, עם מינימום של 7.5 דולרים לעסקה. דמי הניהול יעלו לכם 19 שקל לחודש ותוכלו להמיר שקל למט"ח 2 אגורות מהשער הרציף, ללא עמלה נוספת. ומה אם תרצו למשוך כספים לבנק? בשקלים תקבלו פטור עד חמש פעמים בשנה, ובדולרים תדרשו ל-15 דולר עמלה החל מהפעם הראשונה. נציין כי הפקדת כספים, בכל בתי ההשקעות שבדקנו בארץ, לא תעלה לכם כסף, והם גם יטפלו עבורכם במיסים.

שני בתי השקעות נוספים שבדקנו היו מיטב דש ופסגות, בשניהם תשלמו על כל רכישה של מניה סנט אחד עם מינימום של 8 דולרים לעסקה. בפסגות, כמו באקסלנס, תדרשו ל-20 אלף שקל התחלתיים לפתיחת חשבון, אולם במיטב דש יבקשו מכם מינימום של 30 אלף שקל. באשר לאופציות: במיטב דש תשלמו 4 דולרים לאופציה עם מינימום של 12 דולר לעסקה ובפסגות לא מאפשרים כיום מסחר באופציות בחו"ל. בשני בתי ההשקעות תשלמו בנוסף 15 שקל לחודש דמי ניהול - אשר לרוב מתקזזים עם העמלות - ובמיטב דש תשלמו גם 15 דולר על כל משיכה של מט"ח (שקלים בחינם). כמו כן, פסגות מספקים תנאים מעט יותר טובים להמרת מט"ח, של פחות מאגורה מהשער הרציף.

בית ההשקעות האחרון שבדקנו היה IBI, שם תדרשו ל-30 אלף שקל לכל הפחות על מנת לפתוח חשבון ותשלמו סנט אחד בעבור קנייה או מכירה של מניה בחו"ל, עם מינימום של 7.5 דולרים לעסקה. בעבור כל אופציה תשלמו 3 דולרים עם מינימום של 9 דולרים לעסקה. גם אצל IBI יהיו דמי ניהול בשווי 15 שקל לחודש (מתקזזים מול עמלות) ותקבלו 5 משיכות חינם בשנה של שקלים. המשיכה השישית ואילך תעלה לכם 15 שקלים וכל משיכה במט"ח תעלה בעמלה של 25 דולר. גם כן, בדומה לאקסלנס ולמיטב דש, תוכלו להמיר שקל למט"ח 2 אגורות מהשער הרציף, ללא עמלה נוספת.

יתרונות: נוח; שירות לקוחות בעברית ולרוב עונים מהר יותר מהבנק (גם לנו); במרבית המקרים דמי הניהול מתקזזים עם העמלות; תנאי ההמרה למט"ח לרוב טובים מהבנק וגם עמלות המסחר לא כל כך יקרות יחסית לאופציות אחרות בארץ. בנוסף, גם כאן, יטפלו עבורכם בדיווחי המס.

חסרונות: דורש מכם לפתוח חשבון נוסף שאינו הבנק שלכם, מה שאומר להעביר ולמשוך אליו/ממנו כספים (לעיתים תמורת עמלה נוספת, כמפורט). בנוסף, עמלות המסחר עדיין יותר גבוהות ממה שיגבו מכם בפלטפורמות בחו"ל וגם כאן אין אפשרות של מסחר במטבעות וירטואליים.

סוחרים בחו"ל: חיסכון בעמלות, תשלום נוסף על כל ה"מסביב"

למי שלא מעוניין לפתוח חשבון השקעות דרך הבנק או דרך בית השקעות בארץ, יש גם אופציה לפתוח ישירות אצל סוחרים בחו"ל. אחד המובילים שבהם הוא TD Ameritrade, שבבעלותם נמצאת גם פלטפורמת המסחר Thinkorswim. היתרון אצלם, בדומה לכמה וכמה סוחרים זרים אחרים, ברור: אפס עמלה על קנייה ומכירה של מניות ושל אופציות. כן, אפס עמלה. בנוסף, אין דרישה לסכום מינימלי לצורך פתיחת חשבון.

אולם, לפני שקופצים על ההזדמנות, יש כמה דברים שצריך לקחת בחשבון. ראשית כל, מדובר בחברה ללא נציגות בארץ, שהדרך כמעט היחידה לתקשר איתה היא באמצעות טלפון לארה"ב (טיפ: אפשר בחינם דרך סקייפ). כלומר, מי שמרגיש פחות נוח עם אנגלית, צריך לקחת את זה בחשבון.

בנוסף, כל תהליך הדיווח לגבי המס הוא כמובן עליכם, מה שאומר לרוב שצריך לשכור יועץ מס, תוספת שעשויה לעלות לא מעט. חוץ מזה, העמלות העיקריות שתשלמו הן 28.5 דולר על כל הפקדה ומשיכה של כספים, זאת ללא עמלות נוספות מהצד של הבנק בארץ. לצורך העניין, אם הפקדתם 1,000 דולר בחשבון שלכם, אתם צפויים להפסיד כמעט 50 דולר רק על העמלה הכפולה של הבנק ושל הסוחר האמריקני.

נקודה אחרונה שעשויה להרתיע בכל הנוגע ל-TD Ameritrade, היא שתהליך פתיחת החשבון לא קצר ודורש שליחת טפסים באמצעות פקס (כן, גם אנחנו הופתענו שהמכשיר הזה עדיין קיים) ואישורם על ידי החברה בארה"ב. התהליך יכול לקחת בין שבוע וחצי לחודש, פחות או יותר. ושוב, הטפסים כמובן - באנגלית.

אופציה מובילה נוספת בתחום זה היא חברת Interactive Brokers, לה דווקא כן יש נציגות בישראל בשם אינטראקטיב ישראל. תהליך פתיחת החשבון שם יותר פשוט ויש כאמור סיוע בעברית, אולם הם דורשים סכום מינימלי של 3,000 דולר (10,000 שקל) לפתיחת החשבון וגובים עמלת קנייה ומכירה של סנט למניה, עם מינימום של 2.5 דולרים לעסקה. על אופציות תשלמו 2 דולרים.

על כל הפקדה בדולרים תשלמו באינטראקטיב ישראל 20-30 דולר ועל משיכה בשקלים - 75 שקל. בנוסף, תקבלו משיכה אחת חינם בחודש, אולם מעבר לכך תשלמו 10 דולרים נוספים לכל משיכה - כאמור, לא כולל עלויות נוספות שעלולות להיות מצד הבנק.

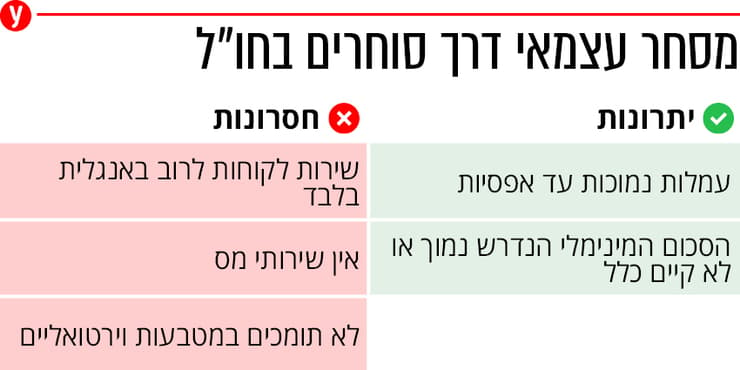

יתרונות: עמלות מסחר נמוכות עד אפסיות; מגבלת סכום לפתיחת חשבון נמוכה משמעותית עד לא קיימת; אין דמי ניהול.

חסרונות: המערכת, השירות וכל התהליך מתבצע באנגלית ולרוב ללא סיוע מהארץ; גם שם, לרוב אין אופציה למסחר במטבעות וירטואליים; תצטרכו להתעסק במיסים בעצמכם ו/או לשכור את שירותיו של יועץ מס; בדרך כלל תשלמו עמלה כפולה על הפקדות ומשיכות - פעם אחת מהצד של הסוחר ופעם שנייה מהצד של הבנק בארץ.

אני רוצה להיות אילון מאסק, איפה קונים ביטקוין?

באשר למסחר במטבעות וירטואליים, המצב מעט שונה. ראשית כל, כפי שציינו, מרבית פלטפורמות המסחר הרגילות בארץ ובחו"ל לא מאפשרות מסחר במטבעות וירטואליים, אלא רק במדדים שמחקים את פעילות המטבע - וגם זה, לא תמיד. שתי האופציות העיקריות העומדות בפני משקיעים ישראליים על מנת לרכוש ולקנות מטבעות וירטואליים הן פלטפורמות מחו"ל, המובילות ביניהן הן בינאנס (Binance) וקוינבייס (Coinbase), או חברות מסחר פרטיות בארץ, כמו Bits of Gold או Bit2C, למשל.

בבינאנס תשלמו עמלה של 0.02%-0.1% על קנייה ומכירה של מטבעות וירטואליים, אולם זה משתנה מאוד לפי כמות הכסף שיש לכם במאזן והאם אתם משתמשים במטבע המסחר הפרטי של החברה, BNB, מה שמקנה לכם הנחה יחסית משמעותית. על הפקדה בפלטפורמה לא תשלמו כסף (מעבר למה שייתכן שידרשו מכם בבנק) וכך גם על משיכה של דולרים. אם תרצו למשוך מטבעות, העמלה משתנה בין מטבע למטבע.

בקוינבייס תשלמו עמלה של 2.99 דולרים לרכישות בשווי של עד 200 דולר (יש מינימום של 50 דולר לפתיחת חשבון), ועמלה של 1.5% מהעסקה לרכישות גדולות יותר (מינימום של 0.55 דולרים לעסקה). על הפקדת כסף מהחשבון קוינבייס גובה 10 דולרים ועל משיכה ממנו - 25 דולר. יחד עם זאת, נכון להיום הפלטפורמה אינה תומכת בקנייה ומכירה ללקוחות ישראליים, אולם כן ניתן להשתמש בה כמקום לאחסון וכאמצעי העברה של המטבעות.

גם בכל הנוגע למטבעות וירטואליים, היתרונות במסחר בחו"ל ברורים - תשלמו משמעותית פחות עמלות. עם זאת, המצב כאן קצת יותר מסובך. בכל הנוגע להפקדת כספים, האמת היא שזה די פשוט ולרוב כולל רק חיוב של כרטיס האשראי, כמו כל קנייה אחרת. אולם, המשיכה עשויה להיות יותר בעייתית, שכן יש בנקים בארץ שעשויים לא לקבל כספים שמקורם ממסחר במטבעות וירטואליים. מצד שני, הבעיה הזו קיימת לעיתים גם כאשר סוחרים באמצעות פלטפורמות ישראליות.

בארץ יכול להיות שיהיה לכם כנראה קצת יותר פשוט להפקיד, למשוך ולסחור במטבעות, שכן יש כמובן גם אתרים ותמיכה בעברית. מנגד, כאמור, תשלמו לרוב יותר עמלה. בבורסת Bit2C הישראלית למשל, יגבו מכם 1% עמלה מכל קנייה ומכירה, 80 שקל למשיכת שקלים ועמלה משתנה למשיכת מטבעות, תלוי בסוג המטבע. בניגוד לבתי השקעות ובנקים בארץ, כאן לא יקחו מכם דמי ניהול, אבל כן יש עמלת אי-פעילות בחשבון בסכום נמוך של כ-7 שקלים לרבעון.

כמו כן, נציין כי רבים אשר קונים ומוכרים את המטבעות שלהם בפלטפורמות מסחר בחו"ל, בסוף כן פונים לעזרה של חלפן ישראלי על מנת להעביר את המטבעות לשקלים ולמשוך את הכסף לבנק.

הערה נוספת: קיימים הבדלים רבים נוספים בין הפלטפורמות והחברות השונות למסחר עצמאי בארץ ובחו"ל, וכמובן שיש עוד המון חברות ופלטפורמות שלא נגענו בהן. שיקולים מרכזיים נוספים יכולים להיות למשל פלטפורמת המסחר עצמה ונוחות השימוש בה, היכולת להתקשר טלפונית לאדם שיעשה עבורכם את הקנייה או מכירה (חדר מסחר) והרגולציה השונה אליה כפופות חברות בארץ לעומת חברות בחו"ל.

עם זאת, בכתבה ניסינו לכסות פחות או יותר את הנקודות המרכזיות שעליכם לחשוב עליהן לפני שאתם פותחים חשבון. וגם - לפני שמתחילים, מומלץ (מאוד!) לפתוח חשבון "דמה" (Paper trade), בו אתם יכולים לסחור בכסף וירטואלי ולהתחיל להכיר את התוכנות השונות ואיך הן עובדות.

טיפ אחרון, אם בכל זאת בחרתם ללכת על פלטפורמה מחו"ל: תשקלו לפתוח חשבון דולרים בבנק וחשבו בדיוק כמה ומתי אתם רוצים להעביר, כדי להימנע ככל הניתן מכפל עלויות המרה והפקדה של כספים.