אחת האזהרות שמשמיע חדשות לבקרים בנק ישראל מתייחסת לנוטלי המשכנתאות: לפני שאתם נוטלים משכנתא כדאי לברר מהו כושר ההחזר שלכם ותמיד יש לקחת בחשבון שהריבית עלולה לעלות בשיעור ניכר במהלך שנות החזרי המשכנתא ושתיתכן גם אינפלציה גבוהה.

את האזהרות האלה יש לקחת בשיא הרצינות בדיוק בימים האלה. האינפלציה בעולם וגם בישראל כבר מרימה ראש. זאת, כאשר הריביות ברחבי העולם וגם בישראל נמוכות מאוד, ממש בשפל - 0 עד 0.25% בארה"ב ו-0.1% בישראל – כבר שנים אחדות. אולם, אחרי הפוגה ארוכה, מעריכים בבנקים, בבתי ההשקעות ורוב האנליסטים בעולם, כי בחודש הבא יתחילו העלאות הריבית.

ראשונה הייתה כבר בריטניה שהעלתה לאחרונה פעמיים את הריבית, תחילה בדצמבר לשיעור של 0.25% ואחר כך בינואר ל-0.5%. כעת ההערכות הן שב-16 במרץ תעלה הריבית בפעם הראשונה מתוך שלוש שצפויות השנה גם בארה"ב ל-0.25% עד 0.5% ולאחר מכן, לקראת סוף השנה, עד לריבית של 1% בשנה.

גם בישראל הריבית צפויה לעלות ב-11 באפריל, ארבעה ימים לפני ליל הסדר, מ-0.1%, שיעור השפל אי פעם בארץ, ל-0.25% - עלייה של 150% בריבית. ואת זה כל נוטלי המשכנתאות צריכים לקחת בחשבון.

מרכיב נוסף, הקשור ישירות בסיבות להעלאות הריבית, גם הוא עומד להוות סכנה לנוטלי המשכנתאות – ההתייקרויות. כאשר יש אינפלציה, מדד המחירים לצרכן עולה וכאשר שיעור ההתייקרויות גבוה, המדד עולה בשיעורים ניכרים, כמו כבר ב-7% בארה"ב תוך שנה וכ-6.6% באירופה בשנה האחרונה. יש כבר מדינות בעולם שבהן ההתייקרויות הגיעו ל-10% ובטורקיה האינפלציה זינקה כבר ל-50%.

לא זה מה שצפוי כעת בישראל, אבל גם אינפלציה של 3%-4% בשנה תקפיץ כמובן את החזרי חלקי הלוואת המשכנתא הצמודים למדד המחירים לצרכן.

העובדה שנוטלי משכנתאות יכולים ליטול הלוואות בהצמדות שונות של הריבית, מגבירה את החשיבות לשקול היטב את חלוקת ההצמדה במרכיבי המשכנתא. מדובר בהלוואות הגדולות ביותר שנוטל אדם בחייו וכל משגה בנושא הזה או תחזית מוטעית לגבי העתיד, עלולים לעלות אלפי שקלים ולעיתים גם עשרות אלפי שקלים למשך שנות החזרי החוב לבנק. זאת, מאחר שמשכנתא ניטלת לרוב לתקופות של יותר מ-15 שנה, וקשה לדעת מה תהיה הריבית וכמה תהיה האינפלציה אפילו בעוד שנתיים. ברור שלדעת מה יהיה כאן בעשור הבא זה ממש בלתי אפשרי.

נכון, שניתן למחזר משכנתאות ולבצע הצמדה חדשה להלוואה הגדולה, אולם הבנקים מתוחכמים מאד ומיחזור כזה יעלה כסף ולעתים העמלה תהיה יקרה יותר מהנזק שבריבית או בהצמדה המתייקרים.

"לקבע יותר את הריביות במשכנתא"

אפשר כיום להצמיד את חלקי הריבית במשכנתאות לריבית הפריים (כאשר כרגע הבסיס של הפריים עומד על 1.6% לשנה), ליטול הלוואה צמודה למדד, צמודה למטבע חוץ או לא צמודה בכלל, בריבית קבועה או בריבית משתנה. המסלול יקבע כמה כסף תחזירו בכל חודש לבנק.

למשל, הריבית הקבועה כיום היא כ-3.5% לשנה. אולם גם אם הריבית הזאת נראית גבוהה, כביכול, הרי שאם יהיו העלאות ריבית משמעותיות בשנתיים-שלוש הקרובות, יכול להיות שדווקא המסלול הזה יהיה כדאי. כמובן שקשה מאוד להעריך זאת ולכן כדאי בכל מקרה, לפני שעושים את "עסקת החיים", להתייעץ הן עם יועצי משכנתאות והן בבנקים.

לדברי יועץ המשכנתאות מאיר וידר, "אם הריבית על המשכנתאות תעלה, והיא צפויה לעלות, זוגות צעירים עלולים לא לעמוד בהחזרים החודשיים, בנוסף למגמת עליית המדדים שצפויה להיות בשנת 2022 ויוקר המחיה שהולך וגובר".

וידר חישב כי מי שנטל בזמנו משכנתא לפי ההנחיות החדשות של בנק ישראל עם שני שליש הצמדה לריבית הפריים על מיליון שקל ל-30 שנה, ההחזר צפוי לגדול בכ-300 שקל בכל חודש בעלייה של 1% בלבד במרכיב הפריים. במידה שחלק מהמשכנתא גם צמודה למדד, ההחזרים צפויים לעלות אפילו הרבה מעבר לזה.

"בתקופה זו, כאשר הריביות מאוד נמוכות, זה הזמן לקבע יותר את הריביות במשכנתא ולקחת יותר ריביות קבועות ופחות ריביות משתנות. זאת, לאור השינויים הצפויים על ידי בנק ישראל ובעקבות העלייה הצפויה במדד המחירים לצרכן", אומר וידר.

הוא מוסיף, כי "לכל מי שצמוד למדד תשומות הבנייה, עדיף להקדים תשלומים כדי לקבע את הריביות ובשביל להקטין את החשיפה למדד תשומות הבנייה, שלרוב עולה בשיעור גבוה יותר מאשר העלייה במדד המחירים לצרכן והריביות במשק".

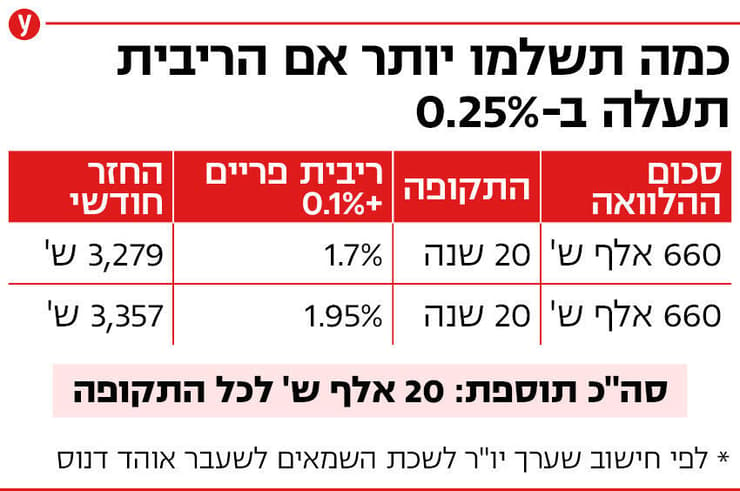

לדברי אוהד דנוס, לשעבר יו"ר לשכת השמאים, "ברור שהעלאת גובה הריבית במשק על ידי בנק ישראל תכניס לא מעט ישראלים לבעיה תזרימית ולהתייקרות בפועל של המשכנתא. כתוצאה מכך תיווצר התייקרות בפועל של עלות הדירה עבורם, בשונה ממחירה, בין אם קנו אותה לצורך מגורים או להשקעה". כך, מסביר דנוס, במקרה של משכנתא בגובה מיליון שקל, שניטלה ל-20 שנה, כאשר שני שליש ממנה בריבית פריים ושליש נוסף בריבית קבועה, שינוי של 0.25% בריבית הפריים, ייקר את המשכנתא בכ-80 שקל בחודש בממוצע, שהם כ-20 אלף שקל לתקופה כולה.

הוא הוסיף כי "מהלך של העלאות ריבית עשוי להביא לעצירת עליות המחירים ואולי אפילו לגרום לירידות מחירים, דבר שממשלות ישראל לא הצליחו לעמוד בו בעשור האחרון".

מזהירים את נוטלי המשכנתאות

בבנקים אמרו כי ריבית המשכנתאות לא עלתה עד כה, אולם אין ספק שהיא תעלה כאשר בנק ישראל יעלה את הריבית ואם האינפלציה תרים ראש.

באחד הבנקים, מהמובילים בהלוואות הדיור, אמרו כי "צריך שהלקוח יצפה פני עתיד ואנחנו מזהירים את נוטלי המשכנתאות, שלפי כל הסימנים הריביות בעולם יעלו, וכך גם האינפלציה, ועליהם לקחת את זה בחשבון בעת נטילת המשכנתא ולחשב אם יוכלו לעמוד בהחזרים החודשיים גם אם אלה יהיו הרבה יותר יקרים".

ומהם כללי בנק ישראל? בנק לא יאשר ולא יבצע הלוואה לדיור בשיעור מימון העולה על השיעורים האלה:

הלוואה לדיור לצורך רכישת זכות במקרקעין המהווים דירה יחידה – 75%. הלוואה לדיור לצורך רכישת זכות במקרקעין המהווים דירה חליפית – 70%. הלוואה לדיור לצורך רכישת זכות במקרקעין המהווים דירה להשקעה – 50%.

מגבלה על שיעור החזר מהכנסה: בנק לא יאשר ולא יבצע הלוואה לדיור, בשיעור החזר מהכנסה העולה על 50%. עם זאת, במקרה בו שיעור ההחזר מההכנסה עולה על 40%, יש להקצות להלוואה משקל סיכון של 100%.

בנק יאשר ויבצע הלוואה לדיור בתנאי שהיחס בין חלק ההלוואה לדיור בריבית משתנה לבין סך ההלוואה אינו עולה על 66.66%. ועוד: בנק לא יאשר ולא יבצע הלוואה לדיור עם תקופה לפירעון סופי העולה על 30 שנים.