משבר הקורונה: כיצד תתמודד הכלכלה הישראלית?

(אורי דוידוביץ)

מי ישלם את המחיר? העשירונים התחתונים צפויים לספוג את הפגיעה העזה ביותר של בועת החובות המתנפצת על רקע הזינוק הצפוי באבטלה והירידה החדה בצמיחה במשק בעקבות משבר הקורונה.

שלשום התברר כי חברת האשראי הצרכני החוץ-בנקאי הגדולה בישראל, מימון ישיר, מקפיאה מתן הלוואות לכל מטרה. בה בעת, חברות כרטיסי האשראי מדווחות על זינוק של עשרות אחוזים בפניות לקבלת אשראי צרכני לעסקים קטנים, אך מתחילות להקשיח את תנאי הסף למתן הלוואה כשהלקוחות החלשים יותר צפויים להידחות.

תסריט הבלהות של הפיקוח על הבנקים

הבנקים הגדולים העניקו מלכתחילה אשראי רק ללקוחות החזקים יותר, בעוד שהחלשים שילמו ריביות גבוהות על מינוסים תופחים, ולא פעם נדחו בקשות שלהם לקבל אשראי. החשש הוא שמשקי הבית בשכבות הנמוכות יתקשו גם לעמוד בחובות הקיימים וגם לקבל הלוואות חדשות לתקופת אבטלה שמשך הזמן שלה אינו ידוע.

מה שנחזה כתסריט הבלהות הקיצוני של הפיקוח על הבנקים מתממש ממש עכשיו. הבשורות הטובות הן שגם בתרחישי הקיצון שנבחנו על ידי הרגולטור - המערכת הבנקאית נותרת יציבה. החדשות הפחות טובות הן שהחמישון התחתון באוכלוסייה צפוי לספוג מכה קשה.

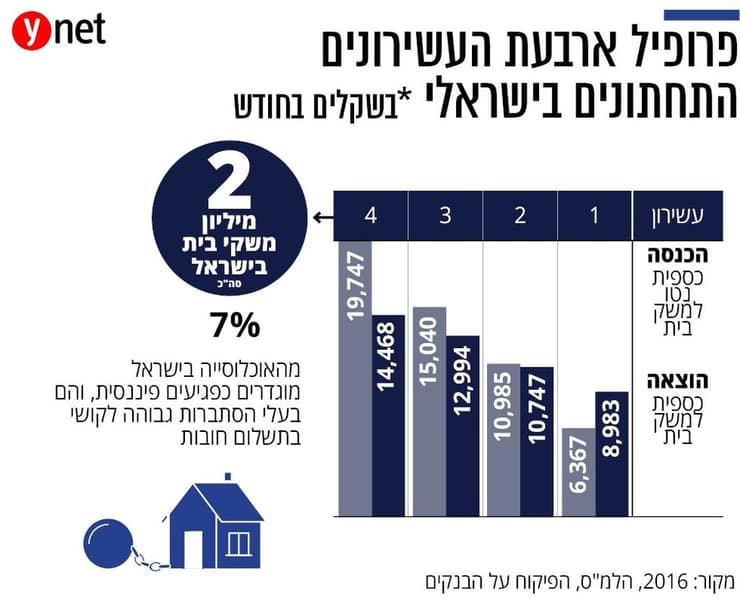

ב-2017 פירסם בנק ישראל מחקר על הפגיעות הפיננסית של משקי הבית, ולראשונה התמקד באשראי הצרכני בישראל. המחקר, שהתבסס על נתונים מ-2016, העלה כי מבין משקי הבית שנטלו הלוואות, כ-15% - שהם 7% מהאוכלוסייה באותה תקופה - נחשבים לפגיעים פיננסית, כלומר בעלי הסתברות גבוהה להתקשות בתשלום חובות.

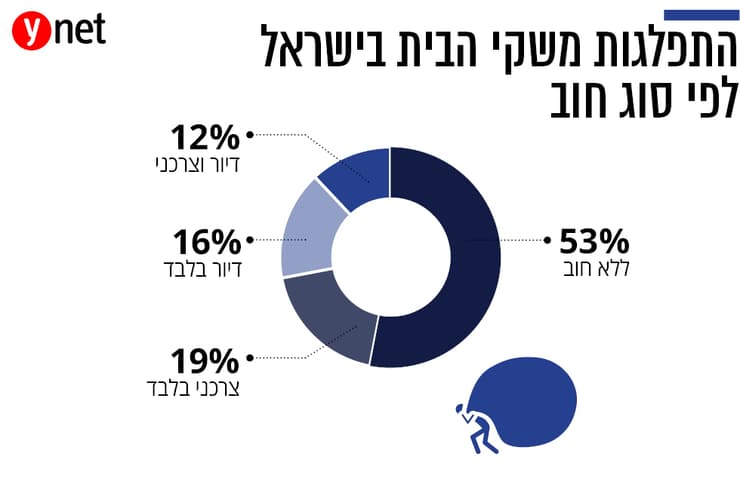

ב-2016 הייתה ל-47% ממשקי הבית הלוואה כלשהי, ל-31% מהם הייתה הלוואה צרכנית ולכ-28% הלוואה לדיור, מהם לכ-40% הייתה גם הלוואה צרכנית. השיעורים הללו לא השתנו מאוד עד היום.

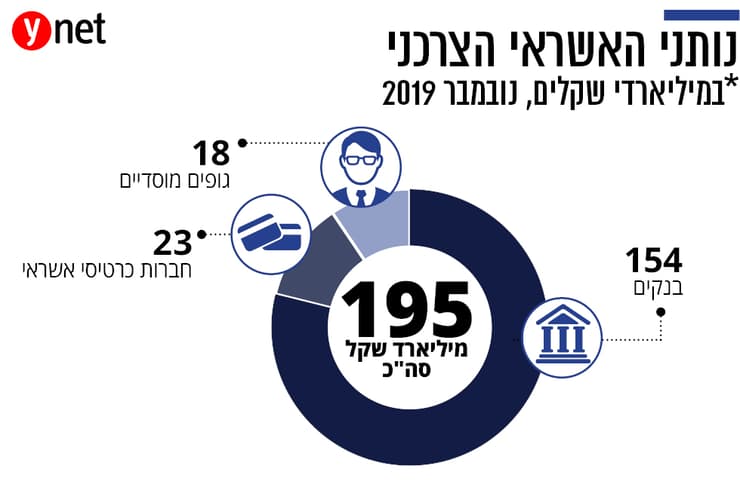

במספרים מוחלטים, עולה מהנתונים העדכניים לנובמבר 2019 כי היקף תיק המשכנתאות עמד על 360 מיליארד שקל, האשראי הצרכני בבנקים הגיע ל-154 מיליארד שקל, חברות כרטיסי האשראי החזיקו תיק אשראי צרכני של 23 מיליארד שקל נוספים, והגופים המוסדיים שנתנו הלוואות על חשבון חסכונות הפנסיה החזיקו בתיק אשראי צרכני של 18 מיליארד שקל נוספים.

הבנקים כמעט לא צמחו בתיק האשראי הצרכני שלהם בשנתיים האחרונות בעקבות הקטנת הסיכונים. העשירונים הנמוכים שהתקשו לקבל הלוואה מהבנק פנו לאשראי חוץ-בנקאי - לחברות כרטיסי האשראי, לחברות כמו מימון ישיר ולהלוואות על חשבון כספי קרנות ההשתלמות, שמתאפיינות בריביות גבוהות משמעותית. כל אלה הציגו צמיחה דו-ספרתית בשנה בתיקי האשראי שלהן.

המחקר של בנק ישראל העלה נתון מדאיג - שיעור החוב שמחזיקים ארבעת עשירוני ההכנסה התחתונים בישראל גבוה משיעורו באירופה - 12% לעומת 5% בהתאמה. בבנק ישראל הבהירו כי המצב הזה עלול לחשוף את המערכת הפיננסית לסיכון בגין הלווים האלה. אבל מאחר שהם תופסים חלק קטן בסך החוב יש להם השפעה מוגבלת על הפסדי האשראי הפוטנציאליים של המערכת הבנקאית. עם זאת, נטל חוב גבוה עלול לסכן את משקי הבית. לכן כתבו החוקרים כי חשוב לתת לציבור חינוך פיננסי כדי להבטיח שהצרכנים מבינים את מצבם הכלכלי וצורכים אשראי בהתאם ליכולתם.

על פי המחקר, במגזר החרדי שיעורם של משקי הבית שיש להם הלוואות גבוה משיעורם באוכלוסייה היהודית הלא-חרדית - כ-66% לעומת כמחצית בהתאמה. הפער הזה ניכר הן בהלוואות צרכניות והן בהלוואות לדיור. נכון ל-2016, יותר מ-40% ממשקי הבית החרדים שנטלו הלוואה צרכנית נשענו על גמ"ח אם באופן בלעדי ואם בנוסף לבנק. ביחס לאוכלוסייה הערבית, נוטלי המשכנתאות הם רק 8% מהמגזר הערבי לעומת 32% במגזר היהודי, אבל נוטלי הלוואות צרכניות הם 40% ממשקי הבית הערבים ו־29% ממשקי הבית היהודיים. הוסבר כי השיעור הגבוה של נוטלי האשראי הצרכני במגזר הערבי נובע מכך שהם מתקשים למשכן את הנכס שבבעלותם.

משקי בית שהכנסותיהם נמוכות סובלים מפגיעות גבוהה. שיעור משקי הבית הפגיעים בחמישון ההכנסה התחתון עומד על 32%. משקי הבית שנטלו הלוואות ממקורות חוץ־בנקאיים כמו חברת ביטוח או חברת כרטיסי אשראי פגיעים אף יותר ממשקי בית שנטלו הלוואה מבנק בלבד. כשליש מסך החוב שייך למשקי בית פגיעים פיננסית, ושיעור החוב הצרכני השייך להם גבוה משיעור החוב לדיור.

הפסדים שמסכנים את הלווים - ולא את המערכת

על פי כותבי המחקר, הממצא הזה, עם העובדה שהחוב הצרכני אינו מגובה בביטחונות, פירושו שאם יתממש תרחיש קיצון המערכת הבנקאית עלולה לספוג בגין החוב הצרכני הפסדים גבוהים יחסית. אלא שכל פי כותבי הדו"ח, ההפסדים האלה אינם מסכנים את המערכת אלא רק את הלווים.

ב-2019 פירסם בנק ישראל כמו בכל שנה את ההשלכות האפשריות של אירוע קיצון על המערכת הבנקאית, על בסיס נתוני 2018. התרחיש שהובא בחשבון לא כלל אפשרות למגיפה, אך התייחס לזעזוע מקומי על רקע אירועים גיאו-פוליטיים חמורים בישראל, בשילוב משבר בשוק הדיור ועלייה באבטלה.

עם זאת, התרחיש הניח שהכלכלה העולמית תמשיך לצמוח, דבר שלא קורה במשבר הנוכחי. על פי נתוני התרחיש, הבנקים צפויים להפסד של 12.2 מיליארד שקל בשנה - 1.2% מתיק האשראי. בנוסף, האבטלה גואה, הפגיעה בתוצר והמשבר בדיור מקשים על משקי הבית והמגזר העסקי לעמוד בהתחייבויות, והדבר גורם לבנקים הפסדים גדולים ופגיעה מהותית בהון. בתרחיש הקיצון, האשראי הצרכני הוא שמגיע לשיעורי ההפסד הגבוהים ביותר - שיעור הפסד שנתי ממוצע של 2% עקב עלייה חדה באבטלה.